Cũng giống như tâm lý tăng giá ảnh hưởng đến thị trường chứng khoán, sự lạc quan gần như tương tự cũng xuất hiện đối với yếu tố quan trọng nhất của đợt tăng giá - lạm phát. Phân tích kỹ thuật cũng chỉ ra điều này. Có thể nào đỉnh điểm của lạm phát đã trôi qua và bạn có thể thở phào? Hãy tìm ra nó.

Lạm phát, đỉnh điểm và chiến lược 'đi theo xu hướng' - mối liên hệ là gì?

Nếu bạn theo dõi các động thái của giá cả, bạn không thể không nhận thấy rằng đường cong lạm phát đang thay đổi, ít nhất là đối với các thị trường tài chính có liên quan. Mức hòa vốn trên thị trường trái phiếu cho thấy dự báo giảm mạnh trong vài tuần qua, trong các đánh giá trong 5 và 10 năm. Nói cách khác, mức hòa vốn xác định kỳ vọng lạm phát cho chúng ta thấy rằng kỳ vọng lạm phát của các chuyên gia đã yếu đi, ít nhất là ở thời điểm hiện tại.

Thật vậy, dự báo 5 năm, mà Cục Dự trữ Liên bang cũng được hướng dẫn, đã trở lại mức mà nó đạt được vào tháng 2 năm 2021 - trước khi cơn khủng hoảng lạm phát gia tăng.

Nếu bạn nhìn vào biểu đồ trái phiếu, bạn sẽ thấy một hình 'đầu và vai' điển hình, có thể khiến bạn nghĩ rằng lợi suất của cổ phiếu kỳ hạn 10 năm sẽ giảm.

Đây thường là một tín hiệu cho thấy các thị trường có xu hướng coi lạm phát như một rủi ro đã qua, mà Fed có khá nhiều khả năng đối phó.

Ngay cả khi chúng ta lấy ý kiến của những người hoài nghi, những người chắc chắn rằng phân tích kỹ thuật trong giao dịch có đặc điểm của những lời tiên tri tự ứng nghiệm, thì điều này chỉ giúp chúng ta thêm tin tưởng rằng 'lời tiên tri' này có mọi cơ hội thành hiện thực trong tương lai.

Tuy nhiên, mặc dù vai trò hiện đang ở mức lợi suất 3%, nhưng con số này cho thấy thị trường kỳ vọng giá sẽ giảm trong 10 năm cắt giảm. Trên thực tế, các thuật toán kỹ thuật sẽ thúc đẩy bạn mua công cụ này nếu bạn sử dụng phân tích kỹ thuật trong các hoạt động giao dịch của mình.

Và nếu bạn chuyển sang phân tích đồng đô la Mỹ, bạn cũng sẽ nhận được thêm xác nhận về suy nghĩ của mình, vì đồng đô la, phần lớn được thúc đẩy bởi kỳ vọng tăng lãi suất dưới thời Fed diều hâu, cũng có vẻ đã đạt đến đỉnh điểm.

Bạn có thể củng cố phân tích của mình bằng các chỉ báo về tỷ giá thực của nó được điều chỉnh theo lạm phát - dựa trên rổ tiền tệ, tức là các chỉ số làm sẵn - từ JPMorgan hoặc Bloomberg - và đảm bảo rằng đồng đô la mạnh hơn bao giờ hết trong 20 năm qua, đã đạt đến mức đỉnh điểm của đại dịch cách đây hai năm.

Rõ ràng, mối quan tâm của các nhà đầu tư đã chuyển từ lạm phát sang tăng trưởng kinh tế - và điều này có thể nhận thấy ngay cả trên nguồn cấp tin tức. Lạm phát đã trở thành tin tức của ngày hôm qua, rủi ro của nó đã được tính đến.

Có một logic trong thực tế là hiện nay chúng ta đang lo ngại về suy thoái hơn là lạm phát. Bởi vì chỉ có một nền kinh tế mạnh mới có thể làm suy yếu đồng đô la và giảm bớt áp lực giá cả.

Trên thị trường, điều này được phản ánh trong lợi nhuận tương đối của cổ phiếu và trái phiếu. Khi rủi ro được 'tắt', nỗi sợ hãi về suy thoái tăng lên và các nhà giao dịch có xu hướng mua trái phiếu và giảm giá cổ phiếu. Ngược lại, khi có rủi ro, nhà giao dịch bán trái phiếu và mua cổ phiếu.

Rõ ràng, ngay sau khi cú sốc ban đầu của quân đội Nga vào Ukraine qua đi (giữa tháng 3), cổ phiếu đã bắt đầu tăng giá so với trái phiếu, cho thấy sự quan tâm của các nhà giao dịch.

Sự quan tâm này tự nó có thể được giải thích bởi mùa báo cáo, trong đó các nhà giao dịch thích đánh bắt cá lớn.

Nhưng trong tháng qua, quá trình này đã có những thay đổi - sau khi kết thúc mùa báo cáo và chuyển sang một cuộc đối đầu vũ trang giữa hai nước mà không có sự phản đối rõ ràng của các bên. Giờ đây, tất cả điều này đã trở thành sự biến động cao giữa rủi ro và ngại rủi ro, vì quan điểm về việc liệu Mỹ có tiến tới suy thoái trong tương lai gần hay không đang thay đổi nhanh chóng.

Kết hợp cả hai phần của phương trình, bạn sẽ đi đến kết luận rằng tăng trưởng kinh tế đã bị kìm hãm bởi hệ thống và lạm phát đã kết thúc. Liệu điều đó có xảy ra? Dĩ nhiên là không. Đây là hai yếu tố loại trừ lẫn nhau. Vậy điều gì đang thực sự chờ đợi thị trường?

Hãy lật lại lịch sử.

Các giai đoạn lịch sử của lạm phát

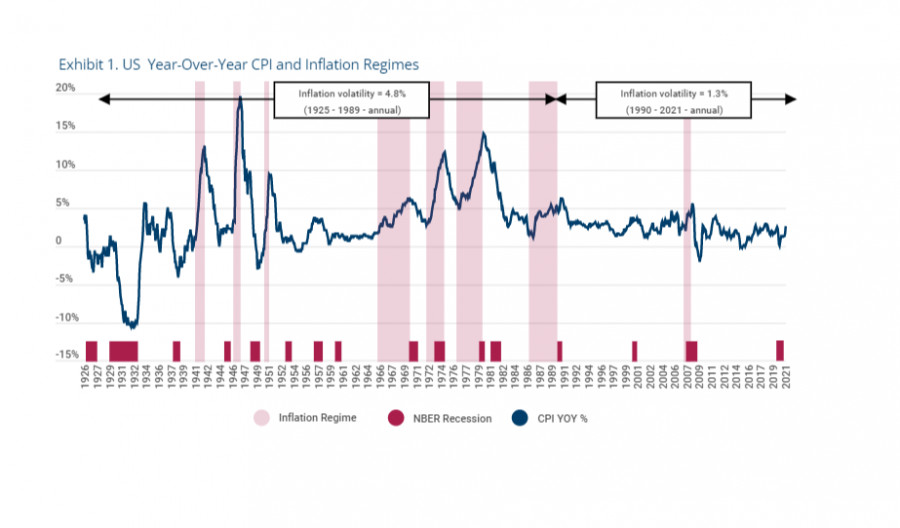

Trong biểu đồ trên, bạn có thể thấy sáu kỷ nguyên lạm phát kể từ những năm 1920 (được tô màu hồng). Đây là thời điểm giá cả tăng cao. Biểu đồ cũng cho thấy các thời kỳ của nền kinh tế suy thoái và trên thực tế, chính biểu đồ thị trường chứng khoán.

Nếu bạn quan sát kỹ biểu đồ này, bạn sẽ nhận thấy một vài điều rõ ràng.

Thứ nhất, lạm phát hiếm khi trùng với các giai đoạn suy thoái (mà người ta gọi là lạm phát đình trệ), ngoại trừ những năm 70 của thế kỷ trước, khi lạm phát đình trệ càn quét nền kinh tế Mỹ.

Thời kỳ lạm phát kéo dài hơn một chút so với suy thoái (điều này được giải thích là do sự phục hồi của nền kinh tế sau suy thoái chậm hơn).

Và quan trọng nhất, lạm phát thường kết thúc trong các cuộc suy thoái. Nói cách khác, không phải tất cả các cuộc suy thoái đều có trước sự tăng giá, nhưng mọi sự tăng giá đều chắc chắn dẫn đến suy thoái.

Đây cũng là điều dễ hiểu. Thông thường, khi lạm phát được giải phóng, sẽ có một giai đoạn giá thay đổi mạnh với một số đỉnh riêng biệt, phản ánh động lực của giá và phản ứng của nhà sản xuất đối với chúng (chẳng hạn như cắt giảm ngân sách) và các nhà bán lẻ (chuyển sang các sản phẩm tương tự rẻ hơn, Ví dụ).

Đây là trường hợp xảy ra trong Thế chiến thứ hai, cũng như trong thời kỳ 'Đại lạm phát Hoa Kỳ' những năm 1970.

Biểu đồ này cho chúng ta thấy rằng ngay cả khi lạm phát vừa đạt đỉnh, lịch sử giá cả vẫn chưa kết thúc ở đó, mở ra một thời kỳ suy thoái khác. Điều hợp lý là chúng ta có thể mong đợi những đợt sóng tiếp theo và sự biến động gia tăng trước khi giai đoạn này kết thúc.

Nếu bạn phân tích động lực mua hàng ở các nước phát triển, theo quy luật, gặp nhiều vấn đề nghiêm trọng hơn với việc tăng giá và ở đó lạm phát tổng thể đã lên tới hai con số, thì một lần nữa rõ ràng là lạm phát có xu hướng di chuyển theo từng đợt.

Vì lạm phát không phản ánh giá cả, nhưng sự tăng trưởng của chúng theo thời gian, nó không thể đạt đến mức ổn định - nó phải giảm hoặc tăng.

Trên thực tế, điều này có nghĩa là nếu chúng ta quan sát thêm các dấu hiệu suy giảm trong nền kinh tế (chúng ta đã quan sát thấy chúng từ tháng 12, nhưng chưa bao giờ trong giai đoạn này - về mặt tiêu cực), thì một lúc nào đó chúng ta sẽ quan sát lạm phát chậm lại như thế nào.

Tuy nhiên, sau đó các tác động thứ cấp lại phát huy tác dụng: phản hồi đến từ các quốc gia đang phát triển phản ứng với chính sách của Fed bằng các biện pháp của riêng họ, làm chậm lại tác động của ảnh hưởng đến nền kinh tế Mỹ, và lạm phát lại tăng thêm một lần nữa. Ngay cả khi lạm phát tiếp tục giảm trong vài tháng tới, điều này có khả năng xảy ra, sẽ là khôn ngoan nếu bạn chuẩn bị cho những đợt tăng đột biến hơn nữa trước khi kỷ nguyên lạm phát này kết thúc.

Bạn và tôi đều nhận thức rõ rằng lạm phát cao kéo dài có tác động tàn phá đến thị trường chứng khoán và ít hơn một chút đối với thị trường tiền tệ. Hơn nữa, với lạm phát, tất cả các thị trường đều trở nên rẻ hơn ngay lập tức - cổ phiếu, trái phiếu và tiền tệ, mặc dù tương đối với nhau. Và trong trường hợp không có lạm phát, chúng sẽ trở nên đắt hơn cùng nhau, ngay cả khi thể hiện các dòng tài chính trong các giai đoạn riêng biệt từ phân khúc này sang phân khúc khác.

Lạm phát là thời điểm mà bản thân tiền đang trở nên rẻ hơn (và sau đó là bất kỳ giá trị hàng hóa và vật chất nào, bao gồm cổ phiếu, trái phiếu và bất kỳ thứ gì khác).

Nếu bạn nhìn vào mức giá lịch sử từ góc độ này, tài sản dài hạn hiện đang đắt hơn bất kỳ thời điểm nào trong hơn hai thế kỷ.

Đổi lại, thời kỳ cuối cùng của cuộc Đại lạm phát kết thúc vào năm 1981, khi chúng trở nên rẻ mạt như mọi khi. Vì vậy, giả định rằng thị trường bears đang vẫy chào bulls trong vài năm tới không phải là điều không thể xảy ra.

Và sau đó theo phân tích tiêu chuẩn: công cụ nào có lợi hơn để giao dịch trong thời kỳ lạm phát?

Theo truyền thống, trong thời kỳ lạm phát cao, cổ phiếu tiêu dùng lâu bền (lợi suất trung bình hàng năm -15%), trái phiếu 30 năm (-8%) và trái phiếu doanh nghiệp cấp đầu tư (-7%) hoạt động kém.

Để phát triển mạnh trong giai đoạn này, tốt nhất là đặt cược vào những con ngựa đua mang tên cung cấp cơ sở hạ tầng cơ bản. Hàng hóa năng lượng - khí đốt, dầu mỏ - mang lại gần như toàn bộ lợi nhuận trong chế độ lạm phát - lợi suất thực tế là 41% so với -1% trong thời gian còn lại. Ngành hàng hóa, dẫn đầu là vàng và kim loại quý, nhìn chung mang lại lợi nhuận thực tế cao hơn về mặt lạm phát. Nói cách khác, thị trường hàng hóa quy luật. Rõ ràng, đây là những gì chúng ta đang thấy ngày nay. Nhưng liệu chúng ta có lặp lại kinh nghiệm của những năm bảy mươi không?

Hãy nhìn vào lợi suất thực tế của chứng khoán. Bạn cũng biết rõ về lợi suất âm của trái phiếu kho bạc, nhưng cổ phiếu ... Ví dụ, lợi tức từ cổ phiếu của các công ty năng lượng được điều chỉnh theo lạm phát là ... 0%. Đó là, họ đã được đền đáp - và điều đó thật tốt.

Đối với hàng hóa, hầu hết mọi thứ đều được bảo vệ khỏi lạm phát, nhưng một số công cụ (năng lượng và kim loại quý) đối phó tốt hơn nhiều so với những công cụ khác.

Sự phục hồi của hàng hóa sẽ hạn chế lợi nhuận có thể kiếm được từ đây, đặc biệt là trên các giao dịch ngắn hạn. Nhưng không thể bỏ qua lợi nhuận đặc biệt của lĩnh vực này nếu bạn đặt cược rằng lạm phát sẽ tiếp tục tăng.

Trong khi đó, có một cách khác, hứa hẹn hơn nhiều để phát triển mạnh trong môi trường lạm phát, đó là xu hướng.

Có một nghiên cứu từ Draiisma xác nhận rằng những người theo dõi chặt chẽ các xu hướng, ví dụ, trên thị trường chứng khoán (những người theo dõi động lực tận tụy), kiếm được gần như tốt về mặt lạm phát (lên đến 8%) như trong thời gian còn lại ( lên đến 11%).

Nó chỉ ra rằng các chiến lược động lượng được áp dụng cho tất cả các loại tài sản hoạt động tốt hơn nhiều (trung bình 25% trong chế độ lạm phát so với 16% trong thời gian còn lại).

Do đó, nếu bạn đang tìm kiếm các chiến lược mới sẽ hoạt động tốt hơn trong giai đoạn này, thì đã đến lúc kinh tế vĩ mô hoặc các chiến lược theo xu hướng nên bắt đầu tạo ra lợi nhuận ngay bây giờ - so với thời điểm bình tĩnh khi chúng không hiệu quả.

Đầu tư theo yếu tố cũng có thể đóng một vai trò nào đó trên thị trường chứng khoán, mặc dù nó giúp đặt cược 'bán' vào sự giảm giá của một số cổ phiếu, cũng như mở các vị thế mua. Các công ty lớn và cổ phiếu 'chất lượng cao' có lợi nhuận ổn định và bảng cân đối kế toán mạnh, đúng như dự đoán, rất mạnh trong thời đại lạm phát, và điều này là hợp lý.

Nhưng cho dù bạn chơi cho những người yêu thích thị trường hay chống lại những đồng nghiệp không thành công hơn của họ, bạn nên luôn ghi nhớ lịch sử của Walmart và thực tế là tiền của các công ty hiện đang hơi tăng cao - ngay cả những công ty rất thanh khoản: về mặt thực tế, phí bảo hiểm đối với việc mở lệnh bán cho các công ty lớn và nhỏ là -4% mỗi năm trong thời kỳ lạm phát - so với + 1% trong thời gian bình thường.

Điều này dễ hiểu một cách trực quan, bởi vì thị trường chứng khoán là thị trường đầu tiên cất cánh vào thời điểm thị trường co lại. Bản thân Fed cũng biết rất rõ điều này và thậm chí còn sử dụng nó.

Cuối cùng, luôn có một nơi ẩn náu trong các bộ sưu tập dành cho những người có đủ khả năng chi trả. Đây là một câu hỏi đặt ra tại sao nền kinh tế của Thụy Sĩ, nơi sản xuất đồng hồ sưu tập, có thể hoạt động tốt hơn trong thời kỳ lạm phát, chẳng hạn như nền kinh tế của Đức, nơi sản xuất ô tô.

Do đó, tiền tệ của các quốc gia như vậy có thể bảo vệ bạn khỏi sự biến động quá mức, đồng thời có thể dự đoán trước xu hướng. Và tự thu thập (ví dụ: NFT) có thể giúp 'tiết kiệm và đầu tư'. Lợi suất thực tế là dương đối với tất cả các loại tài sản sưu tầm trong điều kiện lạm phát: lợi suất của các tác phẩm nghệ thuật là + 7%, rượu - + 5%, và tem - + 9%. Thật hợp lý khi ngoại suy điều này cho thị trường NFT, thị trường sẵn sàng cung cấp giá thấp do kém phát triển trong thời kỳ khó khăn.