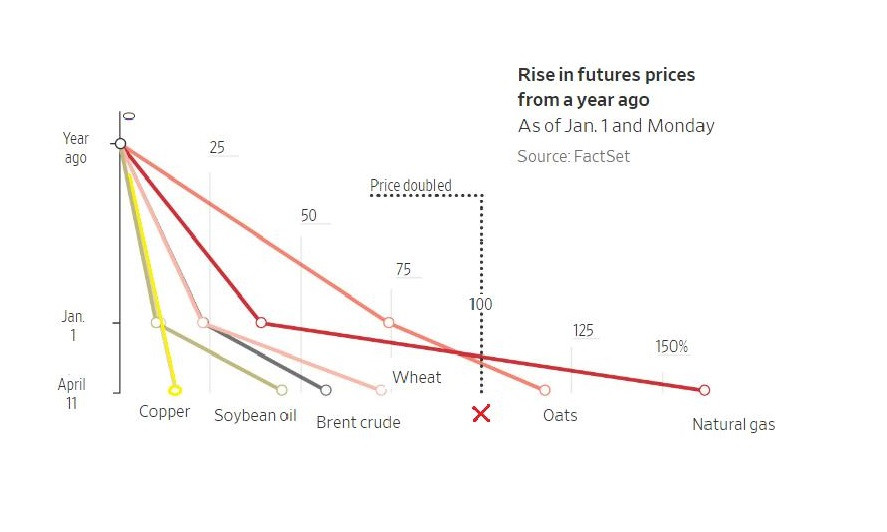

Цены на сырьевые товары бьют рекорды, сотрясая сырьевые рынки, изначально предназначенные именно для того, чтобы облегчить потоки сырья по всему миру. В результате реальные рынки сокращаются, и эта тенденция рискует стать долгосрочной.

Сырьевые рынки будоражат Уолл-Стрит, заставляя трейдеров сокращаться, и это надолго

Собственно, такие резкие колебания на фьючерсных рынках усложняют бизнес для людей и компаний в реальном секторе, которые фактически производят и используют природный газ, медь, цинк или соевые бобы. В частности, такие резкие колебания вытесняют с рынков трейдеров, особенно частных, и даже целые биржи, что, в свою очередь, уже привело в этом году к еще более нестабильной торговле и повышению цен. Вторжение России в Украину усугубило сбои на рынке, особенно в энергетическом и зерновом секторах. Периоды ненастной погоды и проблемы с цепочками поставок, особенно в азиатском регионе, усложнили доставку на некоторые рынки.

Теперь рост рынка отразился на повышении цен для потребителей, что усилило давление на Федеральную резервную систему с целью повышения процентных ставок. И мы стали свидетелями последовательно как начала инфляционного марша, так и ужесточения ставок со стороны ФРС и других центральных банков.

При этом цены на природный газ в США подскочили на 79% в 2022 году. Обычно они снижаются с началом весеннего потепления. Да, нефть упала примерно на 23 доллара за баррель с недавнего максимума, но эталонная цена в США в этом году по-прежнему выше максимумов прошлого года на 34%.

Уголь, соевое масло, овес, канола, рапсовое масло, природный газ в Голландии, пшеница по обе сторон Атлантики, бензин, дизельное топливо, пропан, пальмовое масло, медь и олово - все эти товары достигли новых максимумов в 2022 году. Эксперты предрекают: замороженные свиные грудинки и цинк не за горами.

Всплеск был вызван не только рост цен на доставку, но и спросом со стороны потребителей, вышедших из пандемии, накопивших сбережения и государственные стимулы, и готовых тратить.

Мельницы, шахты, бурильщики и фермеры - звено первичной переработки - пытается наверстать упущенное.

Огня добавляет война между двумя крупнейшими в мире экспортерами сырьевых товаров, Америкой и КНР, что ставит под угрозу производство и поставки на важные рынки, такие как кукуруза, масло и пшеница. А непрекращающийся погодный цикл иссушает сельскохозяйственные угодья и истощает запасы топлива.

Дилемма обеспечения сделок

Специалисты JPMorgan Chase & Co. не устают предупреждать рынки о проблемах в сфере складских запасов. Особенно печальной ситуация остается в сфере энергетики, сельского хозяйства и металлов. Прогноз неутешителен: цены останутся высокими до 2023 года.

Напомним: всего 2 года назад, когда большая часть мира начала блокировку из-за пандемии, товарные рынки находились в свободном падении. Фьючерсы на нефть в США впервые упали в отрицательную зону в апреле 2020 года, закончив одну сессию на отрицательной отметке 37,63 доллара за баррель . Продавцы были в таком отчаянии, что некоторые фактически платили покупателям за то, чтобы те выбирали товар со складов.

Ранний признак ралли появился летом прошлого года, когда карантин побудил американцев восстанавливаться. Строители жилья по всей стране были переполнены покупателями, стремящимися приобрести дома с подворьями и домашними кабинетами, а также воспользоваться самыми низкими ставками по ипотечным кредитам.

Обычно сонный рынок фьючерсов на пиломатериалы начал буйствовать. Тем летом фьючерсы на пиломатериалы выросли почти втрое, затем упали, а в разгар строительного сезона резко выросли более чем в четыре раза по сравнению с типичной ценой, к лету упав до пандемического уровня. Зимой они совершили еще один полет в стратосферу в преддверии нового сезона.

Хотя эти флуктуации принесли прибыль для лесопильных заводов, трейдеры нервничай. В результате волатильность сделала торговлю фьючерсами на пиломатериалы опасной. Например, Resolute Forest Products Inc., крупный производитель пиломатериалов и целлюлозы из Канады, ликвидировал свои фьючерсные позиции, получив в весеннем квартале 2021 года торговый убыток в размере 49 миллионов долларов.

Представитель Resolute более чем компенсировал убытки, продав большое количество пиломатериалов, но сам отказ фирмы от торговли фьючерсами стал большой потерей для рынка, который из-за этого сократился.

Все это привело к тому, что в последнее время открытый интерес (мера участия в рынке) составлял примерно 1/4 от того, что было в мае 2018 года, когда фьючерсы на пиломатериалы достигли своего предпандемического максимума.

В течение многих дней фьючерсы на пиломатериалы меняются так резко, что торговля стопится на дневных лимитах движения, которые предназначены для обеспечения порядка, в результате чего трейдеры не могут торговать. Поток пиломатериалов на производства и стройки замедлился, когда трейдеры не смогли отменить ставки на фьючерсы, которые изначально были сделаны для защиты стоимости складов, заполненных древесиной. Вместо того, чтобы отправлять материал на строительные площадки, пиломатериалы приходилось хранить в качестве буфера от возможных торговых убытков, обеспечивая сделки товаром. То же самое происходило на более крупных товарных рынках: разогревшись в 2021 году, они начали свои собственные приступы хаотичной торговли.

Такая накачка рынка спекулятивными сделками составляет существенную проблему, создавая дополнительную стену между поставщиком и производством.

Так, Китай и другие импортеры сделали запасы, подняв цены на сою и кукурузу. Плохие погодные условия снизили урожай в регионах выращивания в Южной Америке. Северные прерии были выжжены погодными условиями Ла-Нинья и дали плохой урожай пшеницы и овса.

Природный газ по цене золота

То же самое и с СПГ. Избыток природного газа, который снижал цены в США много лет подряд, испарился год назад, когда аномально жаркое лето резко увеличило спрос на электроэнергию для работы кондиционеров. Засуха сократила производство гидроэлектроэнергии на Западе, что привело к еще большему спросу на газ.

В итоге СПГ начал отопительный сезон прошлой осенью по самой высокой цене с тех пор, как более десяти лет назад рынок наводнили сланцевые бурильщики. Запасы газа в Азии и Европе оставались низкими из-за нежелания заключать контракты на фоне коронавирусных локдаунов, ограничивающих производство. Это вызвало глобальную борьбу за сжиженный природный газ с приближением зимы, и многократно - из-за сосредоточения российских войск на границе с Украиной.

В конце декабря эталонная европейская цена на газ, установленная на голландской бирже, выросла на 1000% по сравнению с ценой годом ранее, поскольку партии СПГ были предложены для замены российского газа. Соответственно росту цен на газ росли и цены на электроэнергию. Заводы по производству удобрений, потребляющие большие объемы газа, свернули производство из-за расхода, невзирая на возможные перебои поставок удобрений из России из-за санкций.

Биржи и банки, содействующие торговле, отреагировали на быстрый рост цен, увеличив размер депозитов, которые они требуют от трейдеров в качестве обеспечения торговли. Маржа, которая защищает банки и биржи от убытков в случае, если неудачные ставки приведут к дефолту среди трейдеров, как никогда важна в этом неспокойном году.

Например, биржевой оператор Intercontinental Exchange Inc., или ICE (биржевая торговля фьючерсами реального сектора), неоднократно поднимал маржинальную ставку для торговли европейскими фьючерсами на природный газ, в том числе шесть раз в этом году.

Даже после снижения ставки в конце прошлого месяца, чтобы отразить ослабление цен на газ, участники сделок все равно должны заплатить 70,70 евро (около 77 долл.), чтобы биржа удерживала в качестве залога за каждый мегаватт-час газа, который они хотят продать, по сравнению с 3,87 евро год назад, когда фьючерсы на газ с опережением торгов стоили в пять раз дешевле, чем сейчас.

Это, конечно, частный случай, продиктованный редким совпадением сразу многих факторов. Однако маржа на сырьевых рынках увеличилась повсеместно - благодаря биржам и банкам, которые управляют сделками.

Маржа подводит поставщиков

Помимо остальных проблем, которые несут производители в связи с излишним спекулятивным спросом, маржинальные затраты сами по себе сокращают средства, которые трейдеры могут использовать на рынках, и многие трейдеры скорее закрывают позиции, чем копят больше денег - проблема, известная любому трейдеру.

Шорты в свою очередь, в отличие от длинных позиций, раскачивают цены на сырье еще больше, усиливая цикл.

По данным ICE, маржа, необходимая для торговли одним срочным контрактом на нефть марки Brent, глобальным ориентиром, охватывающим 1 тыс. баррелей, составляет 11 920 долларов, или 11,92 доллара за баррель. Это более чем в два раза превышает маржинальную стоимость год назад. С учетом того, что цена за баррель самой нефти выросла примерно с 63 долларов до примерно 115 долларов (на момент, когда последние данные о марже были объявлены в начале апреля).

Трейдеры и аналитики уже сейчас высказывают мнение, что дополнительные расходы и повышенный риск торговли сырьевыми товарами истощили глобальную рыночную ликвидность — способность совершать сделки по ожидаемым ценам, не вызывая значительных колебаний цен или беспорядочной торговли. Пример подобной ситуации - недавний скандал с торговлей никелем на Лондонской бирже металлов.

В то же время, открытый интерес — показатель участия на рынке — за последний год снизился на 25% по основным фьючерсным контрактам на нефть в Штатах. Теперь он составляет даже менее половины того, что было два года назад. Открытый интерес к эталонным фьючерсам на американский природный газ и пшеницу также снизился более чем на 20% за последний год. Что само по себе, в отрыве от других факторов, может даже удивить неискушенного трейдера.

По оценкам JPMorgan, открытый интерес на товарных рынках, измеряемый его стоимостью, упал примерно на 94 миллиарда долларов в последнюю неделю марта, поскольку инвесторы и торговые алгоритмы отступили от неспокойных рынков. «Количество контрактов, торгуемых на этих рынках, резко сократилось», — сказала она.

Есть также мнение, что трейдеры, опасающиеся обмана или потрясений на неликвидных рынках, разбивают крупные сделки на более мелкие сделки, а это в свою очередь затрудняет определение цен. Более широкий разрыв между предложениями о покупке и продаже означает большую волатильность почти по каждому товару.

Например, средний размер предложений о покупке и продаже фьючерсов на сырую нефть в США снизился на 81% по сравнению с прошлым годом, до самого низкого уровня с 2008 года. Для фьючерсов на природный газ США падение по сравнению с прошлым годом составило 62%. Котировки фьючерсов на кукурузу рухнули на 75%.

«Этот неэффективный фьючерсный рынок будет иметь последствия для физического рынка», — отметил Кристоф Селмон, выступая в прошлом месяце на глобальном саммите FT Commodities в швейцарской Лозанне.

Фирмы, которыми руководят хеджеры, полагаются на фьючерсный рынок для управления рисками, связанными с перемещением товаров по всему миру, а меньший объем торговли может означать меньшее количество отгрузок и более высокие цены, и в итоге - падение объемов торговли.

Фьючерсные сделки толкают спотовые цены вверх

В США хаос на рынке фьючерсов уже привел к росту потребительских цен. В конце января истекающие фьючерсные контракты на природный газ подскочили на 46%, что стало самым большим дневным приростом за всю историю наблюдений. В тот день торги на биржах приостанавливались дюжину раз из-за того, что цены колебались, заставляя срабатывать автоматические выключатели, призванные поддерживать порядок.

Время и резкость движения — и несколько вовлеченных сделок — предполагают, что спекулянты, пойманные в ловушку ошибочных ставок на направление цен, бросились покупать фьючерсы в 11 часов, чтобы урегулировать сделки. Эта ситуация, известная как короткое сжатие, может привести к резкому росту без какой-либо связи с фундаментальными факторами рынка, как это было с никелем.

Поскольку многие продажи спотового газа бытовым потребителям связаны с фьючерсными ценами, резкое повышение фьючерсов означало значительное увеличение суммы, которую многим американцам пришлось платить за тепло и электроэнергию уже в феврале - даже до суперволатильных дней (по данным Американской общественной газовой ассоциации, которая представляет сотни газовых коммунальных предприятий).

Конечно, такие случаи выходят за рамки норм и обычно потом расследуются. В этот раз представители торговых групп также подключили Комиссию по торговле товарными фьючерсами, объяснив свои действия тем, что эти всплески не пройдут бесследно для конечных потребителей. Но пока представитель CFTC отказывается от комментариев по этому случаю.

Расходы на электроэнергию особенно сильно ударяют по бюджету домохозяйств. По данным Бюро статистики труда, опубликованным во вторник на этой неделе, категория энергетических товаров в марте подскочила почти вполовину по сравнению с прошлым годом.

Общая инфляция в Штатах выросла на небывалые 8,5%, что стало самым высоким показателем с декабря 1981 года.

По данным Продовольственной и сельскохозяйственной организации ООН, в марте мировые цены на продовольствие подскочили до рекордно высокого уровня. Помимо прочего, это также означает фактически год для многих стран третьего мира.

По оценкам экономистов Goldman Sachs Group Inc. , рост цен на сырьевые товары за прошлый год составил 1,9% потребительских расходов в США (сравните с 2008 годом, когда они добавили 1,8%, и период войны в Персидском заливе, потребовавшей 1,2% сверху, даже ввергнув экономику в недолгую рецессию 1990–1991 годов). И уже легендарным стал взлет цен на сырьевые товары во время нефтяного эмбарго арабских стран в 1970-х годах.

Хотя сильный рост заработной платы (по крайней мере, средней по рынку) может помочь некоторым потребителям справиться с растущими затратами, аналитики Goldman ожидают, что цены на сырьевые товары ограничат экономический рост в этом году - прежде всего в секторе производства.

Центральные банки на все эти события реагируют повышением процентных ставок.

Ставки растут, господа...

В прошлом месяце чиновники ФРС одобрили свое первое повышение процентной ставки более чем за три года, подняв базовую ставку до диапазона от 0,25% до 0,5%. И планируется еще несколько повышений до конца года.

Инвесторы массово выводят средства из секторов риска, переводя в те, которые, как они ожидают, последуют за ростом цен на сырьевые товары и компенсируют разрушительный эффект инфляции в других частях своих портфелей.

В частности, о хороших прибылях в первом квартале текущего года отчитались крупные производственные компании: Nestle, P&G и другие. Судя по всему, пока им удается перекладывать возросшую стоимость на покупателя без проблем.

Но более высокие ставки приводят к альтернативным издержкам, например, расходам на кредиты. И хотя конечный покупатель вынужден безропотно платить, но для трейдеров снижается привлекательность спекулятивных инвестиций. Например, в технологические акции, которые прервали многолетний бычий тренд, что привело к 15-процентному снижению Nasdaq Composite в этом году.

В индексе S&P 500 21 акция с самым высоким доходом в этом году принадлежит компаниям, занимающимся производством энергии, удобрений и других товаров.

Само собой, все ищут возможность хеджирования. Многие в это время обращают внимание на акции производителей электроэнергии, таких как крупнейшая энергетическая компания Chevron Corporation, которая с начала года выросла на 32%, а также производителей конечной продукции, например Unilever Plc, производителя подгузников, детского питания и других товаров.