La publicación del informe de la CFTC, programada para el feriado estadounidense, se trasladó del viernes al lunes, por lo que revisaremos la posición especulativa en el mercado de futuros para las principales monedas el martes.

Los índices de actividad empresarial global de S&P en EE. UU., trasladados del jueves al viernes debido al Día de Acción de Gracias, se convirtieron en los principales datos económicos y mostraron una ligera disminución en la manufactura y un aumento en el sector de servicios en comparación con las expectativas. La manufactura retrocedió a territorio de contracción a 49,4 desde 50,0, mientras que el sector de servicios subió justo por encima de 50 a 50,8 desde 50,6. Dado que los servicios representan aproximadamente el 90 % de la actividad económica en EE. UU., estos datos son más importantes, pero las conclusiones deben reservarse hasta la publicación del ISM el jueves y viernes. Los datos iniciales sobre las ventas minoristas en la temporada navideña fueron positivos; algunos grandes minoristas en línea informaron un crecimiento de las ventas de aproximadamente el 6 % en comparación con el año pasado, aunque, obviamente, gran parte de este crecimiento se debe a precios más altos.

Las materias primas están operando en direcciones diferentes; el mineral de hierro continúa con un fuerte aumento, sumando alrededor del 4 % en la semana, mientras que el petróleo se mantiene estable actualmente en medio de algunas desavenencias en la OPEP+ con respecto a las cuotas para los países africanos. La OPEP+ se reunirá el jueves, y se espera algún movimiento después de la reunión.

El dólar también se ve débil, y esto es actualmente el principal riesgo para los mercados. Si los datos entrantes tampoco son impresionantes, es probable que los inversores continúen revisando sus perspectivas para el dólar hacia la baja. Los mercados bursátiles europeos operaron en rojo el lunes, y los rendimientos globales también están disminuyendo.

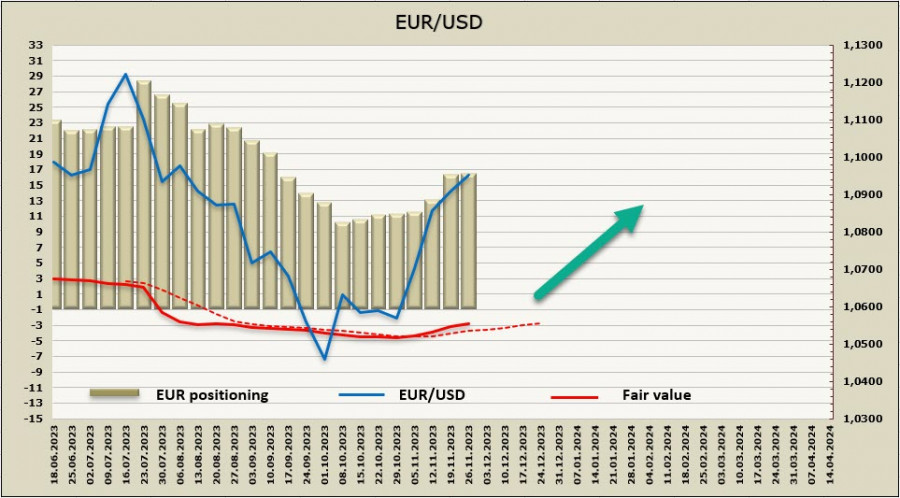

EUR/USD

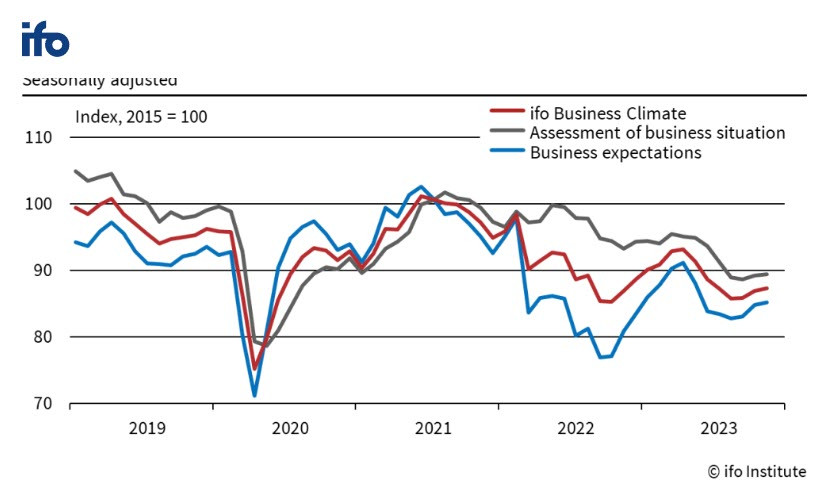

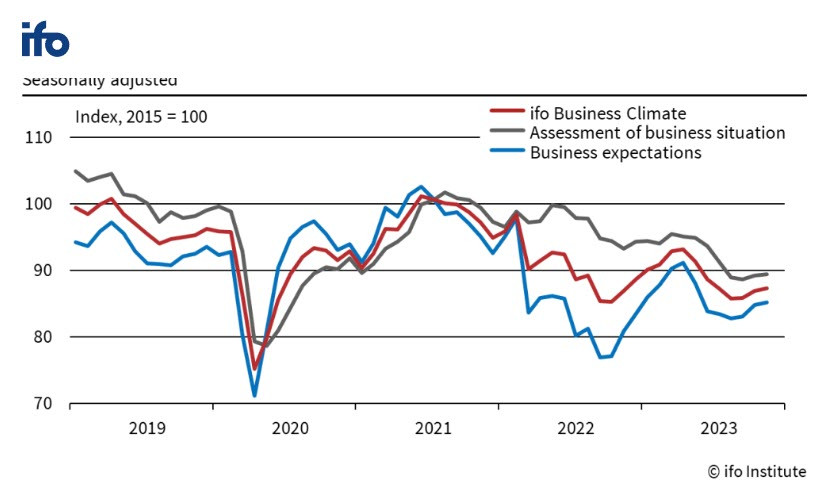

El índice IFO, que evalúa el clima empresarial en Alemania, mostró un ligero aumento en los tres componentes, dando motivos para esperar que la economía, al menos, no esté declinando tan rápidamente como antes, aunque, en cualquier caso, está lejos de los datos máximos de 2021, y la dinámica de los últimos cuatro años, como se ve en el gráfico, es negativa.

El PIB final de Alemania para el tercer trimestre coincidió con la estimación preliminar, mostrando una disminución del -0,1 %, que aún no es una recesión, pero está muy cerca. La presidenta del Banco Central Europeo, Lagarde, confirmó la posición actual del Consejo de Gobierno de observar y esperar, señalando que "ya hemos hecho mucho" y que "dada la cantidad de municiones que hemos utilizado, podemos vigilar de cerca componentes como salarios, beneficios, eventos fiscales y geopolíticos, y, por supuesto, cómo nuestras municiones afectan nuestra vida económica, para decidir cuánto tiempo tendremos que estar allí y qué decisión debemos tomar, hacia arriba o hacia abajo". En otras palabras, "no tengo nada que agregar a lo que se dijo anteriormente".

El jueves se publicará el Índice de Precios al Consumidor de la zona euro, y se espera una disminución tanto en la inflación general como en la subyacente.

En ausencia de nuevos datos de la CFTC, confiamos principalmente en la dinámica de los mercados de deuda y acciones. El precio sigue estando por encima del promedio a largo plazo y se dirige hacia arriba.

El euro actualmente no puede desarrollar un impulso alcista y se consolida justo por debajo del máximo local de 1,0966. Las posibilidades de un mayor crecimiento parecen más sustanciales que una corrección, con el objetivo más cercano en 1,1030/50 y el soporte en 1,0910/20. Las oportunidades de compra parecen justificadas si el precio cae a este nivel. El objetivo a largo plazo es 1,1276; sin embargo, la probabilidad de alcanzarlo a corto plazo es baja. Los aumentos estacionales en los precios de la energía en Europa empeorarán la balanza comercial y ejercerán una fuerte presión sobre el euro.

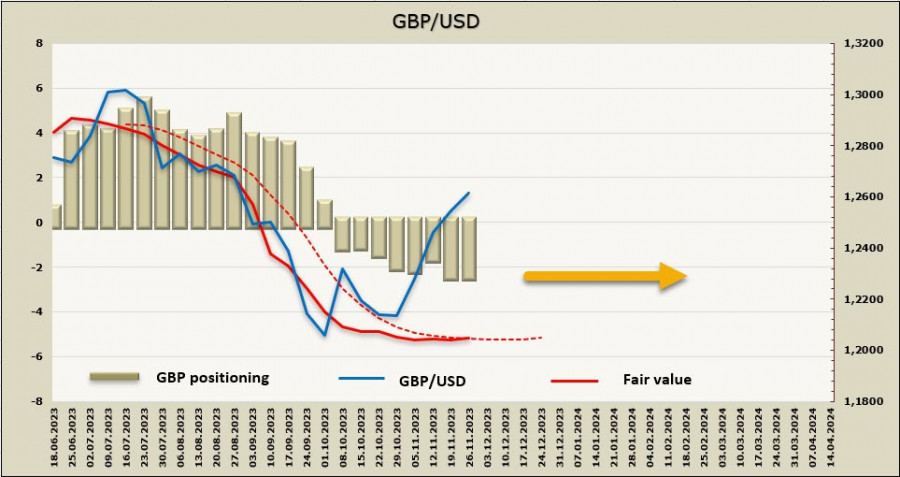

GBP/USD

El economista jefe del Banco de Inglaterra, Huw Pill, concedió una entrevista a FT, cuya esencia fue que el BoE no cederá en la lucha contra la inflación, a pesar de señales de debilitamiento de la economía del Reino Unido. Las presiones inflacionarias internas, como el crecimiento de los salarios y la inflación en el sector de servicios, siguen siendo "a un nivel muy alto", dijo Pill. Luego hizo una declaración bastante extraña, declarando que "... cualquier signo de desaceleración en la actividad económica se debe no a una disminución de la demanda, sino a una falta de oferta". En otras palabras, según Pill (y con alta probabilidad, según el Comité de Política Monetaria del BoE), la demanda sigue siendo tan fuerte como siempre, lo que sugiere que el endurecimiento de la política monetaria aún podría continuar. Tal comentario respalda a la libra y le permite intentar un mayor crecimiento.

En general, la economía del Reino Unido ha sido más resistente de lo esperado, evitando la recesión. Sin embargo, el Tesoro en la previsión presupuestaria presentada al Parlamento revisó sus pronósticos de inflación a 3,6 % en 2024 y 1,8 % en 2025 y espera que la economía crezca aún más lento durante el período de previsión, con un crecimiento real del PIB de solo el 0,5 %.

En ausencia de nuevos datos de la CFTC, el precio ha perdido completamente impulso y no tiene dirección.

La libra está tratando de convertir el crecimiento correctivo después de la caída de julio-septiembre en un impulso alcista completo y construir sobre el éxito, pero este movimiento tiene fundamentos bastante dudosos desde la posición de los datos fundamentales y es en su mayoría una reacción a las perspectivas debilitadas del dólar. La resistencia es el nivel técnico de 1,2718 (extensión del 61 % desde la caída), la libra puede subir a este nivel en el desarrollo del impulso actual, un escenario más probable parece ser la consolidación y la transición al rango lateral.