El par de divisas EUR/USD se cotizó el martes con exactamente la misma dinámica y volatilidad que el lunes. Es decir, con una volatilidad mínima. Durante el día el par ni siquiera pudo arrastrarse hasta la línea de la media móvil, aunque se movía hacia ella. Por lo tanto, formalmente la corrección continúa, pero de hecho, el panorama técnico no cambió en absoluto durante los dos primeros días de la semana. La divisa europea sigue apuntando a una corrección, que es bien recibida por casi todos los factores técnicos y fundamentales. No hay noticias positivas de la Unión Europea para que los operadores comiencen a comprar el par nuevamente. La divisa europea está muy sobrecomprada, y su potencial de crecimiento se ha visto reducido después de que el BCE comenzara a insinuar claramente un posible final del ciclo de endurecimiento en un futuro próximo. Se mire como se mire, el euro debería seguir cayendo.

Nos gustaría recordar una vez más que el mercado es un lugar donde no hay predicciones al cien por cien. Aunque los factores apunten a la baja, no significa que se descarte una subida. Por lo tanto, incluso en la situación actual no hay que lanzarse a abrir posiciones cortas y olvidarse del Stop Loss. La divisa europea podría corregirse justo en ese momento, por precaución, y luego reanudar una ralentización similar a la del bitcoin. Por lo tanto, nunca hay que perder la cabeza.

Sin embargo, si miramos más de cerca los "fundamentos" y la "técnica", queda lo siguiente. El BCE subirá su tasa de interés clave 1-2 veces más. Tanto si es así como si no, lo importante es que el mercado ya está valorando este escenario. La divisa europea lleva 9 meses subiendo y simplemente no hay factores para que siga creciendo. El precio no puede quedarse quieto, tiene que consolidarse. Es decir, tiene que bajar.

El BCE entiende que la guerra contra la inflación será larga.

Seamos sinceros, la Fed es la que mejor combate la inflación. De momento, la tasa de la Reserva Federal ya ha subido al 5,25% y la inflación aún no se ha reducido ni a la mitad, aunque lleva 8 o 9 meses bajando. Este caso ilustra que la inflación puede subir deprisa y corriendo, pero bajará lenta y duramente. En Estados Unidos ya se han producido tres grandes quiebras bancarias debido a una política monetaria agresiva. Ésas son las consecuencias de subir las tasas de interés y luchar contra la inflación. ¿Y en la UE? La inflación en su punto álgido fue superior a la de Estados Unidos. La tasa del BCE empezó a subir unos meses más tarde, ha crecido más despacio, está actualmente por debajo de la tasa de la Fed y está garantizado que en el futuro subirá menos que la tasa de la Fed. Todo indica que la inflación también tardará más en volver al nivel objetivo que en Estados Unidos. A finales de abril, por ejemplo, la inflación en la UE podría volver a subir, aunque de forma marginal.

En otras noticias, el PIB fue casi nulo en el primer trimestre y se ha mantenido así durante dos trimestres seguidos. Esto significa que la economía europea (de nuevo a diferencia de la estadounidense) no crece. Resulta que los tres indicadores macroeconómicos más importantes (inflación, PIB y tasas de interés) no favorecen al euro. Además, la Comisión Europea ha aumentado sus previsiones de inflación para los próximos años. Ahora se espera que la inflación sea del 5,8% en 2023 y del 2,8% el año que viene. Como vemos, tal y como predijimos, la vuelta a una inflación del 2% podría tardar unos 3 años. Y todo ese tiempo la tasa de interés clave tiene que estar en un nivel "restrictivo" para que la inflación siga desacelerándose. Y durante todo ese tiempo, la economía europea no debería necesitar nuevos estímulos monetarios. Y eso significa que en los próximos tres años no debería haber nuevas crisis financieras, económicas, grandes quiebras bancarias y otros "cataclismos" económicos. ¿Por qué debería subir el euro? Desde un punto de vista técnico, esperamos una inversión del indicador Haiken Ashi a la baja para las nuevas posiciones cortas.

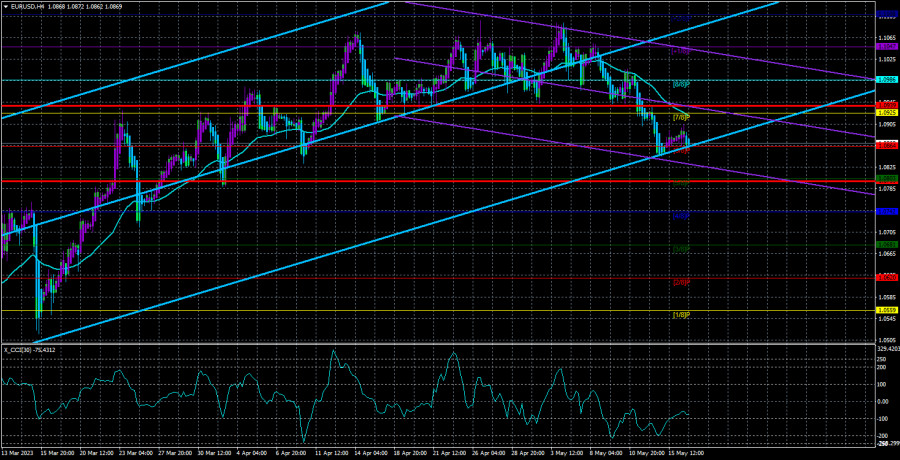

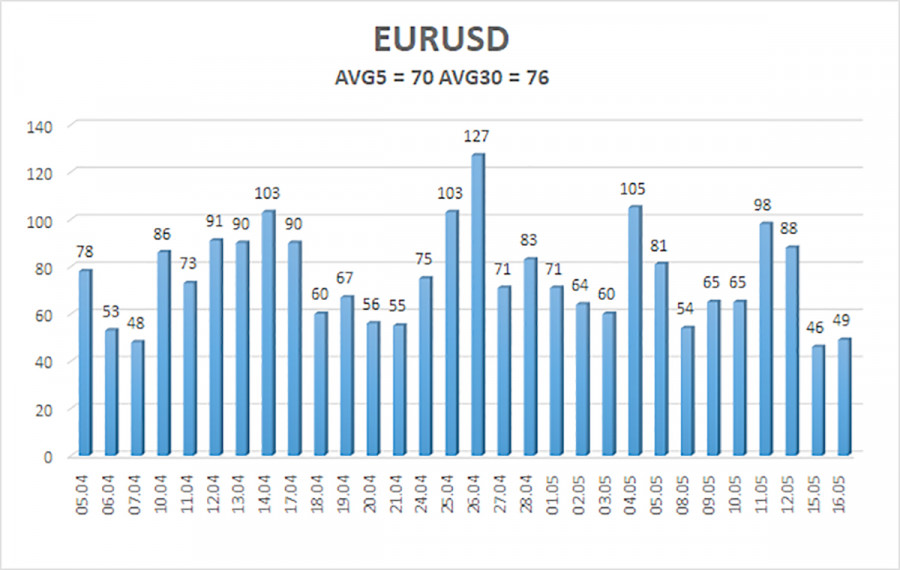

La volatilidad media del par EUR/USD en los últimos 5 días de negociación a partir del 17 de mayo es de 70 pips y se describe como "media". Por lo tanto, esperamos que el par se mueva entre los niveles 1,0799 y 1,0939 el miércoles. Una reversión del indicador Haiken Ashi al alza indicará una nueva ronda de movimiento correctivo.

Niveles de soporte más cercanos:

S1 – 1,0864

S2 – 1,0803

S3 – 1,0742

Niveles de resistencia más cercanos:

R1 – 1,0925

R2 – 1,0986

R3 – 1,1047

Recomendaciones para operar:

El par EUR/USD ha abandonado el canal lateral y ahora podría formar una nueva tendencia bajista. En este momento, debería permanecer en posiciones cortas hasta que el indicador Heiken Ashi suba con objetivos en 1,0803 y 1,0799. Las posiciones largas volverán a ser relevantes no antes de que el precio se fije por encima del movimiento con el objetivo de 1,0986.

Recomendamos la lectura:

Análisis del par GBP/USD. El 17 de mayo. Las estadísticas británicas volvieron a fallar, pero la libra se muestra sorprendentemente resistente..

Pronóstico del par EUR/USD y señales de trading para el 17 de mayo. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de trading para el 17 de mayo. Análisis detallado de los movimientos y operaciones del par..

Explicaciones a las ilustraciones:

Los canales de regresión lineal ayudan a identificar la tendencia actual. Si ambos apuntan en la misma dirección, la tendencia es fuerte.

La línea de media móvil (ajuste 20,0, suavizada) define la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (las líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.