El par de divisas EUR/USD continuó su movimiento alcista el martes. Durante mucho tiempo hemos estado hablando de los "vaivenes" y de la falta de fundamento del crecimiento de la divisa europea, es hora de echar un nuevo vistazo a estos dos fenómenos. "Los vaivenes", en nuestra opinión, no se han anulado, y no han terminado. El hecho de que el par haya subido sustancialmente durante las dos últimas semanas no significa que no pueda caer también sustancialmente ahora. Seguimos sin ver buenas razones para una fuerte subida de la divisa europea. Últimamente, el fin del ciclo de endurecimiento de la política monetaria de la Fed y otras noticias no tan positivas procedentes de los entretelones de la Fed, que por supuesto podrían ejercer cierta presión sobre el dólar. Sin embargo, estas noticias no son lo suficientemente fuertes como para ejercer una presión duradera sobre el dólar. Por ejemplo, se ha informado de que la Fed podría poner fin a su programa QT. Creemos que esto es casi imposible en el entorno actual porque no tiene sentido abandonarlo. Poner fin a este programa significaría que la masa monetaria en EE.UU. dejaría de contraerse, por lo que la inflación podría dejar de ralentizarse. También es una suposición popular en estos momentos que la Fed no volverá a subir su tasa de interés o lo hará como máximo 1 vez más. Les recordamos que la actual caída de la inflación es sólo del 3,1% y que aún queda un 4% para alcanzar el nivel objetivo. Y seamos sinceros, ha habido muchos más factores que la subida de las tasas de la Fed que han ejercido presión sobre el índice de precios al consumo recientemente.

En primer lugar, es la caída de los precios de la energía. En segundo lugar, es el mismo programa QT. En tercer lugar, es la subida de las tasas de interés oficiales. Es decir, los tres factores combinados han conseguido que la inflación estadounidense caiga un 3,1%. Ahora bien, si el endurecimiento monetario puede olvidarse, el programa QT termina y los precios de la energía no bajan más, ¿por qué la inflación iría más lejos de lo que ya ha ido en 8 meses(!!!)? Ciertamente, una subida de tasas tiene un efecto a largo plazo sobre la inflación, por lo que ésta podría bajar durante unos meses basándose en las subidas anteriores. Aun así, dudamos mucho que el índice de precios al consumo pueda caer al 2% en un año sin presiones monetarias adicionales.

El mercado se muestra excesivamente optimista con respecto al euro.

Por lo tanto, todas las conjeturas y especulaciones de que la tasa del BCE subirá con más fuerza en 2023 que la tasa de la Fed no nos parecen apropiadas. Esto puede ser cierto, pero ¿cuánto más fuerte será la subida de tasas del BCE para que la divisa euro muestre un crecimiento a largo plazo después de que ya haya subido 1500 puntos frente al dólar en unos pocos meses? Después de todo, ¡ni siquiera hemos visto una corrección tangible tras esa subida! En otras palabras, el euro crece casi sin interrupción en un contexto poco "fuerte". Christine Lagarde ha indicado que las tasas de interés de la UE seguirán subiendo, pero que la economía de la UE ya se tambalea al borde del abismo. La recesión está a la vuelta de la esquina.

Por eso suponemos que la divisa europea puede seguir subiendo simplemente por la expectativa y la creencia del mercado de que la política monetaria del BCE se endurecerá más que la de la Fed. Y este movimiento alcista bien podría calcularse con la ayuda de herramientas e indicadores técnicos. Pero tarde o temprano el mercado se dará cuenta de que esos factores en los que se basa para comprar en realidad no son tan fuertes. Por ello, la divisa europea debería mantenerse ahora en modo "oscilante" o corregirse a la baja con más fuerza. Además, creemos que la última ronda de subidas del euro es demasiado fuerte, algo atípico en el mercado de divisas. Normalmente, estos movimientos tan bruscos van seguidos de una corrección igualmente fuerte y brusca. Así pues, a corto plazo seguimos esperando que el par EUR/USD caiga en lugar de subir. No obstante, por razones obvias, no sería una buena idea vender el par antes de que cruce la línea de la media móvil.

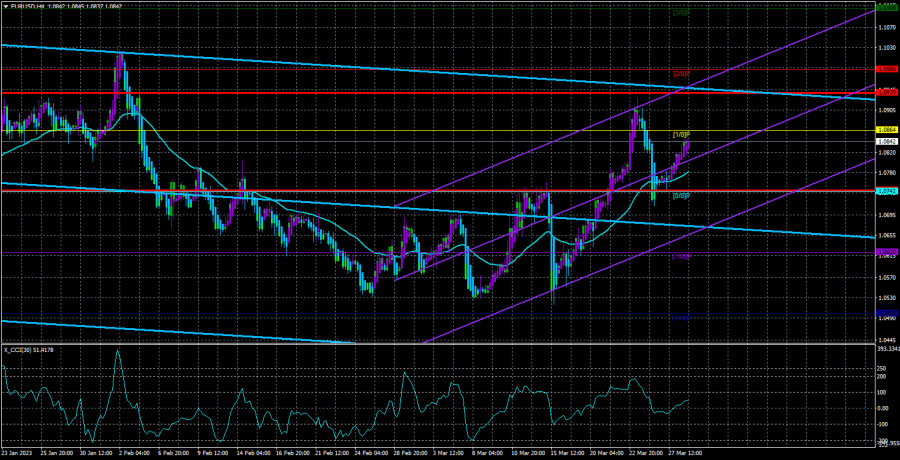

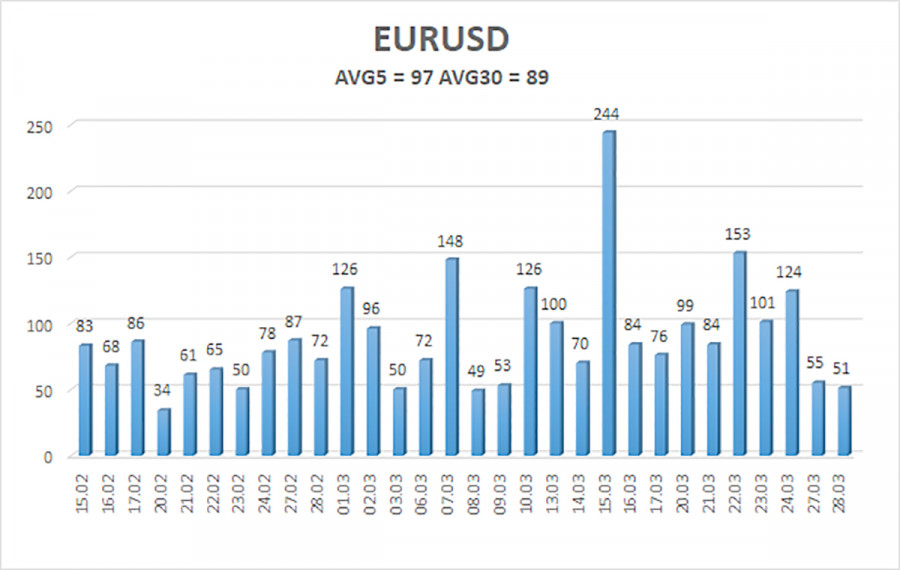

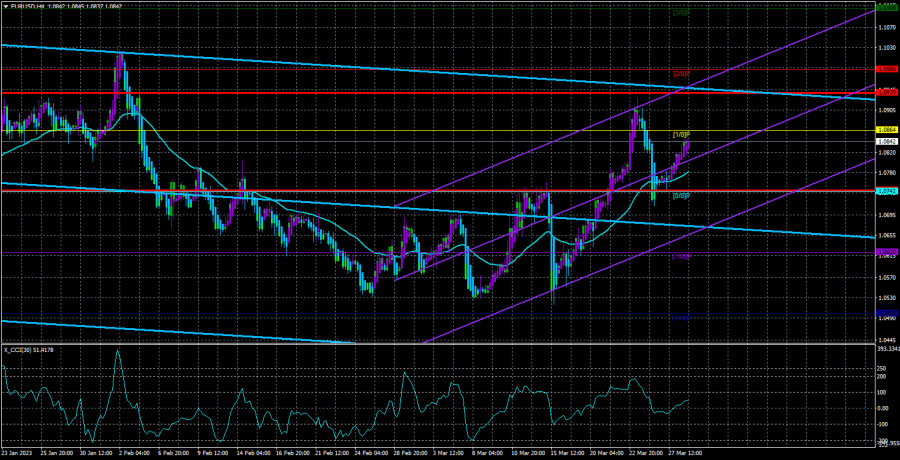

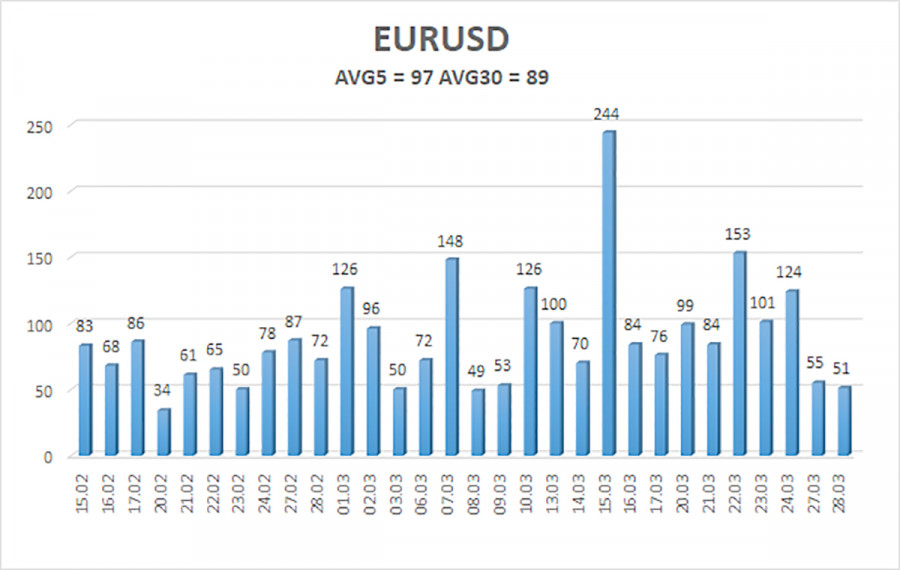

La volatilidad media del par EUR/USD en los últimos 5 días de negociación para el 29 de marzo es de 97 pips y se describe como "media". Por lo tanto, esperamos que el par se mueva entre los niveles 1,0745 y 1,0939 el miércoles. Un cambio a la baja del indicador Haiken Ashi indicaría una nueva ronda a la baja.

Niveles de soporte más cercanos:

S1 – 1,0742

S2 – 1,0620

S3 – 1,0498

Niveles de resistencia más cercanos:

R1 – 1,0864

R2 – 1,0986

R3 – 1,1108

Recomendaciones de trading:

El par EUR/USD está intentando reanudar un movimiento alcista. En este momento, es posible permanecer en posiciones largas con objetivos en 1,0864 y 1,0939 hasta que el indicador Heiken Ashi gire a la baja. Las posiciones cortas se pueden abrir después de que el precio se consolide por debajo de la línea media móvil con un objetivo de 1,0620.

Recomendamos la lectura:

Análisis del par GBP/USD. El 29 de marzo. Los rumores en torno a las tasas de la Fed afectan negativamente al dólar.

Pronóstico del par EUR/USD y señales de trading para el 29 de marzo. Informe COT. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de trading para el 29 de marzo. Informe COT. Análisis detallado de los movimientos y operaciones del par.

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20,0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (las líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.