El BCE comenzó a subir las tasas de interés seis meses después que la Fed, lo que provocó que el euro cayera bruscamente. El escenario cambió al contrario en la segunda mitad de 2023. En América comenzaron a surgir rumores de una desaceleración en el ritmo de endurecimiento de la política monetaria y una disminución de la inflación. La moneda de reserva mundial y la economía más fuerte del mundo todavía se están desacelerando, pero la tasa está aumentando constantemente a medida que los precios continúan aumentando a un ritmo razonablemente rápido.

Por lo tanto, la preocupación de la Fed por la alta inflación y la voluntad de subir la tasa tan alto como sea posible únicamente para aliviar la presión sobre los precios no es sorprendente. Si el crecimiento del par euro/dólar en la segunda mitad del año era bastante predecible (aunque, en nuestra opinión, excesivamente fuerte), entonces el crecimiento de la divisa euro en las últimas dos semanas ya sorprende. Alertamos a los operadores hace unos meses sobre el hecho de que no hay muchas razones locales que apoyen al euro. Sí, la Fed comenzó a ralentizar los aumentos de tasas y se discutió el posible rechazo de una política monetaria más restrictiva. Sin embargo, la tasa sigue aumentando y lo ha estado haciendo durante algún tiempo. Como resultado, ambas tasas están creciendo, pero el dólar estadounidense ya no tiene ventaja.

El programa QE de emergencia implementado por la Fed tras la quiebra simultánea de tres grandes bancos en Estados Unidos puede ser una de las causas de lo que está ocurriendo actualmente. Este programa tiene un presupuesto de aproximadamente $300 mil millones, que se imprimirá y entregará al Ministerio de Finanzas para que lo use tanto para devolver dinero a los depositantes bancarios como para estabilizar el sector financiero. Sin embargo, no estamos muy preocupados por el uso de este dinero. El hecho de que se impriman y se pongan en la economía es importante para nosotros. Al mismo tiempo, la Fed continúa con el programa QT, que implica reducir la oferta monetaria y se utiliza para endurecer la política monetaria. Resulta que el dólar ha estado luchando durante los últimos seis meses en su conjunto, pero las noticias recientes han empeorado considerablemente las cosas.

Desde nuestra perspectiva, la reciente caída en el valor del dólar estadounidense no tiene sentido. Sí, imprimir 300 mil millones de dólares es una cantidad significativa que volverá a salir de la nada, pero la Fed también creó varios billones de dólares en 2020 y 2021, más del doble de la cantidad de dinero en circulación. ¿Por qué el dólar estadounidense cae repentinamente cuando llega a los "patéticos" 300 mil millones cuando no prestó atención a este momento en ese momento? Ni el BCE ni la Fed están involucrados. La tasa está aumentando, pero solo nos referimos a los aumentos recientes que se informaron. Es posible que la tasa solo aumente un 0,25 por ciento en mayo, y no está claro cuánto más puede aumentar la tasa el BCE. Después de todo, a diferencia de Estados Unidos, Europa no puede ignorar el crecimiento económico. La economía de la UE ha estado muy cerca de entrar en recesión durante algún tiempo. La probabilidad de una recesión grave aumenta a medida que aumenta el ritmo de crecimiento. La inflación en la Unión Europea puede comenzar a aumentar nuevamente, como lo ha hecho en Francia y Alemania, así como en muchos otros miembros de la UE. Como resultado, la tasa del BCE debe aumentar aún más, un movimiento que el Banco Central podría no estar preparado para hacer.

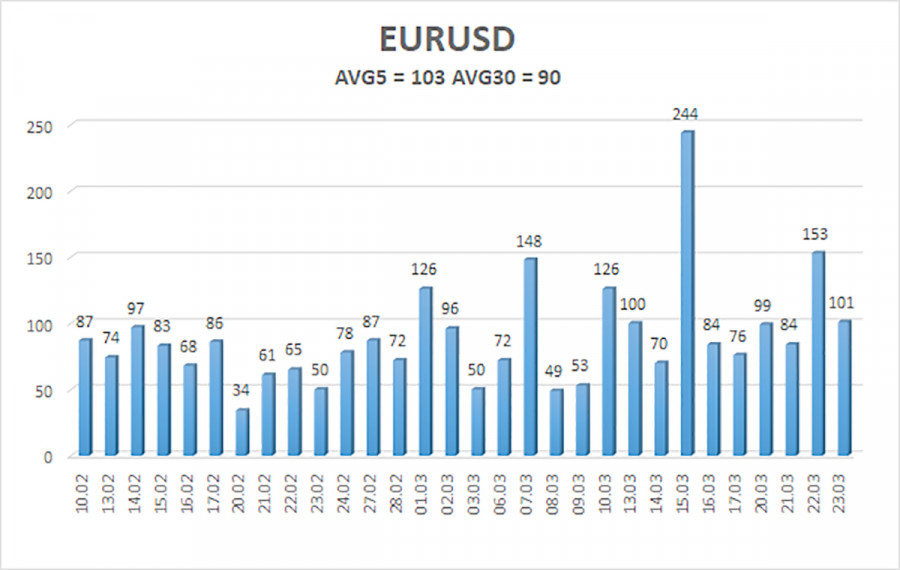

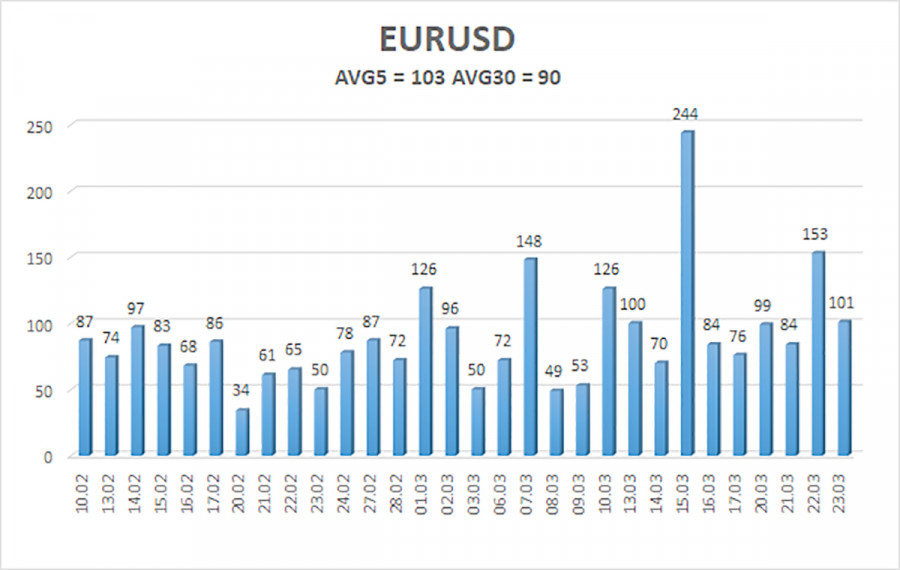

A partir del 24 de marzo, la volatilidad promedio del par de divisas euro/dólar durante los cinco días de negociación anteriores fue de 103 puntos, lo que se considera "máximo". Como resultado, anticipamos que el par se moverá el viernes entre 1,0746 y 1,0951. El indicador Heiken Ashi volverá a subir para señalar el inicio del movimiento ascendente.

Niveles de soporte más cercanos

S1 – 1,0742

S2 – 1,0620

S3 – 1,0498

Niveles de resistencia más cercanos

R1 – 1,0864

R2 – 1,0986

R3 – 1,1108

Sugerencias comerciales:

Ha comenzado una ronda de corrección a la baja para el par EUR/USD. Actualmente, podemos tener en cuenta la apertura de posiciones largas adicionales con objetivos de 1,0951 y 1,0986 si el indicador Heiken Ashi revierte su tendencia alcista. Una vez que el precio se fija por debajo de la línea de media móvil, se pueden abrir posiciones cortas con un objetivo de 1,0620.

Explicaciones para las ilustraciones:

Determinar la tendencia actual con el uso de canales de regresión lineal. La tendencia ahora es fuerte si ambos se mueven en la misma dirección.

Línea de media móvil (configuración 20.0, suavizada): este indicador identifica la tendencia actual a corto plazo y la dirección comercial.

Los niveles de Murray sirven como punto de partida para ajustes y movimientos.

Según los indicadores de volatilidad actuales, los niveles de volatilidad (líneas rojas) representan el canal de precios esperado en el que el par cotizará al día siguiente.

Un cambio de tendencia en la dirección opuesta es inminente cuando el indicador CCI cruza a las zonas de sobrecompra (por encima de +250) o sobreventa (por debajo de -250).