El foco de atención de los operadores fue la publicación del informe del Institute for Supply Management (ISM) con indicadores clave sobre el sector manufacturero de EE. de la reunión del FOMC de diciembre.

El informe mensual ISM publica (entre otros datos) el PMI del sector manufacturero de la economía estadounidense, que es un indicador importante del estado de este sector y de la economía estadounidense en su conjunto. La caída relativa del índice y el resultado por debajo de 50 se ve como un factor negativo para el dólar estadounidense, ya que indica una desaceleración en la actividad comercial.

Las actas de la reunión de la Fed de diciembre pueden indicar nuevas acciones del banco central de EE. UU. Por el momento, la mayoría de los participantes del mercado esperan que la Fed suba la tasa de interés en un 0,25% hasta el 4,75% el 1 de febrero.

Como saben, en diciembre, los líderes de la Fed subieron la tasa de interés en un 0,50% después de subir la tasa en un 0,75% en junio, julio, septiembre y noviembre.

El presidente de la Reserva Federal, Jerome Powell, dijo durante la conferencia de prensa que se necesita mucha más evidencia para estar seguros de que la inflación caerá, manteniendo las tasas de interés en niveles máximos hasta que estén realmente seguros de que la inflación disminuirá de manera sostenible.

"Esa tasa de desempleo del 4,7% sigue siendo un mercado laboral fuerte", dijo Powell. La Fed "todavía no ha alcanzado un nivel de política lo suficientemente restrictivo... hay un aumento de tasas mientras el FOMC continúa considerando que los riesgos para la inflación son al alza".

Puede sorprender al mercado si la Fed sube los tipos de interés un 0,50% o incluso un 0,75%, en lugar de un 0,25%, en sus reuniones del 31 de enero y el 1 de febrero. Sin embargo, para que los formuladores de políticas de la Fed tengan más argumentos para eso, tenemos que esperar los datos actualizados sobre la inflación al consumidor en los EE. UU. el 12 de enero. Y aquí, esperamos una nueva caída de la inflación en diciembre a 6,7% desde 7,1%. , 7,7%, 8,2%, 8,3%, 8,5% y un máximo de 40 años de 9,1% en junio. Claramente, si se confirma la perspectiva, los partidarios de la ralentización de la política monetaria súper estricta de la Reserva Federal tendrán más argumentos de su parte.

Y esta semana, el primer argumento importante para los líderes de la Fed a la hora de tomar tal decisión será la publicación (el viernes a las 13:30 GMT) del informe mensual del Departamento de Trabajo de EE.UU. con datos de diciembre. El estado del mercado laboral (junto con el PIB y la inflación) es un indicador clave para la Fed a la hora de determinar los parámetros de su política monetaria.

Se espera que los sueldos y salarios hayan seguido aumentando en diciembre, mientras que el desempleo se mantuvo en los mínimos previos a la pandemia. El punto débil del informe del Departamento de Trabajo puede ser el número de nuevos puestos de trabajo creados fuera del sector agrícola. Los pronósticos asumieron que las cifras crecerían en +200 000 en diciembre (el pronóstico preliminar asumía NFP con un valor de +57 000) después de aumentar en +263 000 en noviembre.

Si la cifra es más débil que el pronóstico y está por debajo de +150,000, aumentará la probabilidad de una decisión de tasa de interés más suave en la próxima reunión del FOMC.

Por el contrario, si los datos del informe del Departamento de Trabajo de EE. UU. superan las expectativas del mercado, con un sólido informe de inflación de la Oficina de Estadísticas Laborales (12 de enero), los participantes del mercado esperarán otra decisión difícil de los líderes de la Fed y un aumento de la tasa de interés de al menos 0,50 %

La conclusión general que se puede extraer del discurso de Powell en la conferencia de prensa del 14 de diciembre es que "para lograr un nivel suficiente de endurecimiento, es necesario seguir subiendo las tasas". Esto significa que las tasas de interés seguirán aumentando. De hecho, este es un factor alcista para el dólar.

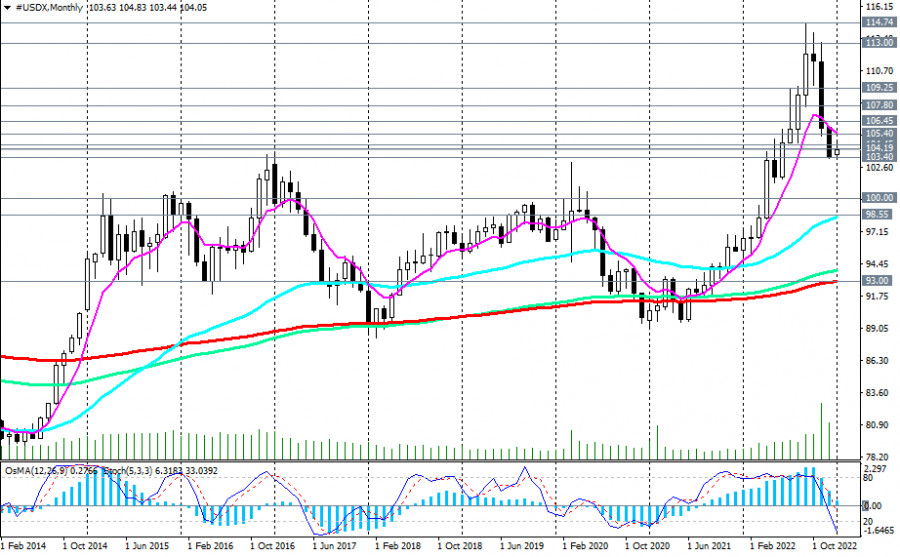

Mientras tanto, el dólar sigue bajo presión y su índice DXY está desarrollando una tendencia a la baja. Los futuros de DXY cotizan actualmente cerca de 103.85, 70 pips por encima del mínimo local (desde julio de 2022) de 103.15 alcanzado a fines de diciembre.

El dólar necesita desesperadamente noticias sólidas o impulsores macroeconómicos. Tal vez tenga uno esta semana. O no, si los informes antes mencionados que se esperan esta semana no cumplen con las expectativas del mercado y los compradores de dólares.

Desde un punto de vista técnico, el índice del dólar (CFD #USDX en la terminal comercial MT4) continúa operando en la zona de mercado bajista a mediano plazo, por debajo de los niveles de resistencia clave 105,40, 104,45. La señal para construir posiciones cortas será un desglose del mínimo del mes pasado en 103,36.

Los objetivos a la baja a largo plazo para DXY están en 100,00, 98,55 y 93,00. Un quiebre de soporte en 93,00, a su vez, marcará un quiebre de la tendencia alcista global del DXY.