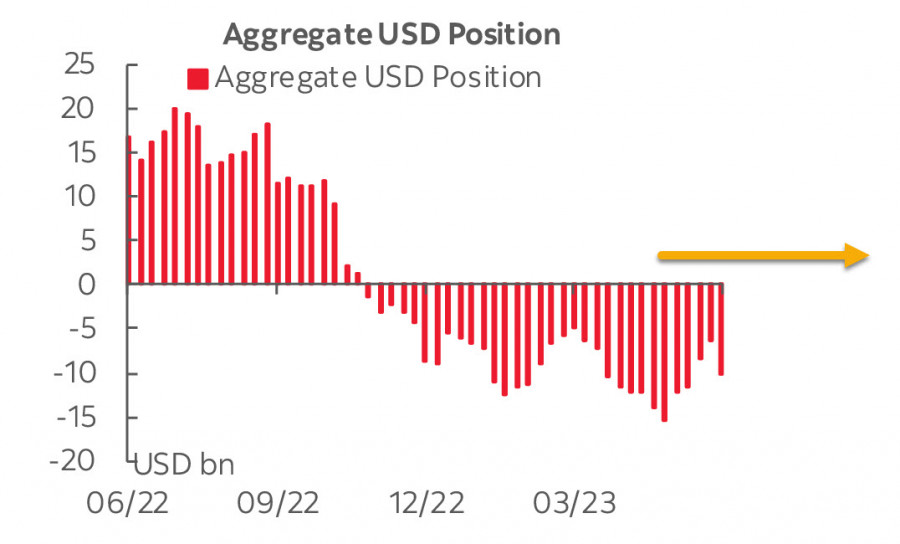

¬первые за 6 недель совокупна€ коротка€ позици€ по доллару —Ўј выросла, в первую очередь за счет агрессивных покупок британского фунта. Ќедельное изменение 3,75 млрд, обща€ медвежь€ позици€ по доллару увеличилась до -10.1 млрд.

ѕо другим валютам изменени€ в пределах обычных недельных колебаний. ќбращает на себ€ внимание рост спроса на риск, наблюдалс€ рост покупок канадского и австралийского доллара, а также мексиканского песо. ѕо золоту рост длинной позиции 418 млн, позиционирование уверенно бычье.

ѕерспективы ставки ‘–— после выступление ƒж.ѕауэлла в онгрессе не изменились. ѕауэлл подтвердил прогноз о еще двух повышени€х, но рынки по-прежнему игнорируют этот сигнал и считают, что пик будет достигнут после еще одного, последнего повышени€ на четверть пункта.

ќткрытие рынка в понедельник подтвердило общий негативный настрой, который сложилс€ в п€тницу. ‘ондовые индексы большинства стран торгуютс€ в устойчиво красной зоне, доходности снижаютс€, спрос на риск в текущей ситуации также ожидаемо падает.

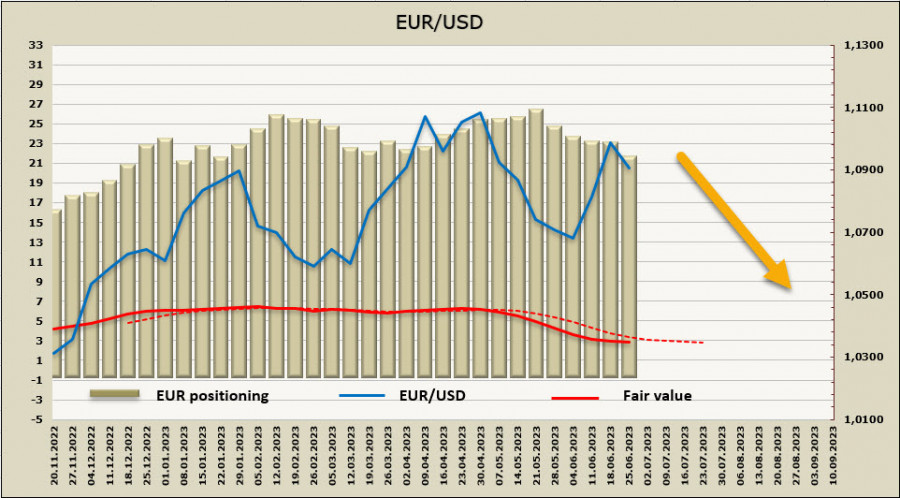

EUR/USD

»ндексы деловой активности в еврозоне резко снизились в июне, производственный сектор с 44.8п до 43.6п, услуги с 55.1п до 52.4п, сводный PMI еврозоны снизилс€ до 50,3п против ожидаемых 52,8п. ¬о ‘ранции PMI в сфере услуг упал ниже 50п, это перва€ крупна€ экономика еврозоны, котора€ уходит на территорию сокращени€. ѕадает количество новых заказов, ухудшились ожидани€ относительно будущих объемов производства.

≈сть и позитивные новости Ц цены на производственные ресурсы падают четвертый мес€ц подр€д, динамика цен на услуги замедлилась до минимума с ма€ 2021 г. Ѕорьба с инфл€цией обретает неожиданные формы Ц налицо €вное замедление экономики, при том что рост заработной платы ускор€етс€. ¬озможно, слабые отчеты PMI сигнализируют о том, что что более высокие процентные ставки начинают сказыватьс€ на потреблении, особенно по мере постепенного истощени€ резервов сбережений.

≈сли сравнивать экономики —Ўј и еврозоны, то на данный момент нужно исходить из того, что инфл€ци€ в —Ўј замедл€етс€ быстрее, в еврозоне она выгл€дит более устойчивой. Ёкономика еврозоны кажетс€ слабее из-за запаздывающего кумул€тивного эффекта ужесточени€ денежно-кредитной политики, который еще не сказалс€ на экономике. — приближением осени веро€тно возобновление энергетического кризиса в ≈вропе, что также окажет дополнительное давление на евро.

— понедельника по среду в португальской —интре пройдет больша€ конференци€ ≈÷Ѕ, в которой примут участие представители большинства крупных центробанков, и завершитс€ она совместным обсуждением вопросов политики с участием Ћагард из ≈÷Ѕ, ѕауэлл из ‘–—, Ѕейли из Ѕанка јнглии и ”эда из Ѕанка японии.

„иста€ длинна€ позици€ по евро сократилась за отчетную неделю на 742 млн, до 19.741 млрд, снижение спроса отмечаетс€ 5 недель подр€д, однако общий перевес евро по-прежнему очень значительный. –асчетна€ цена ниже долгосрочной средней, но импульс €вно замедл€етс€.

¬еро€тность возобновлени€ роста евро считаем невысокой, локальный максимум 1.1010 вр€д ли будет обновлен. ќжидаем торговлю в боковом диапазоне с медленным смещением на юг, цель 1.0700/20.

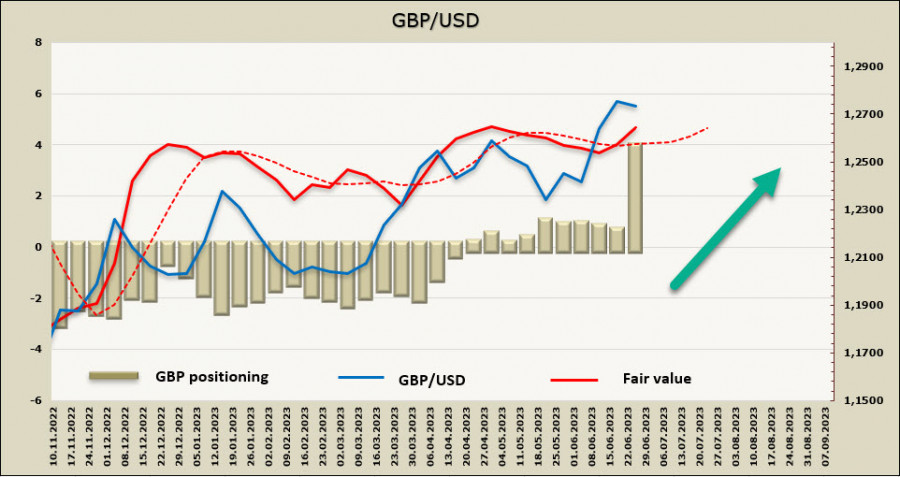

GBP/USD

Ѕанк јнглии (BoE) 7 голосами против 2 повысил ключевую учетную ставку на 50п. до 5,00%. ястребиное решение продиктовано тем, что инфл€ци€ остаЄтс€ на высоком уровне при всЄ еще повышенных инфл€ционных ожидани€х. ак следствие, BoE считает, что риски инфл€ции Ђзначительно смещены в сторону повышени€ї. Ѕанк јнглии повторил, что Ђесли будут доказательства более посто€нного давлени€, то потребуетс€ дальнейшее ужесточение денежно-кредитной политикиї.

“еперь прогноз по ставке выгл€дит так Ц еще два повышени€ по 0.25% на заседани€х в июле и августе, и пик на уровне 5,50%, при этом риски смещены в сторону более высокой пиковой ставки. ѕеред следующим заседанием 3 августа будет опубликован еще один отчет по рынку труда (11 июл€) и данные по инфл€ции (19 июл€) за июнь. ѕоскольку основной проблемой дл€ Ѕанка јнглии остаетс€ изменение данных о заработной плате, а также рост цен на услуги, то, очевидно, до этих выпусков коррекции по ожидани€м не будет, а фунт будет испытывать бычье давление.

Ёкономика ¬еликобритании тем временем сползает в рецессию. PMI в производственном секторе снизилс€ в июне с 47.1п до 46.2п, в секторе услуг с 55.2п до 53.7п, при этом потребительский спрос остаетс€ высоким, что следует из данных по розничной торговле в мае.

—пекул€тивные инвесторы агрессивно наращивали длинные позиции по фунту, подн€в бычий настрой на 3,2 млрд долларов —Ўј. ƒолгое врем€ позиционирование по фунту было слабым, с апрел€ намечалс€ рост настро€ к покупкам, но скачок на этой неделе очень значительный, обща€ длинна€ позици€ выросла до 3,718 млрд, и это максимальный бычий настрой по фунту с 2014 г.

–асчетна€ цена ушла вверх, позиционирование сменилось на уверенно бычье.

Ќеделей ранее мы отмечали, что если Ѕанк јнглии поддержит бычий настрой по фунту, то он может уйти выше поддержки 1.2678 к психологическому уровню 1.30. Ќа утро понедельника веро€тность продолжени€ роста стала заметно выше, снижени€ ниже поддержки 1.2678 не ожидаем, наиболее веро€тный сценарий Ц возобновление роста после непродолжительной консолидации.