ак показывает совокупный индекс менеджеров по закупкам S&P Global flash, делова€ активность в —Ўј стабилизировалась в феврале. Ѕлагодарить за это стоит сектор услуг, который восстановил свои позиции. ¬ частности, услуги показали рост впервые с июн€, веро€тно, отчасти из-за не по сезону теплой погоды в этом мес€це. ћежду тем производственный индекс показал более медленные темпы сокращени€.

¬ игру медведей вступает двойное дно сферы услуг в —Ўј

¬ целом в текущем мес€це индекс прибавил 3,4 пункта и подрос до отметки 50,2. Ёто хорошие новости дл€ рынков, поскольку показатель €вл€етс€ самым высоким за восемь мес€цев. ѕрежде всего это свидетельствует о устойчивой экономике, котора€ сохран€ет некоторую способность ценообразовани€.

¬ то же врем€ сейчас едва превышает уровень 50, который раздел€ет растущую и снижающуюс€ активность. “о есть пока мы балансируем на грани.

«ато совокупный показатель зан€тости группы в производител€х и поставщиках услуг вырос до п€тимес€чного максимума. Ёто как раз дает нам сигнал об устойчивом спросе на рабочую силу, хот€ в какой-то момент этот спрос начнет снижатьс€. ¬ то врем€ как рост производственных затрат замедлилс€, индекс полученных цен подн€лс€ до четырехмес€чного максимума. Ёто означает, что соотношение прибыль/затраты у производителей выравниваетс€. Ѕольше чистой выручки Ц это отличный сигнал о том, что экономика восстанавливаетс€.

ќтчет также показал, что показатель будущего производства вырос до самого высокого уровн€ с ма€, что свидетельствует о большем оптимизме в отношении спроса. ј главное, это должно нам сказать о том, что производители все еще будут нуждатьс€ в рабочей силе в ближайшие мес€цы.

≈сли подытожить данные о закупках, мы имеем картину восстановлени€ экономики. сожалению, проблемы, о которых мы говорили на прошлой неделе, сохран€ютс€. ’от€ инфл€ци€ замедлилась, это не значит, что она готова идти вниз.

»з полученных по закупкам данных очевидно, что движуща€ сила роста инфл€ции теперь переместилась на заработную плату в услови€х жесткого рынка труда.

–ынки уже оценивают цифры, прикидыва€, насколько это устойчивое давление на заработную плату может побудить чиновников ‘едеральной резервной системы рассмотреть вопрос о дополнительном повышении процентных ставок и дольше сохран€ть более высокую стоимость заимствований.

Ќо это не все трудности, которые ожидают экономику —Ўј.

”слуги как палочка-выручалочка о двух концах

—амый болезненный вывод из цифр заключаетс€ в том, что дезинфл€ци€ не произойдет сразу. Ёто видно из анализа показателей экономики, которые лежат на поверхности.

ƒл€ начала оговоримс€, что больша€ часть роста цен действительно была Ђвременнойї.

ѕервоначально, когда инфл€ци€ резко выросла два года назад, это прежде всего рассказ о резком повышении цен на те продукты, цены на которые резко выросли в 2021 году после сворачивани€ государственной поддержки.

¬ тот момент потребители, все еще запертые в своих домах, не могли тратить деньги на услуги, и вместо этого вырос спрос на товары.

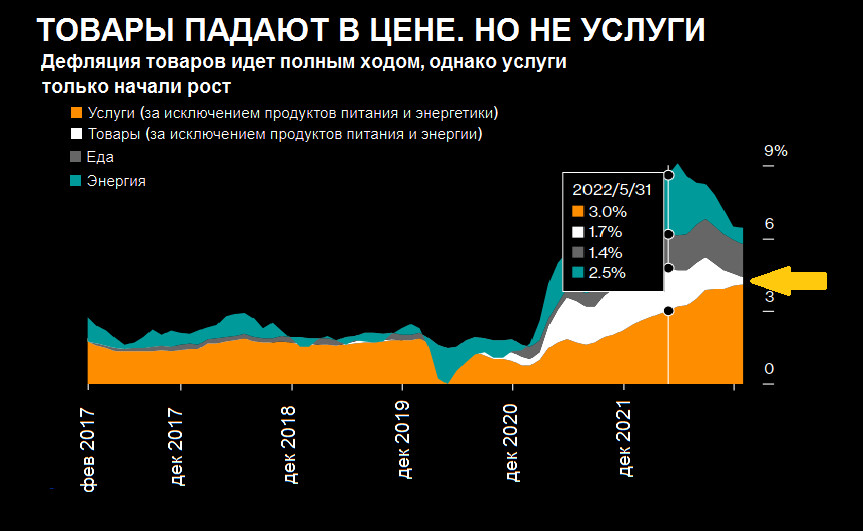

–езкий скачок цен на нефть после вторжени€ –оссии в ”краину усугубил проблему. “еперь же дезинфл€ци€ в сегменте товаров идет полным ходом, но инфл€ци€ услуг выгл€дит упорной.

ћало того, этот сектор только начал свой рост, как видно из графика. » это не самые плохие новости: есть смысл предположить, что из-за продолжающегос€ набора сотрудников в секторе услуг, их конечна€ стоимость все еще будет расти по причине роста зарплат.

»ллюстриру€ это с другой стороны, если мы исключаем продукты питани€ и энергию, инфл€ци€ товаров резко возрастает, а затем резко падает. —ейчас он ниже целевого уровн€ ‘–— в 2%. »нфл€ци€ услуг продолжает расти.

» если мы посмотрим на мес€чную инфл€цию, а затем возьмем трехмес€чную скольз€щую среднюю, чтобы избежать самых больших колебаний, мы обнаружим, что базова€ инфл€ци€ теперь выше общего уровн€ и выросла совсем немного в €нваре.

“оварна€ инфл€ци€ действительно была временной, но это уже не имеет значени€. ѕочему? ѕотому что это не только вопрос липких цен, которые задержат дезинфл€цию, не только вопрос растущих услуг, это также вопрос меньшей прибыли в абсолютном выражении дл€ производителей. ѕри том, что спрос на товары уже падает, а значит это Ц тот предел прибыли, который получат предпри€ти€.

Ќасколько на самом деле замедл€етс€ инфл€ци€?

ќсновные индексы пытаютс€ отразить реальную картину общей стоимости жизни, но есть много поводов дл€ споров о том, как взвешиваютс€ различные товары и услуги, и как несколько отдельных моментов способны исказить общую картину.

ѕоэтому статистиков, как правило, больше интересуют такие показатели, как усеченное среднее (в котором самые большие искажени€ в любом направлении удал€ютс€, а из остальных беретс€ среднее) и медиана. ‘едеральный резервный банк ливленда производит расчеты дл€ обоих, и они рассказывают тревожную историю.

“ак, усеченное среднее значение опустилось ниже своего пика, но остаетс€ выше 6%. ћежду тем, медиана подн€лась до нового максимума выше 7%. Ёто показывает, что за последний год половина составл€ющих индекса увеличилась более чем на эту величину, что выгл€дит убедительным доказательством того, что инфл€ционное давление будет намного сильнее:

ћежду тем если мы разобьем инфл€цию на цены, которые можно легко изменить и быстро снизить, и на Ђлипкиеї цены Ч дл€ их реализации требуетс€ врем€ и их трудно обратить всп€ть, - непри€тных новостей станет даже больше.

‘едеральный резервный банк јтланты следит за жесткой и гибкой инфл€цией, а на приведенном ниже графике показаны изменени€ за последние три мес€ца в годовом исчислении.

«а исключением продуктов питани€ и топлива, гибка€ инфл€ци€ потребительских цен теперь фактически отрицательна€ после значительного скачка, в то врем€ как липкий индекс потребительских цен остаетс€ выше 6%.

Ёто можно интерпретировать как признак того, что инфл€ци€ становитс€ посто€нно встроенной переменной (вернее, она всегда идет в составе себестоимости, однако сейчас она €вл€етс€ существенной долей, сжира€ прибыль производителей). я считаю, что это подтолкнет ‘едеральную резервную систему к более длительному удержанию ставок на более высоком уровне.

јренда - фактор, который все еще не набрал обороты

ак мы и думали год назад, жилье приобретает все большее значение в разрезе стоимости жизни.

Ёквивалентна€ арендна€ плата владельцев - оценка скрытой арендной платы, котора€ будет выплачиватьс€ за недвижимость - продолжает расти, в то врем€ как индекс без учета жиль€ резко упал с пика выше 10% прошлым летом.

ќбнадеживающим моментом €вл€етс€ то, что арендна€ плата в официальном индексе, как правило, €вл€етс€ ретроспективной, поскольку она включает все действующие в насто€щее врем€ договоры аренды. Ёто не настолько хороша€ новость, поскольку это значит, что арендна€ плата на самом деле фактически отстает от реальных цен, и многие арендаторы намерены дальше поднимать арендную плату в текущем году.

ѕока же различные оценки, основанные на ежемес€чных контрактах, предполагают, что арендна€ плата начинает снижатьс€ из мес€ца в мес€ц.

ƒл€ оптимистов это означает, что инфл€ци€ должна начать резко падать, поскольку высокие повышени€ арендной платы, согласованные в начале прошлого года, начинают выпадать из годовых расчетов. ћногие инвесторы став€т на то, что инфл€ци€ будет быстро снижатьс€, поскольку Ѕюро трудовой статистики медленно отражает реальную дефл€цию жиль€ в своих оценках инфл€ции жиль€. Ёто отставание составл€ет примерно 12 мес€цев, поэтому показатели инфл€ции во втором полугодии должны быстро снизитьс€.

ќднако € не верю в такой сценарий. ѕросто потому что цены в других сегментах не позвол€т опустить арендную плату, поскольку собираютс€ держать позиции до последнего, а местами Ц продолжать расти.

ѕоскольку рынок жиль€ напр€мую зависит от денежно-кредитной политики через ставки по ипотечным кредитам, это, в свою очередь, должно открыть возможность дл€ более низких ставок.

„то готовит день гр€дущий?

ƒаже если показатели потребительских цен совпали с прогнозами, по показател€м можно заключить, что рынок облигаций ожидал €вно чего-то другого. ƒвухлетн€€ доходность, особенно чувствительна€ к краткосрочным ожидани€м по процентным ставкам, 1 феврал€ упала ниже 4,1% после того, как председатель ‘–— ƒжером ѕауэлл провозгласил курс на дельнейшую Ђ€стребизациюї. ѕравда, рынки не оценили воинственность чиновника. ƒва дн€ спуст€ биржевые игроки все же вн€ли голосу разума, получив данные по безработице, и теперь €нварский индекс потребительских цен подн€л двухлетнюю доходность выше 4,6%.

Ќа самом деле ѕауэлл неплохо справл€етс€ с корректировкой огн€.

ƒа, ÷ентральный банк —Ўј признает, что он зависит от данных (было бы странно, если бы не зависел). онкретно в этом случае новых экономических отчетов было достаточно, чтобы резко повысить ставки, так что в этот раз быки остались с хвостом убыточных сделок

ƒругие сегменты рынка ставок демонстрируют продолжающуюс€ сум€тицу в прогнозах.

Ђ рива€ доходностиї Ч этот бич профессиональных инвесторов - уже была перевернута, что можно считать классическим €влением, предвар€ющим рецессию. —ейчас он чувствует себ€ даже хуже, чем в декабре, показыва€ глубочайшую опрокинутую кривую за последние дес€тилети€.

раткосрочные облигации превышали долгосрочные без перерыва в течение семи мес€цев, что €вл€етс€ крайне ненормальным дл€ восстанавливающейс€ экономики. ѕодразумеваетс€, что ‘–— необходимо будет поддерживать высокие ставки в краткосрочной перспективе, и что это вызовет рецессию (что означает более низкие ставки в будущем). ¬прочем, в рецессию почти уже никто не верит.

ћежду тем, рынок фьючерсов впервые прогнозирует, что ставка по федеральным фондам превысит 5% в конце этого года. ¬ конечном счете, эти данные разочаровали рынок подтверждением того, что снижение инфл€ции будет длительным процессом.

—вопы ‘–— больше не полностью учитывают снижение ставки на 25 базисных пунктов в этом году и теперь подразумевают пиковую учетную ставку в размере 5,27% в июле 2023 года. ќп€ть же, они, похоже, возвращаютс€ к тому уровню, которого хотела от них ‘–—.

Ќо подвохи ждут нас не в секторе облигаций, хот€ это прекрасный маркер, а в сфере зан€тости. Ќедаром главный экономист BNP Paribas американского подразделени€ по этому поводу сказал, что с ростом удельной доли услуг в потребительских предпочтени€х рынок труда приобретает все большее значение.

—тоимость услуг на сегодн€ включает гораздо больший удельный вес затрат на оплату труда. ќчевидно, прив€зка к заработной плате в конце эры дешевых денег была не лишней. “еперь очевидно, что ‘–— выиграет битву с инфл€цией в сфере услуг только тогда, когда ей удастс€ снизить расчеты по заработной плате, потому что затраты в сфере услуг, за исключением жиль€, имеет тенденцию очень сильно коррелировать с процентным увеличением заработной платы, ведь они составл€ют обычно главную составл€ющую себестоимости.

— другой стороны, мы все понимаем, что существует скрыта€ опасность того, что чрезмерное ужесточение может привести рынок недвижимости к полномасштабному краху. ƒл€ тех, кто все еще ожидает быстрого Ђразворотаї ‘–— в сторону более низких ставок, это серьезный аргумент в споре с медвед€ми. Ќо на самом деле дл€ беспокойства такого рода пока нет достаточно веских причин.

“аким образом, мы можем ожидать сохранени€ острой зависимости от данных. » эта зависимость будет преобладать над усили€ми быков. ≈сли рынок труда останетс€ на удивление жарким, можно ожидать дальнейшего роста доходности облигаций, хот€ € думаю, что волна увольнений насытит спрос на рабочую силу.

—ущественное ослабление рынка труда, свидетельство снижени€ роста заработной платы или, что лучше всего, резкое снижение инфл€ции услуг в данных за февраль, которые выйдут перед следующим заседанием ‘–—, могут вновь активизировать быков, но это все удары веслом по воде, пока мы не увидим реального снижени€ инфл€ции.

ћежду тем, фондовый рынок остаетс€ невосприимчивым к новостному фону, хот€ в отдельных сегментах про€вл€етс€ волатильность.

“ак, во вторник, после обнародовани€ порции данных, индекс S&P 500 не изменилс€, несмотр€ на то, что облигации радикально скорректировались, а индекс Nasdaq 100, который до недавнего времени считалс€ сверхчувствительным к ставкам, вырос на 0,57%. Ёто вызывает большое раздражение у тех, кто правильно предсказал упорную инфл€цию и более высокие ставки (простите, и у мен€ тоже, хот€ € понимаю, что Ђ€нварска€ гор€чкаї и сказалась на общей картине).

„тобы пон€ть, что держит фондовый рынок на плаву в этой ситуации, есть смысл вернутьс€ к ежемес€чному отчету Bank of America Corp. управл€ющих инвесторов на год вперед. ћы уже отмечали в прошлой статье, что если исходить из их ожиданий, это по-прежнему стагфл€ци€ Ч сочетание высокой инфл€ции и одновременного медленного роста. » это было сделано даже до того, как был опубликован индекс потребительских цен. — данными по безработице и инфл€ции картина еще более удручающа€. ј ведь это гор€чий сезон, когда годова€ отчетность компаний заставл€ет покупать и покупать.

Ќапомню, что среди участников 83% ожидают роста ниже тренда и инфл€ции выше тренда в следующие 12 мес€цев (по сравнению с 85% в прошлом мес€це). “акие услови€, как правило, лучше подход€т дл€ акций, чем дл€ облигаций, но если вы хотите чистых условий дл€ вхождени€, они не год€тс€ ни дл€ того, ни дл€ другого. “ем не менее управл€ющие фондами перешли от защитных акций к активам развивающихс€ рынков и экономически чувствительным циклическим секторам. Ётот интерес к волатильным фондам показывает, что рынок склонен игнорировать даже прогнозы своих же коллег.

ћы отмечали ранее, что ћайкл ’артнетт, главный инвестиционный стратег BofA, который в целом негативно относилс€ к акци€м в 2022 году, отметил, что веро€тность стагфл€ции в следующие 12 мес€цев колеблетс€ выше 75%, начина€ с ма€ прошлого года, и пока этот показатель остаетс€ стабильным.

”правл€ющие капиталом ожидают, что ставка по федеральным фондам достигнет пика на уровне 5,0Ц5,25%, что означает дальнейшее повышение ставок на 50 базисных пунктов. √лобальный опрос 262 управл€ющих фондами, который проходил со 2 по 9 феврал€, показал даже более высокую веро€тность уровн€ 5,5%, прежде чем ‘–— развернет коней.

”читыва€ эти нюансы, самым большим хвостовым риском считаетс€ сохран€юща€с€ инфл€ци€ Ч опережа€ даже ухудшение геополитики между –оссией и ”краиной, а также итаем и “айванем. ¬место того, чтобы беспокоитьс€ о том, что центробанки будут слишком много добавл€ть имеет смысл побеспокоитьс€ о том, что они не добав€т достаточно, особенно за пределами —Ўј.

¬ то врем€ как менеджеры обеспокоены напр€женностью в јзии, они также считают китайские акции, которые недавно пережили ралли, самой оживленной торговлей в мире. “ем не менее, в этом мес€це также наблюдалс€ большой скачок в распределении по акци€м развивающихс€ стран с трехмес€чным ростом (в этом мес€це по сравнению с но€брем) на колоссальные 51 процентный пункт, самый высокий показатель за всю историю наблюдений.

≈сли вы думаете, что это немного противоречиво, вы правы. “рейдеры по-прежнему разочарованы отсутствием четких сигналов к действию. ’от€ на самом деле, сигналы достаточно €сны, просто биржевиков они не устраивают. Ќам еще предстоит оценить последстви€ последовательных выкупов, которые нас ожидают весной, € даже не сомневаюсь в этом. ¬о всем этом есть только один глобальный вопрос: могут ли рынки вообще проигнорировать реальность экономического состо€ни€ большей части мирового ¬¬ѕ, или арми€ трейдеров переломит спину верблюду? ¬от вопрос на миллиарды долларов.

ћнени€ экспертов о судьбе акций —Ўј диаметрально противоположны; ищем точки входа в мутной водичке предсказаний

онец техническому анализу: инвесторы бо€тс€ возвращатьс€ на рынок —Ўј

онец технического анализа, часть втора€: факторы, о которых мы больше не хотим слышать

анада: напр€жение на рынке зан€тости сохран€етс€

ороткие продавцы с длинными ружь€ми: как трейдеры разрушают капитализацию