Валютная пара EUR/USD большую часть пятницы простояла на одном месте. Волатильность была на нуле, что, в принципе, неудивительно после достаточно активной недели. Напомним, что в течение прошедшей недели состоялось два заседания центральных банков, а также была опубликована целая серия важных отчетов. Европейская валюта по итогам недели показала сильный рост, который выглядит уже несколько странно, учитывая то, что мы ждем возобновления нисходящего тренда. Мы не можем сказать, что оснований у евровалюты расти не было никаких, но все же рост был чрезмерным, особенно в четверг, когда ЕЦБ принял решение повысить ставку еще на 0,25%, о чем было известно еще пару месяцев назад. Тем не менее риторика Кристин Лагард, которая дала понять, что ставка может расти несколько дольше, чем ожидалось ранее, помогла евровалюте вновь показать ощутимый рост.

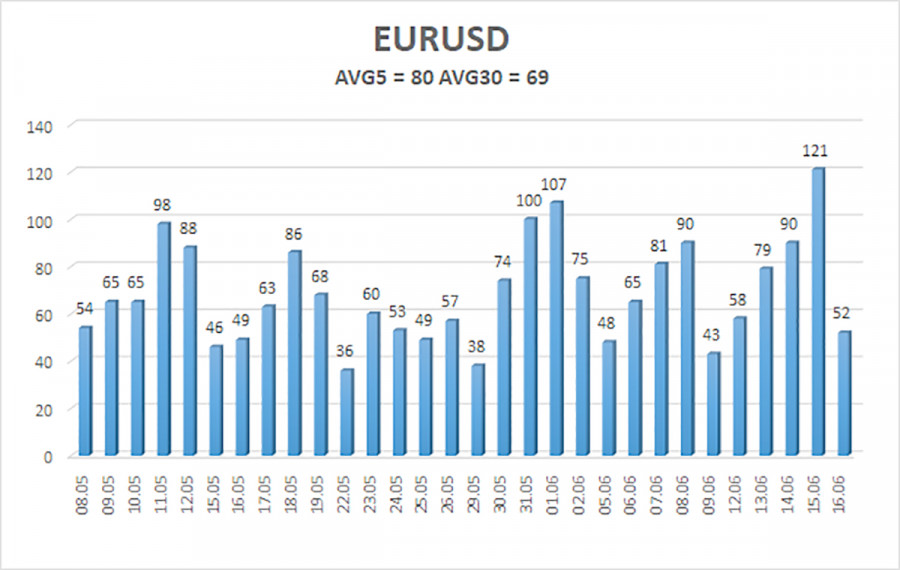

Пятничные отчеты и события разбирать особого смысла нет. Дело в том, что их практически не было. Инфляция в Евросоюзе вышла во второй оценке за май, которая ничем не отличалась от первой оценки – 6,1% г/г. Базовая инфляция снизилась до 5,3%, что тоже соответствует первой оценке. Помимо европейской инфляции в США был опубликован индекс настроения потребителей от университета Мичиган, который вырос до 63,9 пункта, что несколько выше прогнозов, но, исходя из волатильности равной 52 пунктам, можно сделать вывод, что реакция была либо минимальной, либо отсутствовала.

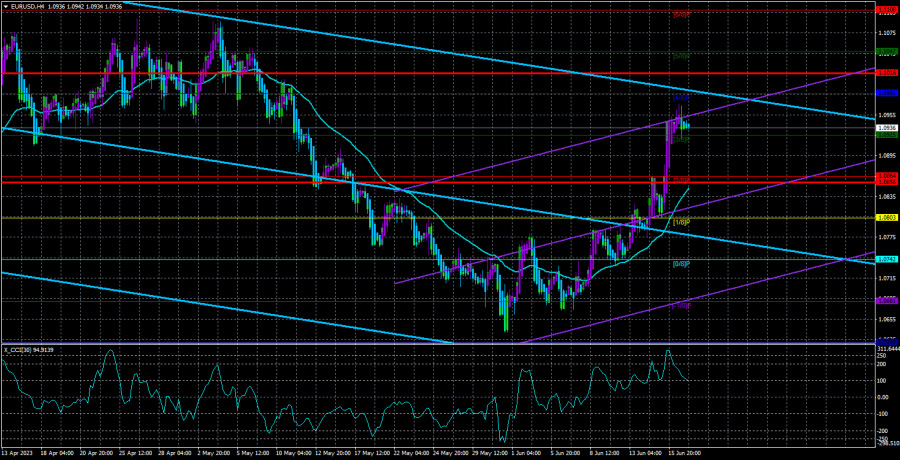

Самое важное произошло на 24-часовом ТФ. Пара вновь закрепилась выше ключевых линий Сенкоу Спан Б и Киджун-сен, что открывает ей перспективы для возобновления восходящего тренда, который длится уже 10 месяцев. На самом деле возможных сценариев два. Либо возобновление восходящего тренда, либо сохранение консолидации. Если помните, мы говорили ранее, что все движения 2023 года очень здорово подходят под понятие консолидации – когда пара движется не во флэте, не в боковом канале, но в ограниченном ценовом диапазоне. Поэтому сейчас возможен рост до 11-го уровня, а затем новое снижение в область 6-го уровня.

Представители ЕЦБ могут укрепить веру рынка в евро

Новую неделю вполне можно назвать скучной в макроэкономическом плане. Экономические публикации запланированы в Евросоюзе лишь на пятницу, и это будут индексы деловой активности за июнь. Согласно прогнозам, ситуация с деловой активностью вряд ли измениться кардинально в первый месяц лета: промышленность останется в рецессии, а сфера услуг – в состоянии роста. Зато в течение недели состоится примерно десяток выступлений представителей монетарного комитета ЕЦБ. Филипп Лейн, Луис де Гиндос, Изабель Шнабель и еще несколько членов комитета выступят, а некоторые даже по два раза. И это только те выступления, которые официально запланированы, а они не учитывают возможные интервью различным изданиям и ТВ.

В данное время риторика представителей ЕЦБ очень важна, так как на прошлой неделе Лагард дала недвусмысленно понять, что ставка может продолжать расти и летом, и осенью. Европейская экономика формально уже столкнулась с рецессией, так как два последних квартала ВВП сокращался на 0,1%. Тем не менее, по прогнозам ЕЦБ, по итогам 2023 года будет показан небольшой рост. Мы считаем, что ставка ЕЦБ не вырастет сильнее 4,25%, но важно то, что думает по этому поводу рынок. А что думать рынку, если Лагард практически открытым текстом заявляет о дополнительных ужесточениях монетарной политики?

Таким образом, достаточно неожиданно европейская валюта получает новые факторы роста, но мы хотим напомнить, что и ФРС может повысить ставку еще 1-2 раза. Также напоминаем, что американская экономика находится в гораздо более удобоваримом состоянии, чем европейская, ставка ФРС гораздо выше ставки ЕЦБ. Поэтому по логике вещей сильного роста евровалюты быть не должно. Однако это рынок. Как видим, всего лишь за неделю техническая картина может перевернуться с ног на голову. Также отметим, что индикатор CCI зашел в область перекупленности, а это сильный сигнал на разворот вниз.

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 19 июня составляет 80 пунктов и характеризуется, как «средняя». Таким образом, мы ожидаем движение пары между уровнями 1,0856 и 1,1016 в понедельник. Разворот индикатора Хайкен Аши обратно вверх укажет на возобновление восходящего движения.

Ближайшие уровни поддержки:

S1 – 1,0925

S2 – 1,0864

S3 – 1,0803

Ближайшие уровни сопротивления:

R1 – 1,0986

R2 – 1,1047

R3 – 1,1108

Торговые рекомендации:

Пара EUR/USD продолжает располагаться выше скользящей средней линии и рост. В данное время следует рассматривать длинные позиции с целями 1,0986 и 1,1016 в случае разворота индикатора Хайкен Аши вверх. Короткие позиции вновь станут актуальными не ранее обратного закрепления цены ниже скользящей средней линии с целями 1,0803 и 1,0742.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 19 июня. Заседание Банка Англии и выступления Джерома Пауэлла.

Прогноз и торговые сигналы по EUR/USD на 19 июня. Отчет COT. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 19 июня. Отчет COT. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный.

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю.

Уровни Мюррея – целевые уровни для движений и коррекций.

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности.

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.