По данным отчетов относительно потребительских расходов американцы не тратили так много до финансового кризиса 2008 года. Спрос большой, но направление ликвидности все больше зависит от того, будет ли расти инфляция и затянется ли пандемия.

Следуйте за хлебными крошками денег, а не за Омикроном: куда вкладываться при огромной инфляции?

Расчет простой: если где-то есть деньги, они должны куда-то уходить. Никогда нельзя забывать о ликвидности, и, если кто-то когда-либо сомневался в этом, пандемия поставила точку в этом вопросе.

С таким количеством дешевых денег, которые нуждаются в том, чтобы их потратили, цены пока только растут. И это закономерно. Это касается как финансовых ценных бумаг, так и, к сожалению, товаров и услуг, которые мы хотим купить.

Ликвидность - это понятие с множеством определений, но оно может быть полезно при обдумывании своих финансовых стратегий.

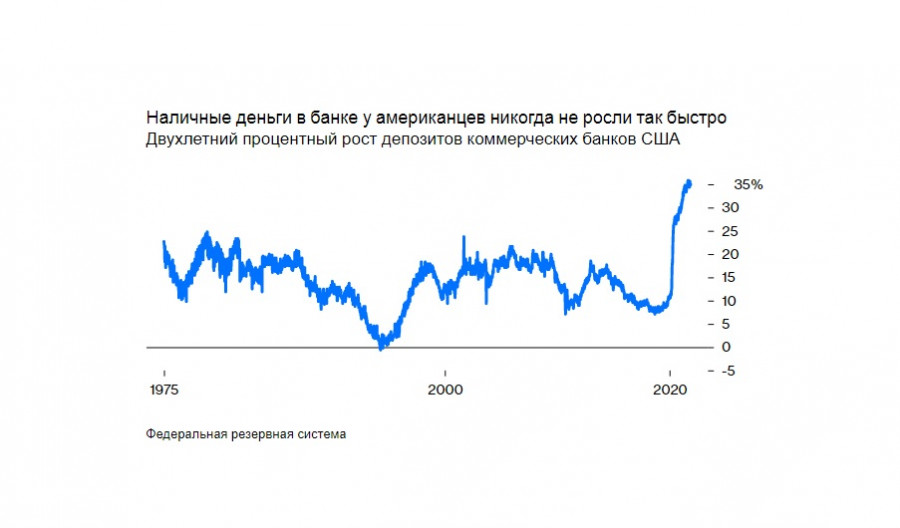

Федеральная резервная система ежемесячно публикует данные об общей сумме депозитных счетов в коммерческих банках. И как правило, это число почти всегда растет по мере роста экономики. Но то, что случилось с этими отложениями после пандемии, захватывает дух.

Посмотрите на двухлетний рост, помогающий избежать негативных исходных эффектов, вызванных пандемией: американцы никогда раньше не видели, чтобы деньги, которые они скинули в банке, так поднимались (рис. 1).

Все это оседает на банковских счетах в виде сухого остатка, как любит выражаться Уолл-стрит - даже несмотря на то, что огромные суммы денег были вложены в акции. Последние данные о потоках в паевые инвестиционные фонды и биржевые фонды от BofA Securities Inc. и группы Emerging Portfolio Funds Research Inc. поражают. Фонды акционерного капитала в этом году собрали больше денежных средств, чем за предыдущие два десятилетия, вместе взятые.

Увы, выросли также и расходы потребительские. Причем серьезно. Так, вчера Германия, Бельгия и Испания отчитались о самой высокой инфляции цен за последние три десятилетия. Согласно сегодняшнему отчету ЕЦБ, уровень инфляции по всей еврозоне составил 4,9%.

Потребительский ажиотаж

Рост розничных продаж с весны 2021 года в реальном выражении имел устойчивую тенденцию к медленному росту после Великого финансового кризиса. Однако последние несколько месяцев вернули ее обратно в русло тенденции до наступления кризиса. Это как если бы деньги, доступные после пандемии, позволили американцам тратить так, как будто кризиса 2008 года вовсе не было.

Проблема здесь в том, что при большом спросе не хватает услуг, на которые можно его потратить. Расходы на рестораны, спортивные мероприятия и подобные вещи остаются намного ниже, чем раньше. Это направляет весь спрос на покупку товаров.

Рассудите сами: если я ожидаю, что пандемия затянется, почему бы мне не купить домашний кинотеатр вместо билетов в кино или в оперу? Вместо бассейна я закажу тренажер, а походы в рестораны можно заменить доставкой на дом.

Но если предложения недостаточно для удовлетворения спроса (а его нет), то цены должны расти. В итоге мы видим, что разрыв между инфляцией товаров (на 40-летнем пике) и инфляцией услуг (наивысшей всего за десятилетие и почти такой же, как до пандемии) никогда не был таким большим (рис. 2).

Что интересно, сектор услуг включает в себя рост служб доставки, онлайн-обучения и других услуг, связанных с организацией дистанционного обслуживания, тем не менее все еще демонстрируя отставание.

Если мы посмотрим на цифры личного потребления, которые лежат в основе этого, мы увидим, что спрос действительно растет. Банким Чадха, экономист из Deutsche Bank AG, отмечает: расходы на товары намного превышают предложение, в то время как расходы на услуги остаются значительно ниже. Да, есть и очень серьезные проблемы с поставками, но, даже если бы цепочки поставок работали идеально, можно было бы ожидать, что такой спрос будет способствовать инфляции.

Как это может повлиять на прибыль? Само по себе очень мало. На протяжении многих лет прибыль на акцию стабильно росла независимо от инфляции. Поскольку инфляция увеличивает как затраты, так и цены, в итоге все зависит от силы бизнес-модели компании и ее конкурентной позиции - улучшит она или ухудшит чистую прибыль.

Похоже, что сейчас инфляция меньше связана с фондовым рынком через мультипликаторы прибыли. В течение последних нескольких десятилетий 20-го века инвесторы использовали «правило двадцати» как практическое правило. Множитель цена/прибыль и текущий уровень инфляции должны в сумме равняться 20, и эти два показателя должны иметь обратную зависимость. Это правило подразумевает, что в настоящее время индекс S&P должен торговаться с коэффициентом P / E, равным 14, тогда как на самом деле он торгуется на уровне 25, так что эта формула больше не работает.

Однако уровни инфляции и мультипликаторы капитала долгое время находились в обратной зависимости. Возьмем случаи, когда инфляция была примерно такой же высокой, как сейчас, в 2008 и 1990 годах, а также в длительный период 1970-х годов, когда она была намного выше. Во всех случаях P/E были намного ниже, чем сейчас. Но примечательно, что ралли акций в этом году было полностью обусловлено прибылями - как предполагало старое эмпирическое правило, мультипликаторы упали по мере роста инфляции.

До конца 1990-х, когда бычий рынок превратился в пузырь и полностью изменил финансовый рынок, корреляция как с доходностью 10-летних казначейских облигаций, так и с доходностью прибыли (обратная P/E) была очень сильной. В последние два десятилетия, когда инфляция почти никогда не была проблемой в развитом мире, эти отношения полностью разрушились.

О чем это говорит?

Мир отказывается от потребления и переходит к... инвестированию

Деньги, льющиеся потоком благодаря дешевым облигациям ФРС и других стран, привели к реальным изменениям в объемах средств, принимаемых компаниями, и в суммах, поступающих на фондовый рынок. Потребители, которые не могут потратиться на товары и услуги, все чаще выбирают путь инвестирования.

На банковских счетах людей по-прежнему есть много денег для финансирования спекуляций и увеличения потребления. Вопрос в том, продолжит ли инфляция расти. Это будет более вероятно, если деньги продолжат непропорционально поступать на товары, а это может произойти, если пандемия затянется дольше, чем ожидалось. Это может снизить мультипликаторы прибыли для инвесторов в акции.

Второй вопрос, заставляет ли инфляция Федеральный резерв и другие центральные банки останавливать потоки ликвидности (любыми способами).

Текущая инфляция вызвана не только факторами предложения (ФРС трудно изменить денежно-кредитную политику), но также, очевидно, спросом (который может быть решен путем сокращения потоков ликвидности количественного смягчения и повышения процентных ставок). На торгах в понедельник инвесторы многое сделали, чтобы отойти от распродажи в пятницу, которая была вызвана омикронным вариантом Covid-19. Однако они не изменили своей оценки того, что новый штамм потребует от ФРС большей снисходительности. Прогнозируемые ставки ФРС резко снизились в пятницу вслед за ростом индикатора страха и остались на том же уровне, что и в понедельник, несмотря на новости о том, что омикрон, возможно, не так страшен, как казалось вначале. Похоже, рынок переболел паникой угрозы повышения процентных ставок и приготовился к вечно-голубиной политике.

Популярная логика, лежащая в основе этого, заключается в том, что акции находятся в позиции «орел - выигрываю, решка - проигрываю». Либо omicron не имеет эффекта, так что покупайте акции, либо он действует, и ФРС должна предоставить нам гораздо более привлекательную ликвидность, поэтому все равно покупайте. Но эта логика может подвести инвесторов.

Если новый вариант окажется примерно таким же плохим, как и вариант дельты, что на данный момент имеет основания, это означает дальнейшую задержку в возвращении к нормальному состоянию. Расходы на услуги останутся ниже, а расходы на товары - выше. Это повысит инфляцию, и ФРС будет намного сложнее сохранять спокойствие. Странный финансовый режим последних двух десятилетий с низкими ставками и небольшой альтернативой акциям полагался на минимальную инфляцию как необходимое условие. Уберите это, и все остальное, кажется, больше не имеет такого смысла: при высокой инфляции низкие процентные ставки так раскачают объемы заимствований (компаниям нужно будет постоянно брать все большие объемы наличности, чтобы погашать обязательства и заказывать товары по новым ценам), что инфляция отправится «туземун».

Что покупать, когда инфляция?

В итоге судить, как инвестировать в этих условиях, сложно. Акции с продажами выше тренда составляют более трех четвертей рыночной капитализации S&P 500. Рыночная капитализация этих компаний выросла на 60,5% с момента пандемии. Фирмы, находящиеся ниже тренда, продемонстрировали прирост цен на акции всего на 9,8%, поэтому сильные показатели фондового рынка в основном зависят от компаний, которые смогли продавать товары людям с раздутыми кошельками, а еще предложить фондовому рынку «надежные основания», почему именно они будут получать прибыль в перспективе (например, госконтракты на изготовление деталей и т. д.)

Более легкая ликвидность от ФРС и большее количество пандемических сбоев, по-видимому, означало бы, что они продолжат доминировать. Это вероятно в краткосрочной перспективе, но трудно понять, как это будет продолжаться в течение длительного времени, если ФРС придется иметь дело с более высокой инфляцией.

Чтобы понять, что делать, лучше всего следить за деньгами. На балансах компаний много денег. Обратный выкуп акций по очень высокой цене (то, что сейчас делают даже компании первой десятки) - плохая идея. Это означает, что выплаты в виде дивидендов могут стать более популярными. По словам Савиты Субраманиан из BofA Securities, секторы, цены на акции которых имеют тенденцию извлекать выгоду из более высокой инфляции, также имеют более высокую доходность в дивидентах. Компании с большим количеством наличных денег, которые обычно помогают таким субъектам котироваться высоко, также склонны преуспевать, когда ФРС ужесточает политику. Традиционно это энергетическая отрасль, недвижимость, сырье.

Инфляция также меняет корпоративное поведение. Если требования к заработной плате растут, пора вкладывать капитал в повышение производительности, потому что иначе себестоимость вырастет, но собственник (а значит и акционеры) не получат свой пончик. Это означает, что есть деньги, которые можно заработать, инвестируя в компании, получающие капитальные вложения. Иными словами, если ваш интерес проявляется к компаниям, которые сейчас занимаются увеличением основных фондов – установкой новых производственных линий и подобным - это хорошие цели.

Еще один фактор, способствующий увеличению капиталовложений, - это то, что компании могут себе это позволить, потому что у них полно наличных денег.

Помимо этого, капвложения имеют тенденцию следовать циклу. Периоды недостаточного инвестирования (показанные низкими капитальными затратами по сравнению с обесцениванием), как правило, сопровождаются ростом инвестиций и рентабельности акций (а когда инвестиции растут чрезмерно, есть основания опасаться распродажи, как это произошло в 2000 и 2007 годах).

Есть и другие причины ожидать хороших результатов от получателей капиталовложений. Модель «легкий капитал» находится под давлением, поскольку компании пытаются сократить цепочки поставок и приблизить производство к дому, что требует дополнительных затрат. Доза долларов за инфраструктуру, с которой политический истеблишмент США сумел договориться, тоже не вредит.

Итоги

Сейчас на фондовых рынках безумно много денег, и это, вероятно, пока поддерживает цены на акции. Однако это также и повышает риск встроенной инфляции. Вероятность того, что пандемия затянется дольше, чем предполагалось, также вносит свои коррективы. Это ставит под сомнение мультипликаторы доходности. Если, что вполне вероятно, ФРС будет чувствовать себя обязанным снизить спрос, остановив поток ликвидности, тогда а) жизнь станет очень интересной, и б) лучше всего выглядят компании, которые получают дополнительные капиталовложения, господдержку или госзаказы, и имеют деньги для выплаты дивидендов. Сомнительна ценность акций компаний, которые полагаются на будущую прибыль, и которые сейчас как раз находятся в ТОПе - некоторые из них просто не успеют нарастить "мясо" основных фондов до того, как ФРС скинет с себя одеяло. Проще говоря, лучше всего выглядят компании, которые воспользовались легкими деньгами и сейчас вовсю шуршат, вкладывая их в надежные проекты.

Читайте другие статьи автора:

Большое исследование: миллениалы беднее своих родителей

Центральные банки всего мира всерьез обеспокоены избыточной стоимостью недвижимости

Сектор капитализации повсеместно сталкивается с оттоком средств

Инфляция в Германии, Бельгии и Испании достигла огромных масштабов