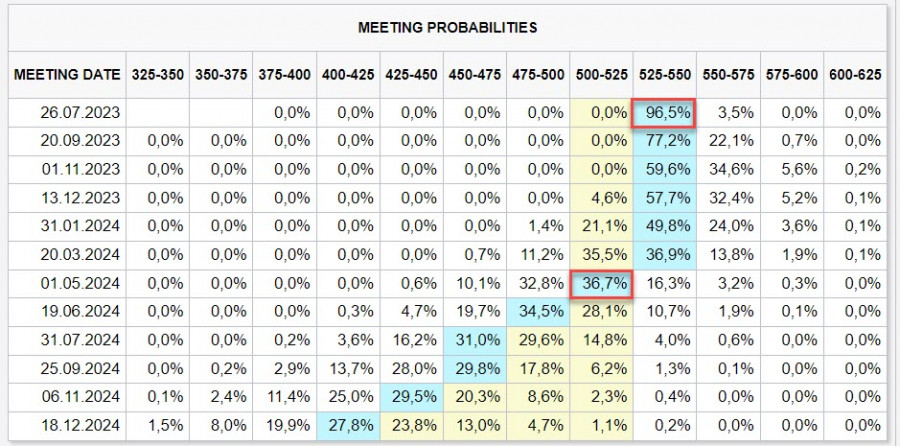

FOMC dijangka menaikkan kadar faedah sebanyak 0.25%, menandakan berakhirnya kitaran. Tumpuan utama adalah pada sidang akhbar Pengerusi Rizab Persekutuan Jerome Powell, yang akan menjadi panduan arah pasaran pada minggu-minggu akan datang.

Niaga hadapan kadar faedah telah berubah sedikit memihak kepada kenaikan harga dolar, dengan penurunan kadar pertama kini dijangka pada Mei 2024, bukan pada Mac seperti yang diramalkan seminggu lalu.

Memandangkan mesyuarat Julai adalah peralihan, tanpa mengeluarkan ramalan baharu, semua kesimpulan berdasarkan komen Powell semata-mata. Jika dia memberi isyarat bahawa kenaikan kadar akan menjadi yang terakhir, dolar mungkin akan jatuh.

Sebaliknya, jika Powell menyebut kemungkinan kenaikan kadar pada bulan September, yang akan bercanggah dengan jangkaan pasaran, dolar akan meningkat kerana jangkaan hasil dalam pasaran hutang akan meningkat.

Pada hari Khamis, beberapa data ekonomi akan dikeluarkan, termasuk laporan mengenai pesanan barangan tahan lama, imbangan dagangan dalam barangan dan kadar pertumbuhan KDNK. Pada hari Jumaat, data pendapatan dan perbelanjaan peribadi (PCE) akan dikeluarkan. Jika Powell tidak mengejutkan pasaran dengan kenyataan yang tidak dijangka, reaksi terhadap keputusan mesyuarat FOMC mungkin tidak begitu kuat, dan data pada hari Khamis dan Jumaat mungkin lebih penting dari segi prospek dolar.

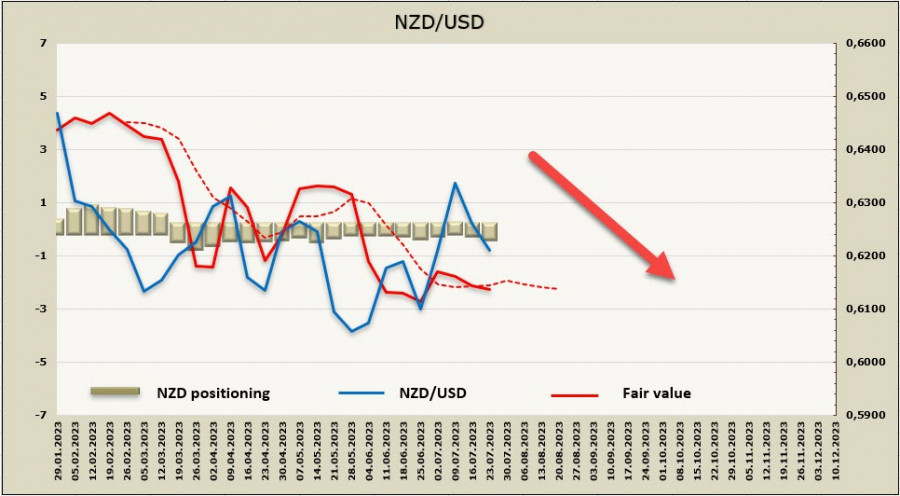

NZD/USD:

Diterbitkan minggu lepas, Indeks Harga Pengguna bagi suku kedua datang lebih tinggi daripada jangkaan, yang jelas menambah pening kepala Reserve Bank of New Zealand. Kebimbangan bukan sahaja bahawa inflasi keseluruhan menjadi perlahan daripada 6.7% YoY kepada 6%, lebih teruk daripada yang diramalkan, tetapi juga bahawa inflasi teras nampaknya tidak berkurangan.

Model faktor industri RBNZ sendiri untuk inflasi teras beralih kepada 5.8% pada suku kedua, dan data yang disemak menunjukkan bahawa tiada kemajuan sejak suku keempat 2022. Kebimbangan tentang inflasi yang stabil melebihi sasaran 2% RBNZ telah meningkat dengan ketara.

Data pasaran buruh akan diterbitkan pada 2 Ogos, dan tumpuan utama adalah pada dinamik pertumbuhan gaji purata. Jika data melebihi jangkaan, ia mungkin akan mengalihkan ramalan untuk kadar faedah puncak RBNZ ke tahap yang lebih tinggi, yang boleh memberikan alasan untuk dorongan kenaikan harga untuk dolar New Zealand.

Kedudukan jual bersih untuk NZD meningkat sebanyak 150 juta pada minggu pelaporan, mencecah -227 juta, dengan kedudukan yang neutral dengan kecenderungan menurun yang sedikit. Harga yang dikira telah turun di bawah purata jangka panjang dan menghala ke bawah.

Kebarangkalian pergerakan menurun untuk NZD/USD meningkat sedikit sepanjang minggu lalu, dengan zon sasaran dilihat sekitar 0.6110/30. Pergerakan utama mungkin bermula pada 2 Ogos, selepas data pasaran buruh diterbitkan.

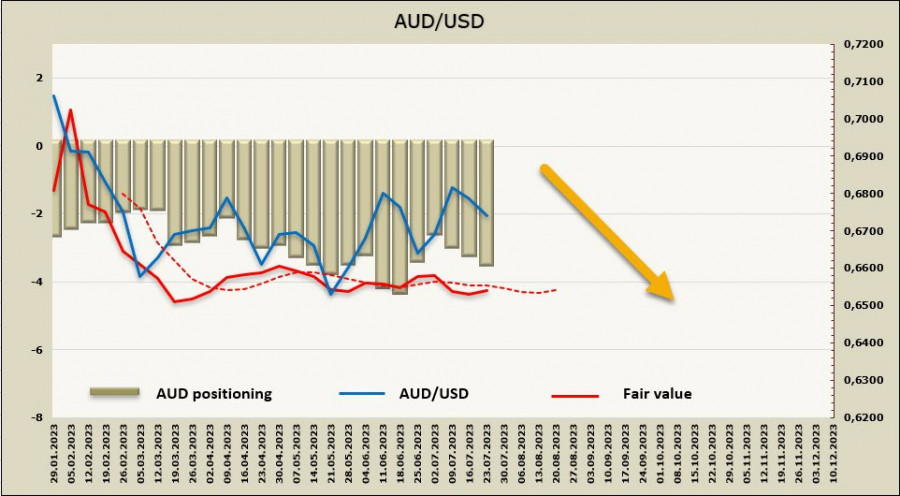

AUD/USD:

Indeks Harga Pengguna di Australia lebih perlahan daripada jangkaan pada suku kedua, dengan pertumbuhan inflasi mencapai 0.8% berbanding ramalan 1%, dan inflasi tahunan menurun daripada 7% kepada 6%.

Sebelum pengeluaran data inflasi bagi suku kedua, dolar Australia mempunyai sesi terbaiknya di kalangan mata wang G10, bertindak balas kepada pengukuhan ketara yuan. Pergerakan ini dicetuskan oleh beberapa siri kenyataan dari China selepas penutupan mesyuarat Politbiro pada hari Isnin.

Kenyataan terbaru itu mengandungi tanda-tanda rangsangan politik yang paling meyakinkan dalam bidang yang bertujuan untuk meningkatkan aktiviti ekonomi selepas pertumbuhan KDNK yang sangat lemah (mengikut piawaian China) sebanyak 0.8% pada suku kedua. Secara khusus, Politburo berjanji untuk mengukuhkan sokongan untuk dasar makroekonomi, meninggalkan sebutan sebelumnya bahawa perumahan adalah "untuk hidup, bukan untuk spekulasi," menggantikannya dengan rujukan untuk menyesuaikan diri dengan perubahan dalam ciri "permintaan dan penawaran" dalam pasaran hartanah dan "mengoptimumkan dasar harta."

Terdapat juga rujukan yang jelas kepada kestabilan kadar pertukaran, yang tidak dilihat selama beberapa tahun. Akibatnya, pasangan USD/CNY jatuh sebanyak 0.7%, dan pada penutupan New York, pasangan AUD/USD meningkat sebanyak 0.8% kepada maksimum 0.6795, bersama-sama dengan peningkatan lebih daripada 4% untuk Indeks Hang Seng , termasuk jurang 10% untuk saham sektor hartanah.

Kenaikan dalam dolar Australia juga disokong oleh kenaikan keseluruhan harga komoditi, termasuk kenaikan lebih daripada 1% dalam harga tembaga, aluminium dan bijih besi, serta kenaikan 4.7% dalam harga nikel. Sementara itu, minyak terus meningkat selepas kenaikan baru-baru ini, dengan minyak mentah WTI dan Brent meningkat sebanyak 1% lagi atau lebih dalam 4 jam terakhir.

Oleh itu, nyahpecutan inflasi yang pesat akan menghentikan momentum kenaikan harga untuk AUD, dan kini kita perlu menunggu keputusan mesyuarat FOMC.

Kedudukan jual bersih untuk AUD meningkat sebanyak 418 juta pada minggu laporan, mencecah -3.433 bilion, dengan kedudukan menurun yang kukuh. Harga yang dikira adalah di bawah purata jangka panjang, tetapi tiada arah tertentu.

AUD/USD tidak dapat mencari sebab untuk meningkat, walaupun terdapat kelemahan yang jelas pada USD. Kami menjangkakan ia akan jatuh, kerana penurunan inflasi yang lebih cepat daripada jangkaan memberi peluang kepada Reserve Bank of Australia untuk tidak tergesa-gesa dengan kenaikan kadar yang lain. Kemungkinan pertumbuhan ke arah rintangan pada 0.6902 telah menurun, dan sasaran dilihat dalam zon sokongan sekitar 0.6700/10, dan seterusnya pada 0.6620/30.