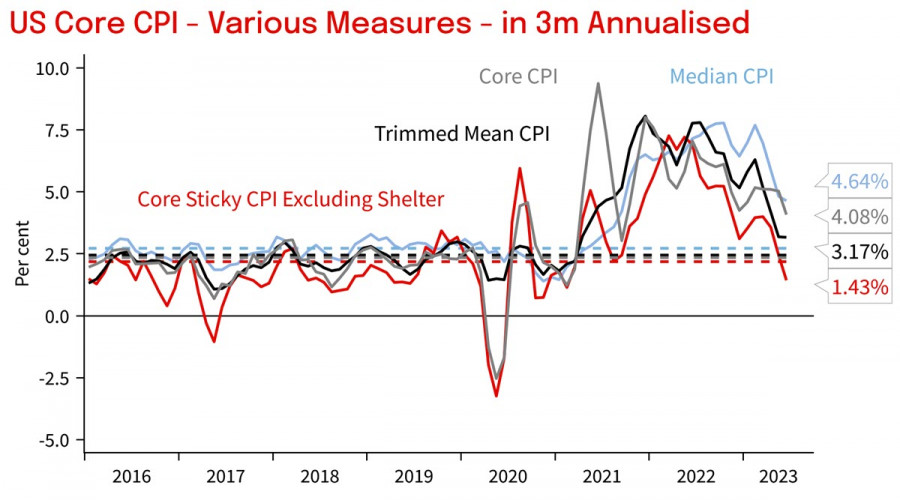

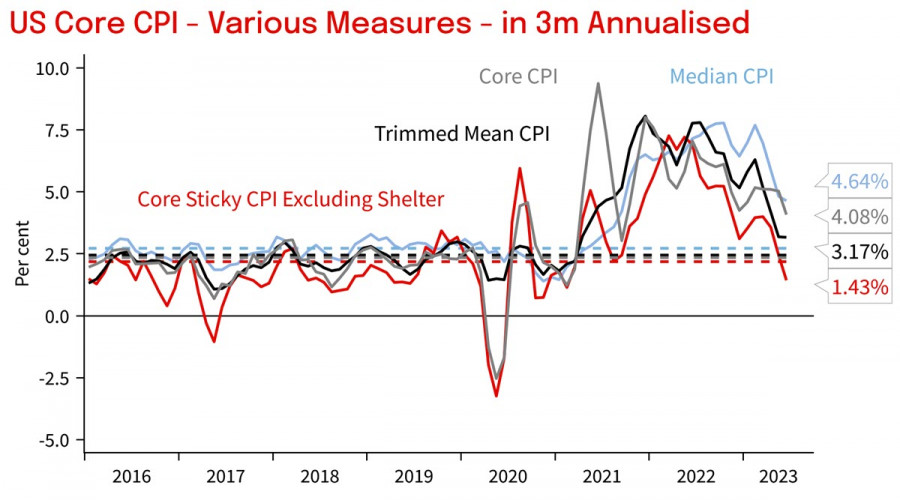

Indeks harga pengguna AS sememangnya adalah jauh lebih lemah berbanding ramalan, membawa kepada penurunan dalam hasil dan peningkatan mendadak dalam permintaan untuk aset berisiko.

Inflasi menurun dari 4% YoY kepada 3% (jangkaan 3.1%), indeks teras pula menurun dari 5.3% kepada 4.8% (jangkaan 5.0%). Penurunan tersebut disebabkan terutamanya oleh kumpulan barangan dan perkhidmatan yang tidak stabil - harga tiket penerbangan, bilik hotel, dan kereta terpakai. Kontrak kadar Fed sedikit berubah - kemungkinan kenaikan kadar pada bulan Julai malah sedikit meningkat kepada 92%, sementara permulaan kitaran pelonggaran ditangguhkan dari Mei kepada Mac 2024.

Ini mungkin disebabkan oleh ketidakpastian sama ada keadaan penurunan inflasi ini akan berkekalan. Presiden Richmond Fed, Barkin, berucap selepas laporan tersebut dan menggesa agar tidak memberi perhatian kepada penurunan inflasi, selagi pasaran tenaga kerja masih terlalu tegang, inflasi boleh kembali ke tahap tinggi, dan akan memerlukan usaha yang lebih besar. Mester dari Cleveland Fed juga pada dasarnya menyatakan perkara yang sama - selagi pertumbuhan upah adalah antara 4.5-5.0%, dengan pertumbuhan produktiviti kurang daripada 1.5%, masih terlalu awal untuk membincangkan kestabilan harga.

Pasaran bertindak dengan cepat. Dolar melemah dengan ketara, kontrak berjangka Brent September melampaui had 80 dolar setong, dan permintaan terhadap mata wang komoditi meningkat. Dolar New Zealand meningkat dengan ketara, walaupun Bank Pusat New Zealand mengekalkan kadar pada 5.5% dan memberikan petanda bahawa ia mengharapkan penurunan inflasi lanjutan dari tahap puncak.

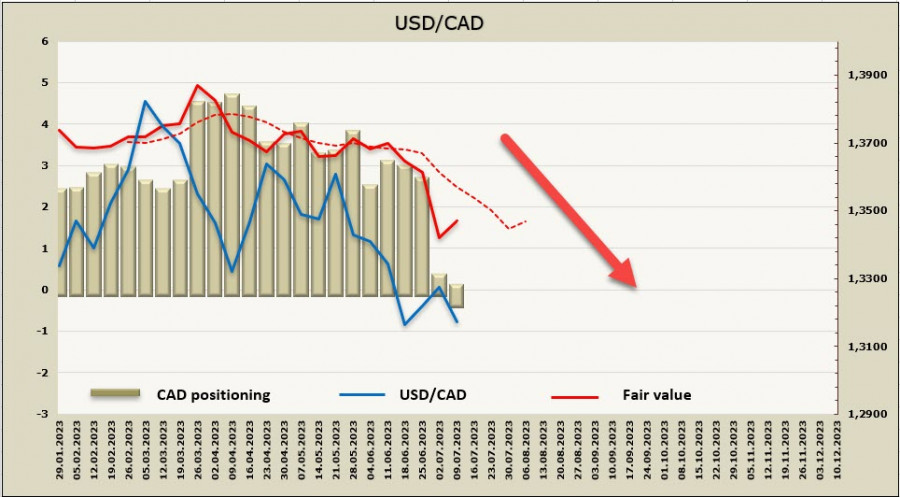

Pasangan USD/CAD

Seperti yang dijangka, Bank of Canada meningkatkan kadar penanda aras sebanyak 0.25% kepada 5.00% dalam mesyuarat pada hari Rabu. Jangkaan untuk permulaan kitaran pelonggaran ditangguhkan ke masa depan yang tidak pasti, dan menurut analis di Scotiabank, peningkatan lain dijangka pada bulan September atau Oktober.

Alasan utama untuk jangkaan seperti ini adalah kemungkinan tinggi bahawa inflasi di Kanada melambat dengan lebih perlahan berbanding di Amerika Syarikat, dan pertumbuhan ekonomi lebih stabil. Ramalan terkini dari Bank of Canada menyatakan bahawa KDNK akan berkembang sebanyak 1.8% tahun ini, 1.5% tahun depan, dan 2.5% pada tahun 2025, semuanya dalam jangkaan kemelesetan di Amerika Syarikat.

Selain itu, jika mengambil kira bahawa pasaran tenaga kerja Kanada telah menjadi lebih stabil sejak sekatan COVID, pemulihannya lebih pantas dan mencapai tahap yang lebih tinggi berbanding dengan Amerika Syarikat.

Secara umum, minggu ini kemungkinan akan berakhir dengan keuntungan bagi dolar Kanada, terdapat faktor yang lebih sedikit yang boleh mengubah arah mata wang Kanada ke arah melemahkan.

Kedudukan bersih pendek pada CAD telah dibubarkan, perubahan mingguan +0.51 bilion, dan kedudukan panjang sebanyak 270 juta telah terbentuk. Kedudukan ini adalah neutral buat masa ini, tetapi trendnya adalah menuju kepada permintaan lebih lanjut terhadap dolar Kanada. Harga yang dikira secara ketara lebih rendah daripada purata jangka panjang.

USD/CAD secara terus berdagang dengan kecenderungan menurun, walaupun ia belum berjaya mencapai sasaran 1.3040/60 yang ditetapkan seminggu sebelumnya. Kami menjangkakan penurunan ini akan berterusan, sasaran seterusnya selepas melalui sempadan bawah saluran adalah tahap teknikal 1.30.

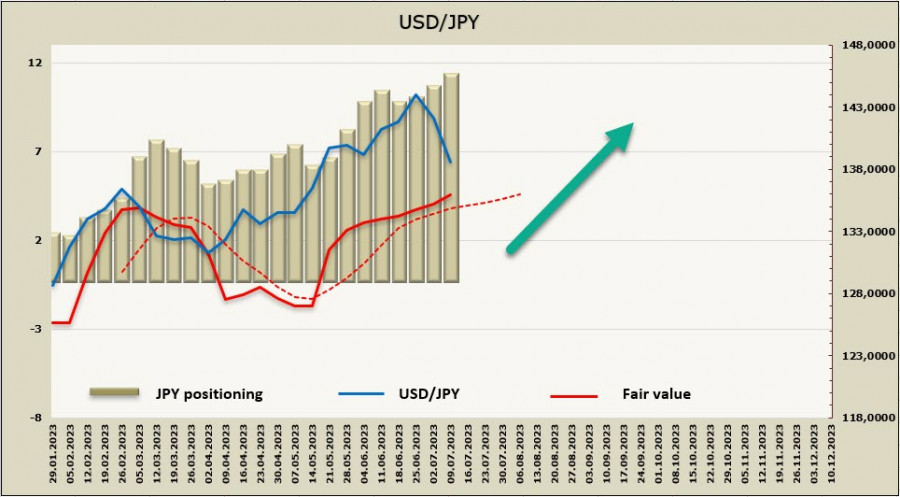

Pasangan USD/JPY

Bank of Japan telah menerbitkan laporan ekonomi serantau terkini pada 10 Julai. Salah satu topik utamanya adalah ulasan pemimpin pejabat serantau BoJ mengenai kadar pertumbuhan upah purata, yang merupakan faktor penting untuk memahami kedudukan BoJ dalam bertindak balas terhadap inflasi tinggi.

Kebanyakan laporan menunjukkan bahawa terdapat peningkatan upah purata di seluruh negara sekitar 5%, dan dalam beberapa kes, ia meningkat hingga 7%, kerana inflasi tinggi mengurangkan pendapatan sebenar isi rumah. Memang, pada bulan Mei, upah purata di seluruh Jepun meningkat sebanyak 2.5% YoY berbanding dengan 0.8% pada bulan April.

Pada masa yang sama, ulasan tersebut jelas menunjukkan bahawa mengubah dasar kawalan keluk hasil mendedahkan kestabilan kepada risiko yang tidak berasas. Tiada sesiapa yang ingin bertanggungjawab, dan persoalan sama ada langkah-langkah praktikal akan diambil pada mesyuarat bulan Julai masih terbuka. Berkaitan dengan kadar pertukaran yen, ketidakpastian ini tidak membenarkan ramalan tentang pengukuhan yen.

Kedudukan bersih pendek pada yen meningkat sebanyak 0.7 bilion semasa minggu laporan kepada -10.5 bilion, kedudukan ini menunjukkan sikap penurunan harga yang kukuh. Harga yang dikira lebih tinggi daripada purata jangka panjang dan menunjukkan arah ke atas.

Yen mengalami pembetulan ketara, alasan utama penurunan ini adalah kelemahan dolar AS dan pertumbuhan pasaran saham Jepun yang terus menerima modal asing dalam jumlah yang besar.

Sokongan disediakan oleh puncak tempatan pada 137.80 pada 8 Mac, selagi harga berada di atasnya, secara teknikal penurunan ini adalah pembetulan, dan selepas membentuk asas, kemungkinan akan terdapat momentum menaik yang lain. Walau bagaimanapun, jika yen jatuh di bawah 137.80, dalam kes ini, momentum kenaikan mungkin telah berakhir. Peningkatan harga yang dikira menunjukkan bahawa kemungkinan untuk melanjutkan pertumbuhan masih lebih tinggi.