Nampaknya kita telah menerima jawapan kepada persoalan dua bulan yang lalu, sama ada inflasi hanya bersifat sementara. Jelas sekali tidak. Sekarang bank pusat sibuk bertanya berapa lama ia akan berlanjutan, betapa teruk ia akan mempengaruhi keadaan ekonomi negara, dan apakah langkah yang boleh dilakukan mengenainya.

Data inflasi jauh lebih menyedihkan daripada yang difikirkan oleh ramai orang. Pedagang sedang aktif mengeluarkan dana ke 'safe haven'.

Oleh yang demikian, kami mempunyai angka inflasi untuk Oktober, dan ia adalah teruk. Malah, ia adalah lebih buruk berbanding ketakutan yang paling teruk, kerana indeks harga pengguna AS melebihi anggaran tertinggi yang disediakan oleh ahli ekonomi Bloomberg. Iaitu, walaupun pesimis dari ekonomi tidak dapat membayangkan angka ini. Tetapi apabila anda mula memahami komponen, semuanya menjadi hampir malapetaka.

Adakah ia benar-benar teruk? Mari kita fikirkan.

Kaedah Rizab Persekutuan

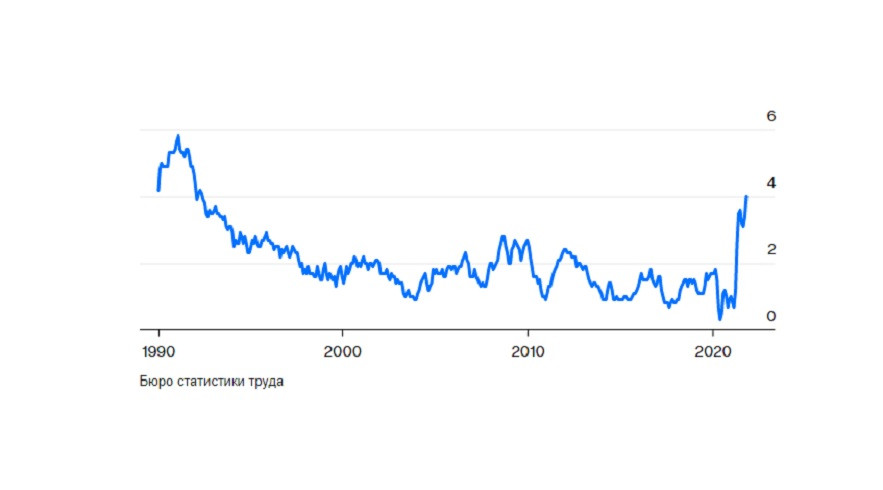

Mari kita mulakan dengan data rasmi. Cawangan Cleveland Fed telah menerbitkan "purata terpotong" dan kadar inflasi median. Jadi, pada bulan Oktober, nilai indikator pertama mencapai tahap tertinggi dalam tempoh tiga dekad yang lalu, dan median yang ditentukan, yang kekal dalam had yang boleh diterima sehingga September, melonjak sehingga tahap pada 2008. Secara umumnya, purata terpotong ialah 5.3 mata lebih tinggi daripada norma sepuluh tahun yang lalu.

Mari kita lihat data Atlanta. Ia menarik dalam konteks harga dinamik, kerana harga sesetengah barangan berubah dengan cepat, manakala yang lain berubah dalam tempoh yang lebih lama. Kategori terakhir mencerminkan inflasi yang dipanggil "melekit", iaitu yang "melekat" pada barangan untuk masa yang lama. Sudah tentu, inilah yang cuba dielakkan oleh bank pusat di seluruh dunia. Jadi, pada asas tahunan, inflasi melekat adalah 5.9%, memberikan peningkatan terbesar sejak Januari 1991.

Ini adalah angka yang lebih membimbangkan daripada data umum tentang harga pengguna.

Selanjutnya. New York Fed juga menyusun indikator inflasi asas berdasarkan data daripada Biro Statistik Buruh, dan secara berasingan - mengambil kira data makro. Kedua-dua indikator ini juga melebihi 4%.

Maka sudah terdapat mata dalam data rasmi dari Fed yang mungkin membimbangkan kita.

Mari kita ambil kira bahawa gaji dalam semua industri kini ketinggalan berbanding kenaikan harga yang mendadak, iaitu dalam masa terdekat kita akan melihat semakan besar-besaran dana gaji oleh majikan sebagai tindak balas kepada permintaan pekerja. Ini bermakna perbezaan itu juga akan jatuh ke dalam harga kos. Walau bagaimanapun, ini akan menjadi komponen inflasi yang paling mencukupi yang Pengerusi Fed sentiasa mahu lihat dalam "biasa" dua peratus inflasi setahun.

Inflasi teras di bawah mikroskop

Versi baharu inflasi teras telah diperkenalkan tahun ini. Selain makanan dan elektrik, ia termasuk kos perumahan, serta kereta terpakai, memandangkan turun naik harga dalam kategori kedua mempunyai kesan yang kuat. Jika kita mengecualikan semua angka ini, kita akan mendapat penunjuk yang lebih dipercayai, yang juga akan menjadi lebih "melekit" pada dasarnya.

Malangnya, walaupun tanpa mengambil kira semua kos ini, indeks masih melebihi 4%, yang juga tertinggi sejak 1991.

Di samping itu, pada tahun yang aneh ini, ahli ekonomi membandingkan angka itu bukan dengan tahun sebelumnya, kerana terdapat paras terendah, tetapi dengan pra-pandemik, mengambil angka untuk dua tahun lepas. Tetapi di sini, malangnya: inflasi dua tahun juga di luar skala, dan harga dalam kategori kereta terpakai telah meningkat lebih daripada 20% dalam tempoh ini.

Sektor yang telah pulih juga mengalami kenaikan harga akibat masalah bekalan yang serius. Sebagai contoh, kos perabot dan peralatan tempat tidur telah meningkat sebanyak 12% pada bulan lepas sahaja - ini adalah yang tertinggi untuk tempoh sepanjang 70 tahun yang lalu.

Sudah tentu, terdapat segmen yang tidak disentuh oleh inflasi. Berbanding tahun lepas, harga ubat menurun sebanyak 0.74%. Walau bagaimanapun, tahun lepas ditandai dengan permintaan yang luar biasa untuk farmaseutikal, dan harganya sangat tinggi. Oleh itu, pemotongan lima tahun memberi kita maklumat bahawa harga tidak menurun berbanding dengan tahap pra-pandemik.

Makan tengah hari sekolah juga menjadi lebih murah, tetapi ini adalah hasil daripada program Kongres untuk memerangi akibat daripada wabak itu.

Apa yang berlaku di dunia?

Berdasarkan perkara di atas, adalah penting untuk kita ingat bahawa Amerika Syarikat adalah penanda aras untuk seluruh dunia. Pada masa yang sama, inflasi akan mempengaruhi semua orang.

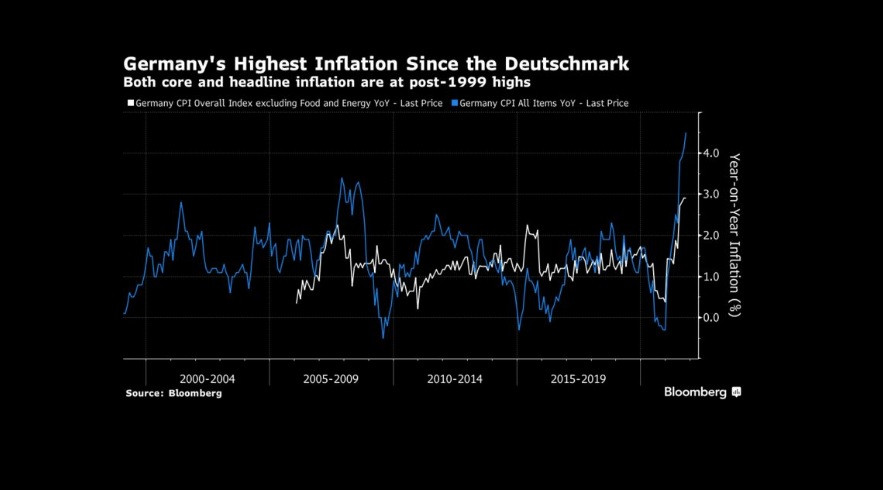

Sebagai contoh, di Jerman, yang seterusnya merupakan ekonomi rujukan untuk zon eropah, kadar inflasi keseluruhan melebihi 4%, dan kadar asas melebihi 3%.

China, yang mana eksportnya mempunyai kesan ketara terhadap harga dunia, inflasi pengeluar telah menunjukkan paras tertinggi sejak 25 tahun lalu, walaupun inflasi pengguna masih dalam had. Ini bermakna barangan dari China tidak lama lagi akan tidak lagi murah untuk anda dan saya.

Set data kediaman

Sewa adalah kayu pengukur dalam industri ini. Kos perumahan menyumbang 32.5% daripada jumlah indeks harga, kedua selepas petrol dari segi perbelanjaan. Dan jika anda memikirkannya, anda akan dengan mudah membuat kesimpulan bahawa, secara umum, keseluruhan indeks harga pengguna umum "terikat" dengan tahap sewa.

Setakat ini, indikator uni masih dalam had yang munasabah: pada masa ini, inflasi kos perumahan telah kembali ke tahap pra-pandemik.

Walau bagaimanapun, bahagiannya dalam indikator keseluruhan berubah, kerana jika anda mengurangkan kos perumahan, IHP akan memecahkan rekod sepanjang empat dekad yang lalu.

Bolehkah penyewaan perumahan menghalang pertumbuhan harga? Tidak, kerana harga perumahan sendiri menunjukkan rekod. Analisis data dalam konteks masa secara meyakinkan menunjukkan bahawa kenaikan kos perumahan sentiasa seterusnya menyebabkan kenaikan sewa. Ini boleh difahami: pemilik perlu membayar balik perbelanjaan mereka untuk harta yang dibeli. Di samping itu, penyewa yang hidup dari sewa akan mengalami kerugian tanpa peningkatan sedemikian, kerana perbelanjaan mereka meningkat seiring dengan inflasi umum.

Jangan lupa bahawa disebabkan kadar faedah Fed yang rendah, pembeli hartanah telah dapat membuat gadai janji pada kadar minimum 1.5% untuk dua tahun yang lalu. Kini kadar gadai janji asas telah pun melebihi 2%. Jika kadar Fed meningkat, kos perumahan juga akan meningkat. Ini bermakna bahawa sewa akan meningkat, mendorong indeks PC ke atas.

Siapa yang patut dipersalahkan dan apa yang perlu dilakukan?

Nah, nampaknya langkah "dovish" Fed tidak lagi menjadi anggun. Pelantikan pengerusi akan datang juga menjejaskan pasaran sekarang. Jadi, selepas temu bual dengan calon untuk jawatan Lael Brainard, hasil bon 30 tahun merosot secara epik berkat jaminannya bahawa polisinya akan "damai."

Salah satu peristiwa yang paling penting ialah selang waktu pulang modal 5 tahun (meramalkan kadar inflasi purata untuk lima tahun akan datang) melebihi 3% untuk kali pertama sejak permulaan kontrak dan beralih kepada rekod sebaran luas melebihi Selang 5 tahun (yang diramalkan selama lima tahun selepas itu). Fed mengikuti rapat yang kedua. Orang ramai sanggup membayar lebih untuk insurans terhadap peristiwa masa depan kerana terdapat lebih banyak ketidakpastian. Jangkaan pasaran bahawa inflasi akan jauh lebih rendah selepas 2026 berbanding dalam tempoh lima tahun akan datang menunjukkan bahawa masih terdapat keyakinan kukuh bahawa Fed perlu mengambil tindakan.

Dalam erti kata lain, pasaran yakin bahawa kesabaran Fed tidak lama lagi akan meledak, dan bertaruh bahawa ia sudah terlambat daripada dasarnya. Malah, ahli ekonomi sangat tersilap. Kemungkinan besar, pengerusi Fed baharu itu akan meneruskan dasar ultra lembutnya, mengalihkan beban hutang awam kepada negara membangun sehingga yang terakhir. Hanya krisis global global yang akan memaksa ahli politik untuk menaikkan kadar faedah, dan yakinlah, mereka akan menjadi yang terakhir berbuat demikian.

Perhatian utama pedagang

Nilai saham, mata wang digital, emas dan pertaruhan pada keluk hasil yang lebih rata menjadi peneraju pasaran selepas keluaran berita CPI.

"Dalam beberapa hari kebelakangan ini, kami telah menyaksikan betapa banyaknya maklumat yang masuk, yang membuatkan orang ramai mahu keluar (daripada pasaran - nota pengarang) dan menginsuranskan diri mereka terhadap risiko inflasi," kata Chris Weston. "Bitcoin berdagang dengan baik, dan saya percaya mata wang kripto telah berjaya sebagai lindung nilai. Emas berkembang pada masa yang sama dengan dolar yang lebih kukuh."

Apabila inflasi semakin tinggi, kebarangkalian kenaikan kadar faedah meningkat, dan ini meletakkan saham paling berharga dalam risiko. Di peringkat global, ini bermakna sektor teknologi paling berisiko. Sebarang pengabaian nama yang semakin meningkat ini berkemungkinan memberi manfaat kepada sektor nilai seperti kewangan, bahan mentah dan tenaga.

Keluk hasil bon juga mendatar semula. Perbezaan antara hasil 5 tahun dan 30 tahun menyusut ke tahap yang tidak dilihat sejak Mac 2020, semalaman selepas laporan inflasi. Dalam erti kata lain, pasaran berada dalam suasana psikologi yang sama seperti pada saat terburuk pandemik. Ini menunjukkan bahawa pedagang bon bimbang mengenai keadaan ekonomi AS atau risiko kesilapan politik di pihak Fed.

Mengukuhkan jangkaan kenaikan kadar sejurus selepas Fed melengkapkan pengurangan pembelian bon rangsangannya juga akan membawa kepada dolar AS yang lebih kukuh. Ini berisiko mencetuskan aliran keluar modal daripada aset pasaran baru muncul, yang akan menjejaskan saham, bon dan mata wang lain.

Tetapi ini adalah berita buruk untuk AS. Jika dolar AS terus mengukuh — ia akan menjadi ancaman kepada pemulihan ekonomi selepas krisis, menurut Tabung Kewangan Antarabangsa. Kita tidak harus lupa bahawa mata wang AS adalah dominan di penempatan antarabangsa. Atas sebab ini, jika nilai USD menjadi lebih mahal, maka ia menjadi lebih mahal bagi negara untuk mengimport produk luar termasuk dari Amerika sendiri, kerana ini permintaan terhadapnya berkurangan. AS sudah kehilangan kedudukan utama dalam eksport. Dolar yang terlalu mahal, ditambah dengan inflasi, akan meletakkan pengeluar Amerika menghadapi risiko penurunan mendadak dalam permintaan dan penutupan.

Bitcoin benar-benar menjadi peneraju dalam perlumbaan 'safe haven' ini. Walau bagaimanapun, saya amat prihatin dengan penumpuan pelombong di Amerika Syarikat yang telah meninggalkan China dan mencari perlindungan di kubu kuat demokrasi. Kerajaan AS mampu bertindak tegas, dan boleh memusnahkan ladang perlombongan sepenuhnya dalam beberapa bulan jika ia melihatnya sebagai ancaman kepada dolar A, yang akan melebihi bonus yang diterima oleh pembiaya dalam pasaran mata wang kripto cair.