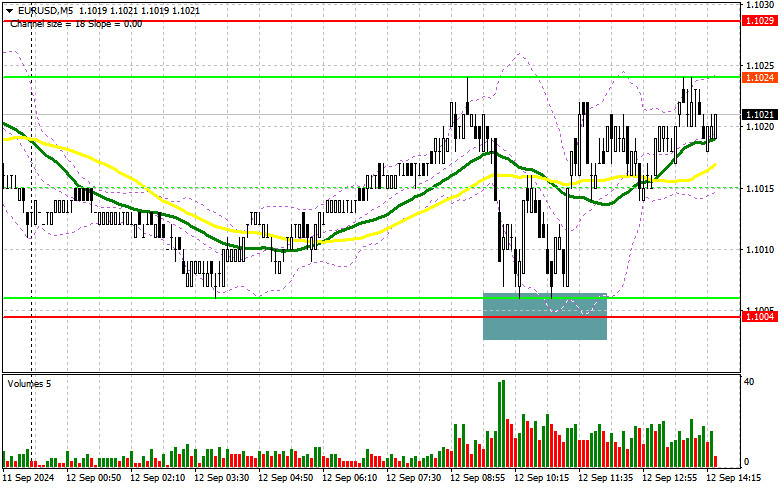

अपने सुबह के पूर्वानुमान में, मैंने 1.1004 स्तर पर प्रकाश डाला और इसके आधार पर ट्रेडिंग निर्णय लेने की योजना बनाई। आइए घटनाक्रम का विश्लेषण करने के लिए 5-मिनट के चार्ट की समीक्षा करें। इस स्तर पर एक गलत ब्रेकआउट के बाद गिरावट ने खरीदारी के अवसर को जन्म दिया, जिसके परिणामस्वरूप यूरो की मांग में कमी आने से पहले 20 अंकों की वृद्धि हुई। दिन के दूसरे भाग के लिए तकनीकी दृष्टिकोण अपरिवर्तित रहता है।

EUR/USD पर लॉन्ग पोजीशन खोलने के लिए:

मैंने अपने सुबह के पूर्वानुमान में आज के यूरोपीय सेंट्रल बैंक के निर्णय पर बाजार की प्रतिक्रिया पर चर्चा की, इसलिए इसे दोहराने की कोई आवश्यकता नहीं है। ECB के निर्णय के अलावा, मुद्रास्फीति से संबंधित दिलचस्प अमेरिकी डेटा भी है। उत्पादक मूल्य सूचकांक (PPI) में अपेक्षा से अधिक गिरावट फेडरल रिजर्व को अधिक आक्रामक मौद्रिक नीति ढील पर विचार करने के लिए प्रेरित कर सकती है। यदि मुद्रास्फीति अर्थशास्त्रियों के पूर्वानुमानों के अनुरूप होती है, कल के उपभोक्ता मूल्य डेटा के समान, या यदि यह बढ़ती है, तो EUR/USD पर दबाव बढ़ने की संभावना है। मैं गिरावट और 1.1004 स्तर के पास झूठे ब्रेकआउट के बाद प्रवेश करने की योजना बना रहा हूं - साप्ताहिक निम्न। लक्ष्य 1.1029 प्रतिरोध पर सुधार होगा, जिसके ऊपर जोड़ी को तोड़ने के लिए संघर्ष करना पड़ा है। इस क्षेत्र के पुनः परीक्षण के बाद ब्रेकआउट से वृद्धि होगी, जिसमें 1.1052 का परीक्षण करने का मौका होगा। अंतिम लक्ष्य 1.1072 होगा, जहां मैं पोजीशन बंद कर दूंगा। यदि EUR/USD गिरता है और दिन के दूसरे भाग में 1.1004 के आस-पास महत्वपूर्ण गतिविधि दिखाने में विफल रहता है, तो विक्रेता नियंत्रण बनाए रखेंगे, जिससे बड़ी बिक्री होगी। इस मामले में, मैं 1.0979 पर अगले समर्थन पर झूठे ब्रेकआउट के बाद ही पोजीशन खोलूंगा। मैं दिन के दौरान 30-35 अंक ऊपर की ओर सुधार को लक्षित करते हुए, रिबाउंड पर 1.0952 से लंबी पोजीशन खोलने की योजना बना रहा हूं।

EUR/USD पर शॉर्ट पोजीशन खोलने के लिए:

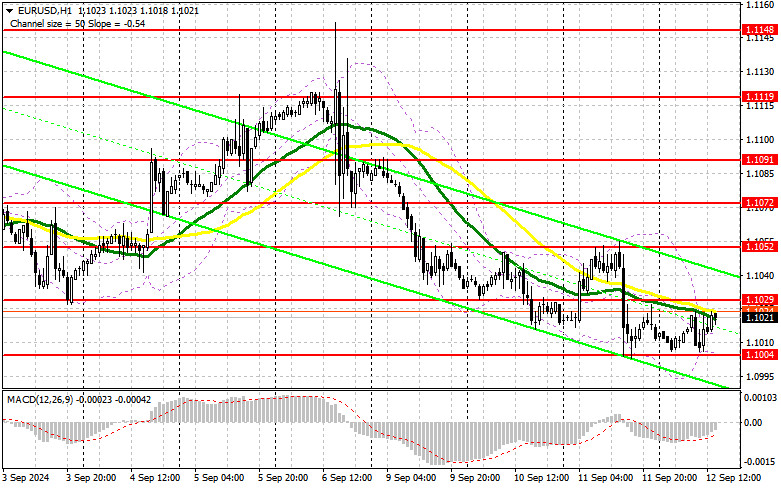

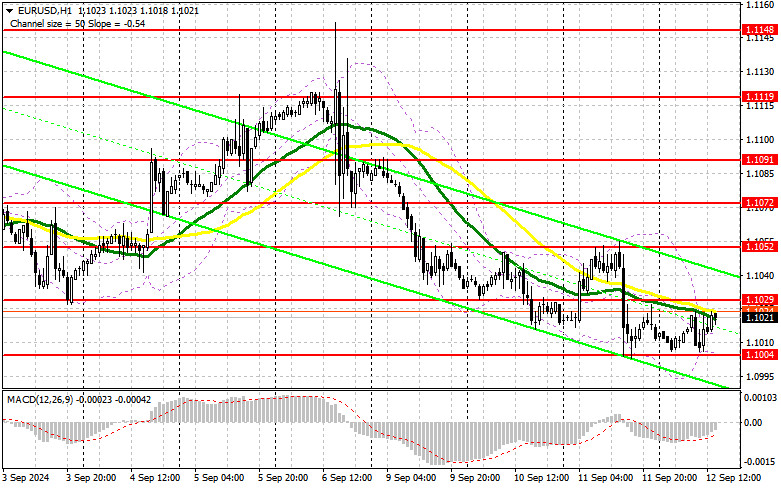

विक्रेताओं ने दिन के पहले भाग में अपनी उपस्थिति दर्ज कराई, लेकिन कोई बड़ी बिक्री नहीं हुई। यदि यू.एस. डेटा के बाद यूरो बढ़ता है, तो 1.1029 के आस-पास एक झूठा ब्रेकआउट 1.1004 समर्थन - साप्ताहिक निम्नतम को लक्षित करते हुए शॉर्ट पोजीशन खोलने का अवसर प्रदान करेगा। इस सीमा के नीचे एक ब्रेकआउट और समेकन, विशेष रूप से उच्च यू.एस. मुद्रास्फीति के साथ, 1.0979 के लिए लक्ष्य करते हुए एक और बिक्री बिंदु प्रदान करेगा। अंतिम लक्ष्य 1.0952 होगा, जो यूरो के लिए सभी खरीदारों की अल्पकालिक वृद्धि योजनाओं को अमान्य कर देगा। मैं वहाँ लाभ उठाऊँगा। यदि EUR/USD बढ़ता है और भालू 1.1029 पर दिखाई देने में विफल होते हैं, जहाँ चलती औसत विक्रेताओं का पक्ष लेती है, तो खरीदारों के पास 1.1052 प्रतिरोध का परीक्षण करने का मौका होगा। मैं एक असफल समेकन के बाद वहाँ बेचूँगा। मैं 1.1072 से पलटाव पर शॉर्ट पोजीशन खोलने की योजना बना रहा हूँ, जिसका लक्ष्य 30-35 अंक नीचे की ओर सुधार करना है।

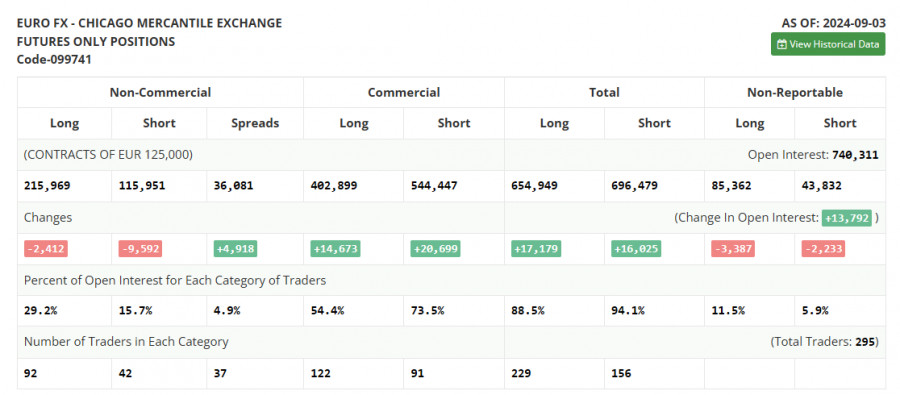

3 सितंबर के लिए सीओटी (ट्रेडर्स की प्रतिबद्धता) रिपोर्ट में, लॉन्ग और शॉर्ट दोनों पोजीशन में कमी आई थी। यूरो विक्रेताओं में उल्लेखनीय गिरावट के बावजूद, इसने जोड़ी के मंदी के तकनीकी दृष्टिकोण को प्रभावित नहीं किया। इस सप्ताह डॉलर के मुकाबले यूरो के कमजोर होने की संभावना है, क्योंकि आगामी ईसीबी बैठक में यूरोजोन में एक और दर कटौती और आगे की मौद्रिक नीति में बदलाव की उम्मीद है। हालांकि, यह यूरो के मध्यम अवधि के अपट्रेंड को रद्द नहीं करता है, और जोड़ी जितनी कम होती है, यह खरीदने के लिए उतना ही आकर्षक होता है। सीओटी रिपोर्ट से पता चलता है कि लॉन्ग नॉन-कमर्शियल पोजीशन 2,412 से घटकर 215,969 हो गई, जबकि शॉर्ट नॉन-कमर्शियल पोजीशन 9,592 से घटकर 115,951 हो गई। नतीजतन, लॉन्ग और शॉर्ट पोजीशन के बीच का अंतर 4,918 से बढ़ गया।

संकेतक संकेत:

चलती औसत

30- और 50-दिवसीय चलती औसत से थोड़ा नीचे व्यापार हो रहा है, जो बाजार संतुलन को दर्शाता है।

नोट: चलती औसत की अवधि और कीमतें लेखक द्वारा H1 चार्ट पर विचार की जाती हैं और D1 चार्ट पर क्लासिक दैनिक चलती औसत की परिभाषा से भिन्न हो सकती हैं।

बोलिंगर बैंड

गिरावट के मामले में, 1.1029 के आसपास संकेतक की निचली सीमा समर्थन के रूप में कार्य करेगी।

संकेतकों का विवरण:• चलती औसत: अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति निर्धारित करता है। अवधि 50, चार्ट पर पीले रंग में चिह्नित।• चलती औसत: अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति निर्धारित करता है। अवधि 30, चार्ट पर हरे रंग में चिह्नित।• एमएसीडी सूचक (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस): फास्ट ईएमए अवधि 12, स्लो ईएमए अवधि 26, एसएमए अवधि 9।• बोलिंगर बैंड: अवधि 20।• गैर-वाणिज्यिक व्यापारी: सट्टेबाज, जैसे व्यक्तिगत व्यापारी, हेज फंड, और बड़े संस्थान जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं।• लंबी गैर-वाणिज्यिक स्थितियाँ: गैर-वाणिज्यिक व्यापारियों की कुल लंबी खुली स्थितियाँ।• लघु गैर-वाणिज्यिक स्थितियाँ: गैर-वाणिज्यिक व्यापारियों की कुल लघु खुली स्थितियाँ।• कुल गैर-वाणिज्यिक शुद्ध स्थिति: गैर-वाणिज्यिक व्यापारियों की लघु और लंबी स्थिति के बीच का अंतर।