EUR/USD करेंसी पेअर ने बुधवार को फिर से नीचे की ओर बढ़ना शुरू कर दिया लेकिन उसी न्यूनतम अस्थिरता के साथ ट्रेड किया। जैसा कि परंपरा है, हम इस लेख में फेड बैठक के नतीजों पर विचार नहीं करेंगे, न ही उन पर बाजार की प्रतिक्रिया पर विचार करेंगे। हमारा मानना है कि अक्सर, फेड की घोषणा के बाद पहले दो घंटों में, बाजार आवेगपूर्ण और अतार्किक रूप से ट्रेड करता है। फेड बैठक के तुरंत बाद एक दिशा में गति देखना हमारे लिए असामान्य नहीं है, और फिर, अगले 10-20 घंटों में, जोड़ी अपनी मूल स्थिति में लौट आती है। इसलिए, हमारा मानना है कि बाजार को व्यवस्थित होने देना, प्राप्त सभी सूचनाओं का विश्लेषण करना और यह देखना आवश्यक है कि बाजार की प्रतिक्रिया ने वर्तमान तकनीकी तस्वीर को कैसे प्रभावित किया है।

सौभाग्य से, बुधवार को फेड बैठक और पॉवेल के भाषण ने बाजार सहभागियों का ध्यान आकर्षित किया। क्रिस्टीन लेगार्ड, जो हाल ही में अक्सर नहीं बोल रही हैं, ने फ्रैंकफर्ट में एक सम्मेलन में घोषणा की कि यूरोपीय संघ में मुद्रास्फीति में गिरावट जारी रहने की संभावना है। उनका भाषण व्यापक था, लेकिन कुछ महत्वपूर्ण बाज़ार बिंदु भी थे। बाजार के लिए मुद्रास्फीति और मौद्रिक नीति के प्रति ईसीबी अध्यक्ष के रवैये को समझना महत्वपूर्ण था। आगे अवस्फीति की उम्मीद के बारे में लेगार्ड का बयान हमें जून में पहली सहजता की उम्मीद जारी रखने की अनुमति देता है। इस घटना पर यूरोपीय मुद्रा में थोड़ी गिरावट आई, लेकिन जैसा कि हमने कई बार कहा है, अभी अस्थिरता बहुत कम है। और, जैसा कि हम देख सकते हैं, वास्तव में महत्वपूर्ण घटनाएँ और प्रकाशन भी इसे प्रभावित नहीं कर सकते।

आगे क्या होगा? फेड ने प्रमुख दर को अपरिवर्तित छोड़ दिया और जून तक मौद्रिक नीति में ढील का चक्र शुरू नहीं करेगा। और तो और जून को लेकर भी हमें संदेह रहेगा. इसका कारण फरवरी की मुद्रास्फीति रिपोर्ट है, जो हालांकि व्यापारियों की उम्मीदों को प्रतिबिंबित करती है, फिर भी फेड के लिए नकारात्मक और डॉलर के लिए सकारात्मक साबित हुई। अमेरिका में मुद्रास्फीति पिछले साल जून से जस की तस बनी हुई है, जब यह 3% के स्तर पर पहुंच गई थी। इस प्रकार, हमें यकीन है कि इस संकेतक के 3% से नीचे गिरने के साथ, जेरोम पॉवेल और उनके सहयोगी दर में कटौती के बारे में बात करना शुरू कर देंगे।

अधिक सटीक होने के लिए, बेशक, वे इसके बारे में बात कर सकते हैं, लेकिन सबसे सामान्य और अनिश्चित शब्दों में। चूँकि पिछले 8-9 महीनों में विश्वास नहीं बढ़ा है, इसलिए हमें जून में मौद्रिक नीति में ढील देने का कोई कारण नहीं दिखता।

जहां तक तकनीकी तस्वीर का सवाल है (हम बुधवार शाम को जोड़ी की गतिविधियों पर विचार नहीं करते हैं), जोड़ी चलती औसत रेखा से नीचे बनी हुई है, जो हमें दक्षिण की ओर आगे की गति पर भरोसा करने की अनुमति देती है, जो सभी पक्षों से तार्किक है। 24-घंटे के टीएफ पर, जोड़ी वर्तमान में एक महत्वपूर्ण रेखा पर पहुंच गई है, इसलिए यूरो की आगे की गिरावट और डॉलर की वृद्धि इस बात पर निर्भर करेगी कि क्या यह रेखा पार हो गई है। पहले मामले में, गिरावट का न्यूनतम लक्ष्य अंतिम स्थानीय न्यूनतम - 1.0695 होगा। लेकिन हम इस स्तर को केवल एक मध्यवर्ती लक्ष्य के रूप में देखते हैं।

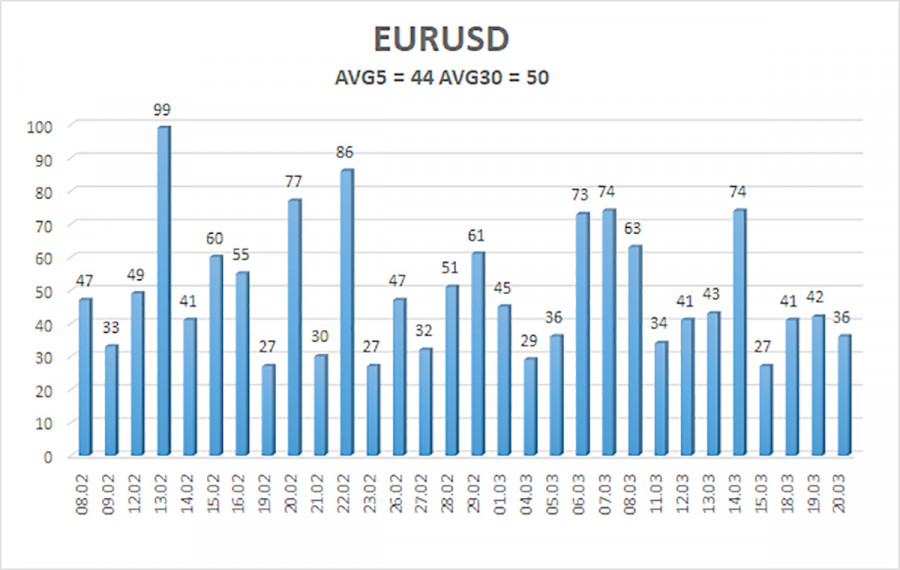

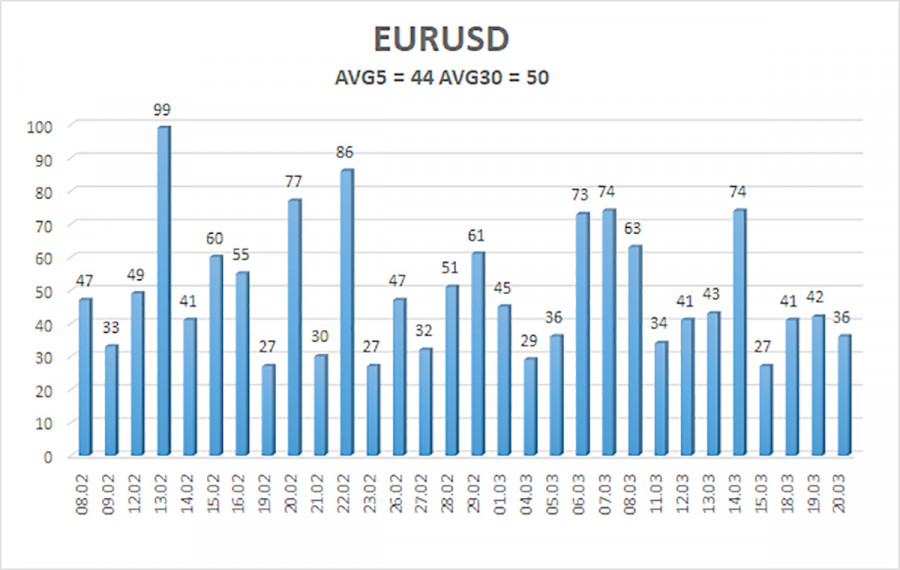

21 मार्च तक पिछले 5 ट्रेडिंग दिनों में EUR/USD करेंसी पेअर की औसत अस्थिरता 44 अंक है और इसे "कम" के रूप में जाना जाता है। इस प्रकार, हम उम्मीद करते हैं कि यह जोड़ी गुरुवार को 1.0814 और 1.0902 के स्तर के बीच चलेगी। वरिष्ठ रैखिक प्रतिगमन चैनल नीचे की ओर इंगित करता है, इसलिए वैश्विक गिरावट की प्रवृत्ति बरकरार रहती है। सीसीआई संकेतक की ओवरसोल्ड स्थिति ऊपर की ओर सुधार की आवश्यकता को इंगित करती है, लेकिन हम अभी भी यूरोपीय मुद्रा में गिरावट की उम्मीद करते हैं।

निकटतम समर्थन स्तर:

S1 – 1.0834

S2 – 1.0803

S3 – 1.0773

निकटतम प्रतिरोध स्तर:

R1 – 1.0864

R2 – 1.0895

R3 – 1.0925

ट्रेडिंग अनुशंसाएँ:

EUR/USD जोड़ी चलती औसत रेखा से नीचे बनी हुई है। इस प्रकार, यह 1.0814 और 1.0803 के लक्ष्य के साथ छोटी स्थिति में रह सकता है। यदि बाज़ार अंततः समान डॉलर की बिक्री को छोड़ देता है, तो अमेरिकी मुद्रा निकट भविष्य में केवल 7वें स्तर तक बढ़ सकती है। और कई महीनों के नजरिये से - 1.0200 तक. जोड़ी की पर्याप्त लंबी वृद्धि (जिसे हम सुधार मानते हैं) के बाद, हमें लंबी स्थिति पर विचार करने का कोई आधार नहीं दिखता है। यहां तक कि कीमत चलती औसत से ऊपर समेकित होने पर भी।

दृष्टांतों के लिए स्पष्टीकरण:

रैखिक प्रतिगमन चैनल - वर्तमान प्रवृत्ति को निर्धारित करने में सहायता करते हैं। यदि दोनों एक ही दिशा में इशारा करते हैं, तो रुझान अभी मजबूत है।

चलती औसत रेखा (सेटिंग्स 20.0, सुचारू) - अल्पकालिक प्रवृत्ति और उस दिशा को निर्धारित करती है जिसमें व्यापार आयोजित किया जाना चाहिए।

मुर्रे स्तर - आंदोलनों और सुधारों के लिए लक्ष्य स्तर।

अस्थिरता स्तर (लाल रेखाएं) - संभावित मूल्य चैनल जिसमें जोड़ी वर्तमान अस्थिरता संकेतकों के आधार पर अगला दिन बिताएगी।

सीसीआई संकेतक - ओवरसोल्ड क्षेत्र (-250 से नीचे) या ओवरबॉट क्षेत्र (+250 से ऊपर) में इसका प्रवेश इंगित करता है कि विपरीत दिशा में एक प्रवृत्ति उलट आ रही है।