EUR/USD करेंसी पेअर ने बुधवार को थोड़ा अधिक सक्रिय रूप से कारोबार किया। अमेरिकी श्रम बाज़ार और बेरोज़गारी पर कई महत्वपूर्ण रिपोर्टों के साथ-साथ कांग्रेस में जेरोम पॉवेल के भाषण का भी इस पर प्रभाव पड़ा। हम अपने आगामी लेखों में इन घटनाओं पर विस्तार से चर्चा करेंगे। अभी के लिए, आइए अधिक वैश्विक मुद्दों और प्रश्नों पर ध्यान केंद्रित करें।

सबसे पहले, यह ध्यान देने योग्य है कि यूरोपीय मुद्रा में वृद्धि जारी है। यह बहुत धीमी गति से बढ़ रहा है क्योंकि अस्थिरता बेहद कम बनी हुई है। हां, ऐसे दिन होते हैं जब अस्थिरता बढ़ जाती है, लेकिन ये अलग-थलग मामले हैं। इसलिए, यूरोपीय मुद्रा में वृद्धि जारी है, और यह वृद्धि सुधारात्मक बनी हुई है। पिछली गिरावट अधिक स्पष्ट थी, और 24 घंटे की समय सीमा पर, यह स्पष्ट है कि पिछली गर्मियों में एक नई गिरावट शुरू हुई थी। इस प्रकार, ऊर्ध्वगामी गति में प्रत्येक उछाल एक सुधार है। यूरो उतनी तेजी से नहीं गिर रहा है जितना हम चाहेंगे, लेकिन इसके बारे में कुछ भी नहीं किया जा सकता है; बाजार खुद को संतुलित करता है।

दूसरा, EUR/USD जोड़ी के लिए मूलभूत पृष्ठभूमि, यदि यह बदल गई है, तो यूरो के पक्ष में नहीं बदली है। याद रखें कि लंबे समय से, बाजार को उम्मीद थी कि फेड मार्च में दरें कम करेगा और ईसीबी शरद ऋतु से पहले दरें कम करेगा। अब स्थिति काफी बदल गयी है. अब उम्मीद है कि फेड जून से पहले मौद्रिक नीति में पहली ढील देगा, और कुछ विशेषज्ञों का सुझाव है कि यह बहुत बाद में हो सकता है। अमेरिकी अर्थव्यवस्था अच्छा प्रदर्शन कर रही है और वहां अभी भी उच्च मुद्रास्फीति है, जो बाद में फेड द्वारा दर में कटौती का पक्ष लेती है। फेड के पास दर में कटौती के मामले में जल्दबाज़ी करने का कोई कारण नहीं है।

ईसीबी के लिए स्थिति अलग है. मुद्रास्फीति पहले ही गिरकर 2.6% पर आ गई है, और अर्थव्यवस्था एक वर्ष से अधिक समय से मंदी के कगार पर है। इस प्रकार, मौद्रिक नीति मापदंडों को निर्धारित करने में सबसे महत्वपूर्ण कारक यह दर्शाते हैं कि अब दरों को कम करने का समय आ गया है। ईसीबी के पास दरों को अधिकतम स्तर पर रखने का कोई कारण नहीं है क्योंकि मुद्रास्फीति पहले ही लक्ष्य के करीब पहुंच चुकी है।

इस सप्ताह इस वर्ष की दूसरी ईसीबी बैठक होगी, तो नियामक इस सप्ताह दरें कम क्यों नहीं करना शुरू कर देता? बात यह है कि ईसीबी भी आयोजनों में जल्दबाजी नहीं करना चाहता। मुद्रास्फीति एक "मज़बूत" संकेतक है; अस्थिर भू-राजनीतिक स्थिति की पृष्ठभूमि में इसमें फिर से तेजी आ सकती है। इसलिए, मौद्रिक समिति पहले यह सुनिश्चित करना चाहती है कि उपभोक्ता कीमतें आवश्यक स्तर पर लौट आएं और फिर नरमी की ओर बढ़ें।

ईसीबी के उपाध्यक्ष लुइस डी गुइंडोस ने इस सप्ताह कहा, "हमें लक्ष्य की ओर मुद्रास्फीति की क्रमिक गति का संकेत देने वाले अधिक डेटा की आवश्यकता है।" ईसीबी के उपाध्यक्ष ने कहा, "एक बार जब हमें विश्वास हो जाएगा कि हेडलाइन और मुख्य मुद्रास्फीति अनिवार्य रूप से 2% पर वापस आ जाएगी, तो हम दरें कम करने के लिए तैयार होंगे।" याद करें कि क्रिस्टीन लेगार्ड ने पहले गर्मियों की शुरुआत के बारे में बात की थी।

और उपरोक्त सभी हमें केवल यह बताते हैं कि ईसीबी से अपेक्षाएं अधिक "निष्पक्ष" होती जा रही हैं, जबकि फेड से अपेक्षाएं अधिक "घृणित" होती जा रही हैं। बुनियादी पृष्ठभूमि में इस तरह के सेटअप को अमेरिकी डॉलर का समर्थन करना चाहिए, न कि इसके विपरीत। यूरो में मौजूदा बढ़ोतरी को हम तार्किक और उचित नहीं कह सकते.

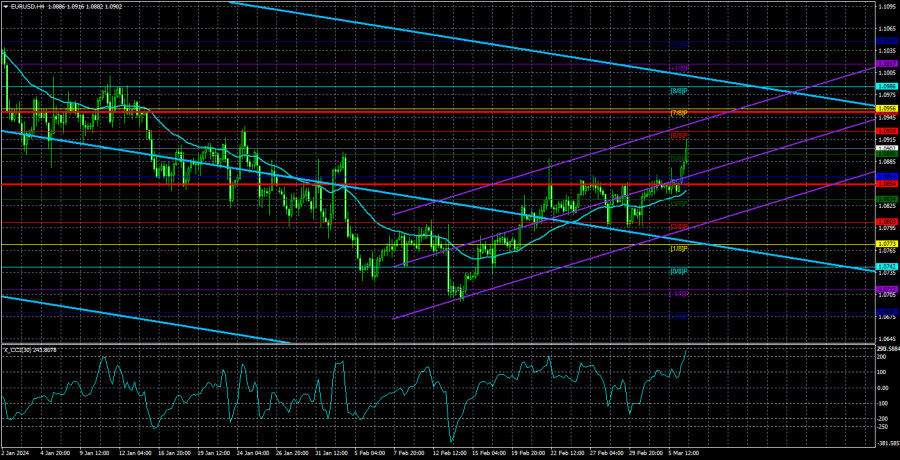

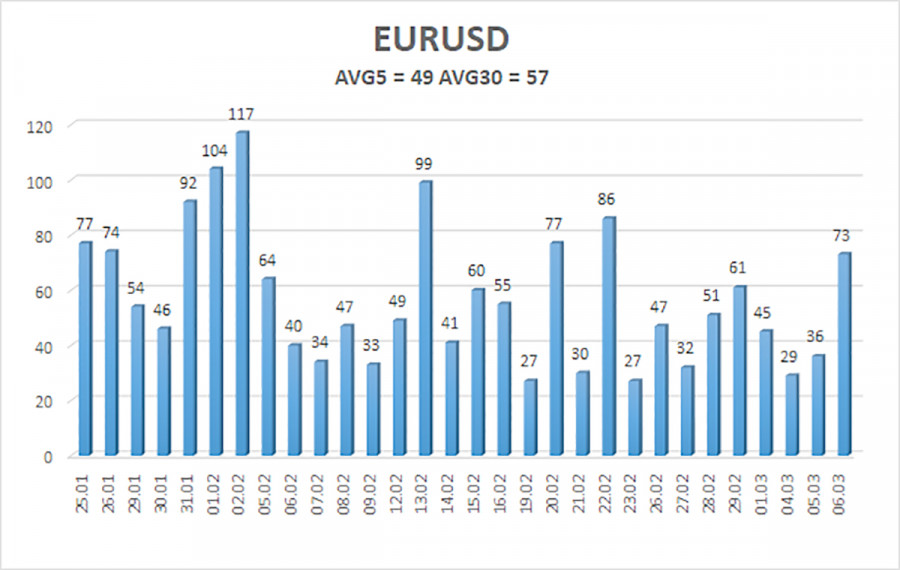

7 मार्च तक पिछले 5 ट्रेडिंग दिनों के लिए EUR/USD करेंसी पेअर की औसत अस्थिरता 49 अंक है और इसे "कम" के रूप में जाना जाता है। इस प्रकार, हम उम्मीद करते हैं कि यह जोड़ी गुरुवार को 1.0854 और 1.0952 के स्तर के बीच चलेगी। सीनियर लीनियर रिग्रेशन चैनल अभी भी नीचे की ओर है, इसलिए डाउनट्रेंड बना हुआ है। सीसीआई संकेतक की ओवरसोल्ड स्थिति के कारण थोड़ा ऊपर की ओर सुधार हुआ है, जो जल्द ही समाप्त हो सकता है क्योंकि संकेतक ओवरबॉट क्षेत्र में प्रवेश करता है।

निकटतम समर्थन स्तर:

S1-1.0895

S2 – 1.0864

S3 – 1.0834

निकटतम प्रतिरोध स्तर:

R1-1.0925

R2-1.0956

R3-1.0986

ट्रेडिंग अनुशंसाएँ:

EUR/USD जोड़ी चलती औसत रेखा से ऊपर बनी हुई है, लेकिन हम कम से कम 1.0681 के लक्ष्य के साथ छोटी स्थिति की ओर देखना जारी रखते हैं। सुधार अभी भी जारी है, और मौजूदा अस्थिरता के साथ, यह कुछ समय तक जारी रह सकता है। निकट भविष्य में जोड़ी जिस भी दिशा में आगे बढ़े, इन गतिविधियों के साथ काम करना बेहद मुश्किल है क्योंकि वे बहुत कमजोर हैं। हमें यूरो में वैश्विक वृद्धि का कोई कारण नहीं दिखता। लंबी स्थिति पर औपचारिक रूप से तब तक विचार किया जा सकता है जब तक कीमत चलती औसत से नीचे समेकित न हो जाए। लक्ष्य 1.0925 और 1.0956 हैं।

दृष्टांतों के लिए स्पष्टीकरण: रैखिक प्रतिगमन चैनल - वर्तमान प्रवृत्ति को निर्धारित करने में मदद करते हैं। यदि दोनों एक ही दिशा में निर्देशित हैं, तो इसका मतलब है कि प्रवृत्ति मजबूत है।

चलती औसत रेखा (सेटिंग्स 20.0, सुचारू) - अल्पकालिक प्रवृत्ति और दिशा निर्धारित करती है जिसमें ट्रेड अब आयोजित किया जाना चाहिए।

मुर्रे स्तर - आंदोलनों और सुधारों के लिए लक्ष्य स्तर।

अस्थिरता स्तर (लाल रेखाएं) - संभावित मूल्य चैनल जिसमें जोड़ी वर्तमान अस्थिरता संकेतकों के आधार पर अगला दिन बिताएगी।

सीसीआई संकेतक - ओवरसोल्ड जोन (-250 से नीचे) या ओवरबॉट जोन (+250 से ऊपर) में इसका प्रवेश इंगित करता है कि विपरीत दिशा की ओर एक प्रवृत्ति उलट आ रही है।