Nah, setelah mabuk berat di antara investor bulls, kini semakin jelas bagi dunia bahwa sinyal dovish dari kebijakan moneter bank sentral AS (dan nilai dolar) tidaklah sepadan. Menanggapi langkah-langkah yang diambil oleh bank sentral, imbal hasil obligasi melonjak. Apa artinya ini bagi pasar?

Apakah strategi Anda tidak berhasil? Karena memang tidak akan berhasil. Apa yang tersirat dari jatuhnya Wall Street?

Trader tampaknya mulai menyadari bahwa mereka berada di tengah-tengah apa yang mungkin merupakan upaya terbesar dalam memperketat kondisi keuangan dalam sejarah Federal Reserve. Hal ini berpotensi menggeser sentimen pasar global. Tetapi realisasi fakta ini juga mengancam perkembangan berbahaya dalam masyarakat dan politik, karena produsen dan rumah tangga mencoba beradaptasi dengan kondisi kehidupan baru.

Namun, setelah satu minggu benchmark pasar dan intervensi bank sentral yang agresif, perpecahan di antara para ekonom menjadi tak terkendali. Dan ini tidak bisa dianggap tidak mengkhawatirkan. Tampaknya pasar telah sepenuhnya menyadari bahwa masa depan terkait dengan kondisi yang lebih ketat untuk memerangi inflasi, dan dengannya peningkatan risiko resesi; tetapi meskipun hal-hal yang serius ini sekarang diterima begitu saja, masih ada perbedaan besar dalam upaya untuk menangani fakta ini. Mari kita lihat apa yang dikatakan angka-angka itu kepada kita.

Obilgasi, gas!

Obligasi merupakan indikator terpenting bagi pasar karena mereka membentuk komponen nilai saham. Dan di sini kita melihat kemajuan, percaya atau tidak!

Sekarang jelas bahwa tren penurunan imbal hasil obligasi Treasury 10-tahun yang telah terbentuk sejak The Fed di bawah kepemimpinan Paul Volcker mengalahkan inflasi telah berakhir. Keluhan The Fed tentang "ketidakmampuan untuk mengatasi ambang inflasi dua persen" menjadi milik sejarah.

Situasi serupa sudah berkembang pada tahun 2007, menjelang krisis perumahan hipotek yang melanda dunia setahun kemudian. Namun dengan krisis kredit yang menyusul, ini berdampak pada minimnya imbal hasil obligasi negara. Namun keadaan tidak seperti itu sekarang: inflasi yang tinggi pada tahun 2022 akan membuat tipuan bersejarah ini sangat sulit untuk terulang.

Ada banyak cara untuk mengukur tren, Anda dapat memilih salah satu metode analisis teknis favorit. Dan dengan metode apa pun yang masuk akal, Anda akan melihat bahwa tren akhirnya telah dipatahkan. Ketua Fed Jerome Powell sudah disebut Paul Volcker yang baru, jadi mungkin (mungkin saja) dia akan dapat meluncurkan gelombang penurunan baru. Tapi ini akan menjadi siklus global baru, bukan dimulainya kembali yang sebelumnya.

Dari semua metode, hal pertama yang harus diwaspadai adalah berbagai garis tren yang dapat menghubungkan tertinggi pengembalian 10 tahun sejak Black Monday pada tahun 1987. Seperti yang Anda lihat, opsi apa pun menunjukkan lonjakan yang mematahkan tren. Dan yang terpenting, setelah serangkaian harga tertinggi yang lebih rendah, siklus saat ini menandai tingkat pengembalian yang jauh lebih tinggi daripada di puncak siklus sebelumnya. Trader tidak bisa lagi mengandalkan strategi yang telah berhasil sejak 1987, yang menjelaskan mengapa Fed menggunakan tindakan keras ketua legendaris.

Hasil pada saat ini sudah jauh di atas rata-rata pergerakan 200 hari, ini berarti bahwa kita tidak menghadapi lonjakan tunggal, tetapi tren jangka panjang. Sejak Volcker, kesenjangan antara hasil dan rata-rata bergerak hanya lebih besar daripada hari ini sejak 1987, pada tahun 1994, ketika The Fed, di bawah Alan Greenspan, mengejutkan pasar dengan serangkaian kenaikan suku bunga eksperimental yang agresif. Namun yang penting saat ini adalah bahwa indikator terpenting dalam keuangan telah membalikkan tren selama 28 tahun terakhir.

Indikator kuat lainnya untuk pasar adalah kerugian yang disebabkan oleh aksi jual saat ini. Posisi mapan di pasar berarti bahwa kenaikan imbal hasil Treasury dari level yang lebih rendah dapat memberikan pukulan yang lebih besar pada harga, dan ini menunjukkan puncaknya tahun ini.

Sehingga, Bespoke Investment Group telah menyusun bagan kerugian terbesar dalam satu tahun kalender yang diderita pemegang obligasi 10 tahun sejak 1961. Dan bagi Anda, pasti, itu tidak akan menjadi penemuan kerugian pemegang obligasi tahun ini. sudah melebihi kerugian pemegang obligasi pada tahun 1987 sebesar 4 poin, memberikan kerugian terbesar di semua tahun yang dapat dihitung.

Dengan 2022 belum lampau tiga perempat berakhir, ini sudah menjadi tahun terburuk bagi investor obligasi dalam enam puluh tahun.

Menghadapi berita ini, pendapat Albert Edwards yang merupakan kepala strategi investasi bank internasional Societe Generale, "beruang" yang terkenal, menarik. Dia tentu memiliki pandangan negatif terhadap saham untuk waktu yang lama, tetapi pada saat yang sama dia menyukai obligasi. Pendapatnya, berdasarkan pengalamannya di Jepang pada 1990-an, adalah bahwa AS dan negara-negara maju lainnya sedang menghadapi "Zaman Es" di mana hasil tetap rendah secara konsisten.

Apakah Anda tahu bahwa ada sekelompok besar ekonom yang meramalkan akhir era high returns. Never say never. Tema stagnasi kuno yang telah membuat narasi ice age tetap hidup begitu lama mendapat pukulan mematikan ketika para politisi mulai membuang kerangka fiskal yang ketat. Hingga saat ini, ideologi ekonomi mencegah mereka meninggalkan penghematan fiskal. Ini telah memaksa bank sentral untuk mengisi kekosongan ekonomi dengan kebijakan moneter yang terlalu ekspansif. Hari-hari itu telah berakhir dan aktivitas fiskal yang agresif berkuasa, yang paling menonjol saat ini di Inggris.

Secara signifikan, Edwards sekarang adalah orang pertama yang mengumumkan bahwa Zaman Es Hasil Obligasi telah berakhir. Dia yakin imbal hasil obligasi akan terus meningkat. Omong-omong, ini tidak berarti bahwa dia sekarang mengevaluasi saham secara positif, tidak sama sekali. Pasar saham, menurutnya, sedang menghadapi masa-masa sulit.

Edwards percaya bahwa kebijakan baru The Fed dan bank sentral lainnya akan mengarah pada pertumbuhan yang lebih tinggi, inflasi yang lebih tinggi, dan suku bunga yang lebih tinggi di seluruh kurva. Pesta dolar murah untuk investor sudah berakhir. The Great Melt tidak hanya akan mencairkan es di Zaman Es, tetapi investor kembali juga.

Hasil terbalik – obligasi berperilaku tidak normal

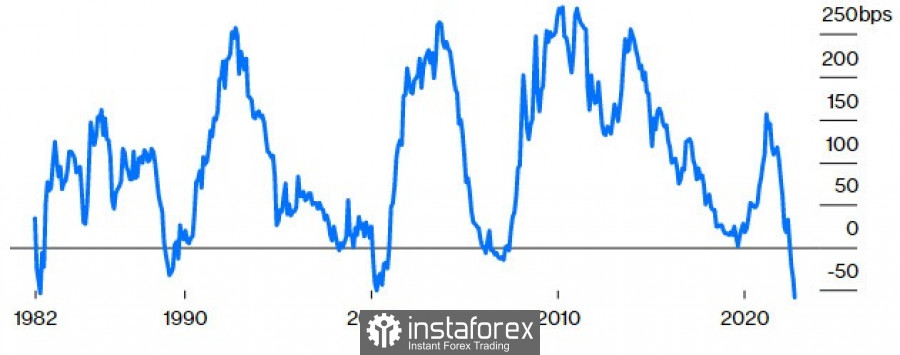

Alasan lain untuk berpikir bahwa semuanya akan menjadi kacau adalah bahwa kita sekarang memiliki tingkat inversi kurva imbal hasil yang ekstrem: imbal hasil sepuluh tahun saat ini lebih rendah dari imbal hasil dua tahun, meskipun secara default lebih tinggi - karena ketidakpastian tambahan terkait dengan investasi jauh di masa depan.

Ketika kurva terbalik, biasanya akan dilihat sebagai indikator resesi. Ini juga merupakan tanda bahwa pasar percaya bahwa Fed akan berlebihan dengan menaikkan suku bunga secara signifikan dalam jangka pendek untuk memperlambat pertumbuhan dalam jangka panjang.

Sangat penting apabila kurva imbal hasil sekarang telah berbalik lebih dari 50 basis poin untuk pertama kalinya dalam lebih dari 40 tahun, melebihi nilai pada tahun 1982, 1998 dan 2000 (bukan kebetulan bahwa Volcker terpaksa menaikkan suku bunga untuk memerangi inflasi. ). Seperti yang Anda lihat dari grafik, kurva menjadi sedikit lebih curam sejak saat itu, jadi ide utama pasar sudah jelas.

Mengapa pasar obligasi begitu khawatir?

Tentu saja karena fakta bahwa ini merupakan pengetatan tercepat yang dilakukan Fed terkait jumlah basis poin yang ditambahkan sejak Volcker pada musim panas 1980 (sehingga Anda dapat berasumsi bahwa situasi saat ini jauh lebih keras daripada di masa Volcker). Hanya ada dua kasus kenaikan suku bunga yang lebih agresif dari The Fed – pada bulan Desember 1972 dan Februari 1999. Namun, profitabilitas dari dua periode ini tidak terlalu terbalik seperti sekarang.

Sehingga, dari sudut pandang empat dekade terakhir, kali ini semuanya benar-benar berbeda. Hal ini tidak jauh berbeda dari apa yang terjadi di ekonomi AS sebelumnya, tetapi aturan yang sekarang telah dipelajari oleh sebagian besar trader yang bekerja di pasar untuk hidup masih belum berlaku.

Seberapa buruk itu sebenarnya?

Ada banyak pendapat terkait seberapa jauh Fed harus menaikkan suku mulai sekarang, tetapi pertanyaan kritisnya adalah bagaimana mencapai tingkat di mana suku bunga menjadi sangat membatasi untuk akhirnya menundukkan banteng yang keras kepala.

Teori umum adalah bahwa dana federal harus meningkat melebihi tingkat inflasi. Jika demikian, maka "kita mengerti": semua omong kosong dengan mengatasi sentimen bullish ini terus berlanjut. Dengan tingkat dana federal dan hasil 10-tahun masih jauh di bawah tingkat inflasi, tingkat riil masih negatif. Dengan kata lain, kenaikan-peningkatan yang Anda amati selama kurang lebih satu tahun ini - semuanya masih belum membawa hasil nyata berupa mengatasi ambang inflasi.

Secara historis, tidak satu pun dari suku bunga utama ini yang serendah ini dibandingkan dengan inflasi harga konsumen umum sejak era Burns pada pertengahan 1970-an. Dan itu mengatakan sesuatu.

Secara alami, situasi seperti itu tidak bisa tidak menyebabkan diskusi panas tentang topik "jadi berapa lama lagi?". Sayangnya, pendapat cukup beragam - bahkan di antara pejabat Fed.

Mereka digaungkan oleh Komite Kebijakan Moneter Bank of England, yang pada hari Kamis dibagi menjadi tiga pendapat tentang berapa tingkat seharusnya sekarang; satu anggota memilih kenaikan 25 basis poin, tiga memilih 75 basis poin, dan lima - minimum yang disyaratkan oleh mayoritas - memilih 50 basis poin. Akibatnya, imbal hasil sekuritas naik, tetapi pound masih berhasil jatuh ke level terendah 37 tahun lainnya terhadap dolar. Ini mengkhawatirkan para analis.

Tentu saja, jangan lupa bahwa Inggris memiliki masalah khusus dengan konflik kebijakan fiskal dan moneter karena fakta bahwa pemerintahan baru telah mulai bekerja. Sekarang BoE terpaksa memperketat tindakan meskipun kondisi ekonomi suram karena pemerintah baru, yang dipimpin oleh Liz Truss, mengatakan akan memulai pengeluaran fiskal, dengan fokus pada pemotongan pajak dan pemberian bantuan untuk mengurangi dampak krisis energi. Akankah mereka hidup berdampingan atau akankah otoritas keuangan Inggris saling membatalkan, menciptakan keruntuhan? Hanya waktu yang akan memberitahu. Paling tidak, Truss telah membuktikan dirinya sebagai politisi yang sangat fleksibel, mampu menyesuaikan diri dengan agenda saat ini, tetapi ini pada akhirnya dapat merugikan dirinya.

Jepang menderita variasi dari dinamika ini

Bank of Japan dan Kementerian Keuangan memang sudah sering berselisih. Menyusul kenaikan suku bunga Fed yang diharapkan, BOJ menegaskan bahwa mereka tidak melakukan apa pun untuk mengubah kebijakan moneter, karena tetap menjadi yang paling longgar di dunia. Hal ini mendorong kementerian untuk campur tangan untuk pertama kalinya dalam 24 tahun untuk mendukung yen, membawa mata uang kembali ke level yang dimulai minggu lalu. Namun, pada akhirnya, Jepang dapat mengambil manfaat dari kebijakan semacam itu jika tidak meningkatkan dirinya sendiri.

Swiss National Bank bertemu dan menyetujui kenaikan 50 basis poin, yang berarti meninggalkan jajaran negara dengan suku bunga dasar negatif. Ini adalah sebuah peristiwa, karena Swiss adalah surga inflasi rendah di pusat Eropa, dan mata uangnya terus dianggap, seperti yen, sebagai tempat berlindung yang aman. Namun berkat intervensi dalam yen dan lingkungan di mana bank sentral lain telah bertindak lebih agresif, yen telah meningkat, sementara franc yang tidak didukung telah jatuh. Dan jika Anda memikirkan hal yang sama dengan yang saya pikirkan saat ini, maka Anda juga khawatir bahwa apa yang terjadi adalah kebalikan dari apa yang seharusnya terjadi ketika yen didukung oleh bank sentral dan franc didukung oleh bank sentral. kenaikan tarif yang penting secara historis.

Arahnya jelas, tetapi perbedaan antara bank sentral masih besar dan dapat menyebabkan reaksi pasar yang besar. Ini adalah lingkungan yang berbahaya untuk segala jenis spekulasi asumsi. Dan ini jelas bukan lingkungan di mana analisis teknis bekerja dengan baik pada kerangka waktu yang besar.

Pinjaman dan margin merupakan beban berat

Dolar yang lebih kuat (terkuat dalam 20 tahun) biasanya berarti kondisi yang lebih ketat pada kredit AS. Lebih sulit bagi eksportir untuk menjual, lebih sulit bagi produsen untuk berproduksi, lebih sulit bagi pedagang untuk berdagang.

Namun hingga saat ini, pasar kredit diam di pojokan. Spread hasil tinggi - risiko tambahan yang dirasakan pada pinjaman yang lebih lemah - telah meningkat, tetapi tidak banyak, mengingat kekuatan dolar. Pertama-tama, kita harus berterima kasih kepada bank untuk ini, yang telah mengumpulkan cukup uang dari pinjaman berbunga rendah dari pemerintah selama dua tahun terakhir.

Tapi apa jadinya jika dan ketika persediaan dolar dari masa lalu akhirnya habis? Suku bunga pinjaman akan meroket, mengecilkan hati para pedagang dan memaksa produsen sektor riil untuk menabung, menabung, menabung lagi... dan menaikkan harga. Oh ya, inflasi riil masih ada di depan, teman-teman!

Situasinya bahkan lebih rumit di pasar negara berkembang (yang, omong-omong, meskipun bertentangan dengan tradisi, cryptocurrency sudah dapat dikaitkan).

Mata uang negara berkembang telah berada di bawah tekanan untuk beberapa waktu, dan bank sentral dalam banyak kasus telah meningkat jauh lebih awal dari Fed. Dolar yang lebih kuat jelas buruk untuk kredit berdenominasi dolar di pasar negara berkembang, karena secara langsung membuatnya lebih mahal untuk dibayar kembali. Dolar yang lebih kuat umumnya berarti spread kredit yang lebih tinggi di pasar negara berkembang. Namun, utang pasar negara berkembang nyaris tidak menurun ketika dolar naik. Saat ini, hubungan antara dolar dan spread pasar berkembang sangat mirip dengan pola spread hasil tinggi AS.

Ini adalah risiko yang sangat ingin diambil oleh banyak orang. Negara-negara pasar berkembang telah bekerja untuk menciptakan pasar domestik untuk mata uang lokal dan mengurangi ketergantungan mereka pada utang dolar selama dekade terakhir, tetapi ketakutan akan kemungkinan krisis kredit di negara-negara berkembang tetap nyata.

Pendapatan perusahaan terlalu dibesar-besarkan

Pasar saham AS masih di atas posisi terendah Juni. Tetapi apakah situasi akan berlanjut setelah rilis data pendapatan untuk kuartal ketiga, ketika perusahaan akan melaporkan profitabilitas mereka dan menawarkan perkiraan — atau kekurangannya? Perkiraan untuk kuartal ketiga direvisi turun, seperti biasanya, tetapi tetap cukup tinggi, mungkin berdasarkan pinjaman dengan suku bunga rendah. Jadi manajer masih mengharapkan keuntungan perusahaan S&P 500 tumbuh tahun depan, sementara ekonom independen sudah membunyikan alarm: perkiraan perusahaan terlalu optimis.Secara keseluruhan, sejauh ini, laba per saham S&P 500 dapat diharapkan menjadi $226,50, yaitu 0,7% di bawah puncak, sementara laba per saham S&P 500 akan lebih menderita tahun depan, turun lebih dari 3% dibandingkan dengan puncaknya di pertengahan tahun. musim panas.

Perusahaan besar termasuk Ford Motor, FedEx, General Electric, serta perusahaan kimia, perusahaan barang konsumen baru-baru ini mengeluarkan peringatan keuntungan. Bagian terburuk dari proses ini adalah bahwa perkiraan mereka didasarkan pada grafik yang mulus, tanpa memperhitungkan reaksi pasar yang tajam. Sekarang investor yang kompeten bertanya-tanya apakah berita buruk telah diperhitungkan dalam harga. Banyak analis percaya bahwa reaksi pasar terhadap laporan laba rugi awal menunjukkan bahwa perlambatan kegiatan ekonomi jauh dari memperhitungkan harga, yang berarti bahwa perkiraan akan turun sampai kita melihat bagian bawah indikator ekonomi utama. Kami belum sampai di sana.

Pencegah lain adalah dampak dari UU Pengurangan Inflasi, yang diadopsi bulan lalu. Analis JPMorgan Chase sudah memperkirakan bahwa pada tahun 2023 undang-undang tersebut akan berkurang dari $ 4 menjadi $ 5 per saham, sebagian besar karena pajak minimum 15% untuk perusahaan dengan laba buku lebih dari $ 1 miliar per tahun dan pajak cukai satu persen untuk pembelian kembali saham .

Kini setelah arah The Fed yang hawkish diterima pasar, perhatian sektor saham akan beralih ke profit. Akibatnya, S&P 500 telah ditutup pada level terendah sejak Juni, dan banyak analis percaya itu akan menguji posisi terendah Juni. Dan bahkan setelah itu, perkiraan untuk pengembalian saham harus direvisi ke bawah.

Sentimen pendapatan telah sangat menderita: tingkat revisi ke atas dari estimasi pendapatan per saham selama musim panas mendekati posisi terendah dari krisis sebelumnya (sekitar 30%). Biasanya, selama periode stres yang parah di pasar saham, posisi terendah utama S&P 500 dan Russell 2000 ditetapkan 3-6 bulan sebelum perkiraan EPS menjadi positif lagi. Perlu juga dicatat bahwa tingkat revisi ke atas mulai pulih dan kembali mendekati 50% pada awal September. Kemudian kami memperingatkan bahwa ini adalah lonjakan jangka pendek, dan kami benar.

Resesi pendapatan yang begitu dikhawatirkan tidak mempengaruhi hasil kuartal kedua, yang berkontribusi pada reli musim panas pasar saham. Akankah perusahaan Amerika dapat mengulangi trik ini di kuartal ketiga? Pendapat saya adalah bahwa di tengah mobilisasi di Rusia, kemungkinannya adalah nol.