বুধবার সারা দিন ধরে EUR/USD পেয়ারের মূল্যের শক্তিশালী ঊর্ধ্বমুখী মুভমেন্ট পরিলক্ষিত হয়েছে। যদিও দিনের প্রথমার্ধে এই পেয়ারের মূল্যের মুভমেন্ট অত্যন্ত দুর্বল ছিল, ট্রেডাররা মার্কেটের বাইরে চলে গিয়েছিল এবং মার্কিন মুদ্রাস্ফীতির প্রতিবেদন প্রকাশিত হওয়ার ঠিক আগে অবিলম্বে মার্কিন ডলার থেকে পরিত্রাণ পেতে মার্কেটে ছুটে এসেছিল। মনে রাখবেন যে এই পর্যালোচনায় ফেডারেল রিজার্ভ সভার ফলাফল এবং ফেডের চেয়ারম্যান জেরোম পাওয়েলের বক্তৃতা নিয়ে আলোচনা করা হবে না। যেমনটি আমরা আগেও অনেকবার উল্লেখ করেছি, মার্কেটের ট্রেডারদের উত্তেজনা কমে গেলে, একদিন পরেও এমন একটি গুরুত্বপূর্ণ ইভেন্ট বিশ্লেষণ করা ভাল হবে।

মুদ্রাস্ফীতি প্রতিবেদনে ফিরে আসা যাক। হেডলাইন কনজিউমার প্রাইস ইনডেক্স মে মাসে 3.4% থেকে বার্ষিক ভিত্তিতে 3.3% এ নেমে এসেছে, যা মাত্র 0.1% হ্রাস পেয়েছে। মূল মুদ্রাস্ফীতি 3.6% থেকে 3.4% এ নেমে এসেছে। তাহলে কি পরিবর্তন হল? মূলত, কিছুই না। মূল মুদ্রাস্ফীতি এখনও লক্ষ্য মাত্রা থেকে অনেক দূরে রয়েছে, এবং ফেড আর্থিক নীতিমালার নমনীয়করণ শুরু করতে পারছে না। আসুন এই প্রতিবেদনের আরও গভীরে ডুব দেওয়া যাক। ঠিক এক বছর আগে, 2023 সালের জুনে মার্কিন সিপিআই 3%-এ নেমে এসেছিল। এটা বলা যেতে পারে যে গত 12 মাসে, শুধুমাত্র মুদ্রাস্ফীতি কমতেই ব্যর্থ হয়নি, বরং এটি আসলে ত্বরান্বিত হয়েছে। এটি ইতোমধ্যে ফেডের সুদের হার কমানোর বিপরীতে কাজ করছে। উপরন্তু, চলুন বিগত বছরে মুদ্রাস্ফীতির পরিবর্তনের দিকে তাকাই। 3% থেকে, এটি বেড়ে 3.7% হয়েছে, তারপরে 3.1% হয়েছে, তারপর 3.5% হয়েছে এবং এখন এটি 3.3%-এ নেমে এসেছে। আমরা দেখতে পাচ্ছি, এটি প্রায় সব সময় 3.0% এবং 3.5% এর মধ্যে ওঠানামা করছে।

এইভাবে, মে মাসে 3.3%-এ পতনের ব্যাপারে কোনো উল্লেখযোগ্য সিদ্ধান্তে পৌঁছানো উচিত নয়। বার্ষিক ভিত্তিতে 0.1% এর পরিবর্তন শুধুমাত্র সাধারণ গোলমাল হিসেবে বিবেচনা করা যায়, এটি কোন নির্দিষ্ট প্রবণতা নয়। তা সত্ত্বেও, মার্কেটের ট্রেডাররা এই প্রতিবেদনের প্রতি প্রতিক্রিয়া দেখিয়েছে যেন মুদ্রাস্ফীতি 3% বা তারও নিচে নেমে গেছে। আমরা একমত যে মার্কিন CPI-এর আরও উল্লেখযোগ্য হ্রাস মার্কিন ডলারের দরপতনের কারণ হতে পারে, কিন্তু আমরা বিশ্বাস করি না যে এটি সামগ্রিক প্রবণতাকে প্রভাবিত করবে, যা সম্ভবত কয়েকদিন আগে নিম্নগামীতে স্থানান্তরিত হয়েছিল। অতএব, আমরা আশা করি যে ইউরোর দরপতন আবার শুরু হবে এবং প্রায় যেকোনো পরিস্থিতিতে ডলার শক্তিশালী হবে।

অবশ্যই, আমরা মার্কেটে কিভাবে ট্রেড করা উচিত তা নির্দেশ করতে পারি না। বর্তমানে সঠিকভাবে ট্রেডিং কার্যক্রমের ভবিষ্যদ্বাণী করা অসম্ভব। সম্ভাবনা রয়েছে যে এই পেয়ারের মূল্যের ঊর্ধ্বমুখী প্রবণতা আবার শুরু হতে পারে যা গত দুই মাস ধরে 4-ঘন্টার টাইমফ্রেমে তৈরি হচ্ছে। যাইহোক, সেক্ষেত্রে, গত কয়েক সপ্তাহের পরিস্থিতি পর্যবেক্ষণ করে বলা যায় আমাদের একই উপসংহারে আসতে হবে—মার্কেটের ট্রেডাররা অযৌক্তিক কারণে ইউরো কিনছে। গত সপ্তাহে ইউরোপীয় সেন্ট্রাল ব্যাংক মূল সুদের হার কমানোর সিদ্ধান্ত নিয়েছে, আর্থিক নমনীয়করণ চক্রের সূচনা করেছে। এদিকে, এমনকি মে মাসে মুদ্রাস্ফীতি হ্রাসের পেলেও, ফেডের নিকট ভবিষ্যতে সুদের হার কমানো শুরু করার সুযোগ নেই। যদি এই ধরনের মৌলিক অবস্থার অধীনে ইউরোর মূল্যের ঊর্ধ্বমুখী প্রবণতা পুনরায় শুরু হয়, তাহলে এই পেয়ারের মূল্যের মুভমেন্টের "যৌক্তিকতা" বলে কিছু থাকবে না। যাইহোক, মার্কেট শেষ পর্যন্ত স্থির হওয়ার পরে এবং ফেডের বৈঠকের ফলাফলের এবং পাওয়েলের বক্তৃতার প্রতি যথাযথ প্রতিক্রিয়ার পরে যেকোন সিদ্ধান্তে আসা উচিত।

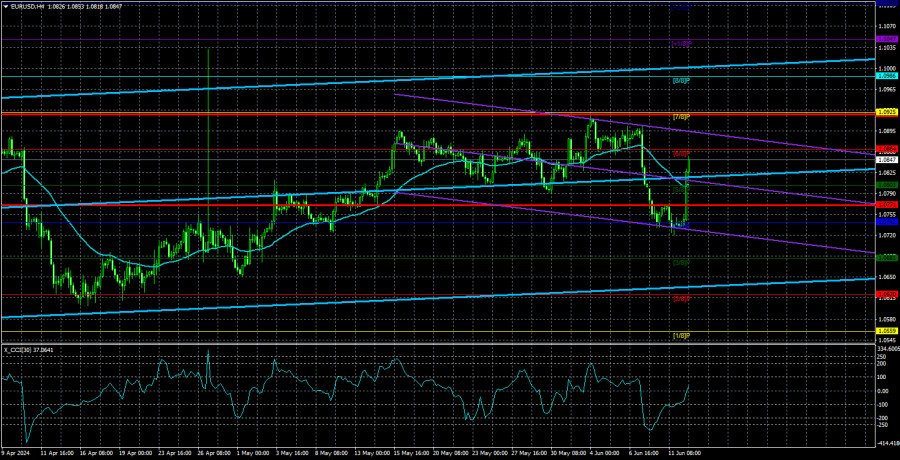

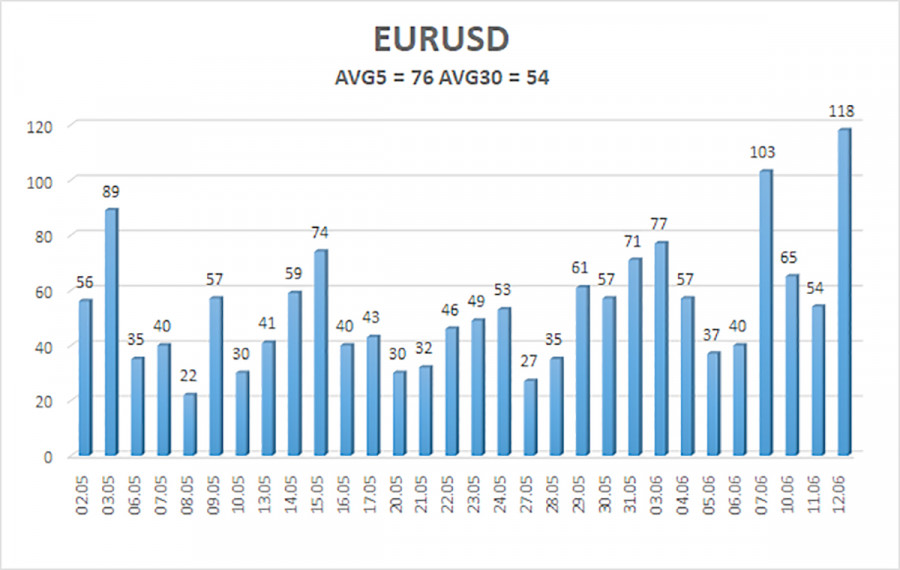

13 জুন পর্যন্ত বিগত পাঁচ দিনের ট্রেডিংয়ে EUR/USD পেয়ারের মূল্যের গড় অস্থিরতা হল 76 পিপস, যা একটি গড় মান হিসাবে বিবেচিত হয়। আমরা আশা করি যে বৃহস্পতিবার এই পেয়ারের মূল্য 1.0771 এবং 1.0923 লেভেলের মধ্যে মুভমেন্ট প্রদর্শন করবে। হায়ার লিনিয়ার রিগ্রেশন চ্যানেল উপরের দিকে যাচ্ছে, কিন্তু বিশ্বব্যাপী এই পেয়ারের মূল্যের নিম্নমুখী প্রবণতা অব্যাহত রয়েছে। CCI সূচকটি ওভারসোল্ড জোন প্রবেশ করেছে, কিন্তু এখন আমরা আশা করছি না যে এই পেয়ারের মূল্যের ঊর্ধ্বমুখী প্রবণতা আবার শুরু হবে।

নিকটতম সাপোর্ট লেভেল:

S1 - 1.0803

S2 - 1.0742

S3 - 1.0681

নিকটতম রেজিস্ট্যান্স লেভেল:

R1 - 1.0864

R2 - 1.0925

R3 - 1.0986

ট্রেডিংয়ের পরামর্শ:

EUR/USD পেয়ারের মূল্যের বিশ্বব্যাপী নিম্নমুখী প্রবণতা বজায় রয়েছে, কিন্তু 4-ঘন্টার টাইমফ্রেমে, এই পেয়ারের মূল্য আবারও মুভিং এভারেজের উপরে কনসলিডেট হয়েছে। এইভাবে, এখন আনুষ্ঠানিকভাবে লং পজিশন প্রাসঙ্গিক হয়ে উঠেছে, তবে আমরা এখনও এই পেয়ার কেনার বিষয়ে সন্দিহান। দুর্ভাগ্যবশত, গতকাল মার্কেটের ট্রেডাররা এমনভাবে মূল্যস্ফীতির প্রতিবেদনের প্রতি প্রতিক্রিয়া দেখিয়েছে যেন ফেড সুদের হার 0.5% কমিয়েছে। মুভিং এভারেজ লাইনের নিচে মূল্য স্থির হওয়ার পরে শর্ট পজিশনে ফিরে আসা সম্ভব হবে।

চিত্রের ব্যাখা:

- লিনিয়ার রিগ্রেশন চ্যানেল - বর্তমান প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে পরিচালিত হয়, তাহলে এর অর্থ হল বর্তমানে প্রবণতা শক্তিশালী।

- মুভিং এভারেজ লাইন (সেটিংস 20.0, স্মুথেদ) – স্বল্পমেয়াদী প্রবণতা এবং বর্তমানে কোন দিকে ট্রেডিং করা উচিত তা নির্ধারণ করে।

- মারে লেভেল - মুভমেন্ট এবং কারেকশনের লক্ষ্য মাত্রা।

- অস্থিরতার মাত্রা (লাল লাইন) - সম্ভাব্য প্রাইস চ্যানেল যেখানে এই পেয়ারের মূল্য পরের দিন অবস্থান করবে, যা বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে নির্ধারণ করা হয়।

- সিসিআই সূচক – এই সূচকের ওভারসোল্ড জোনে (-250-এর নীচে) বা ওভারবট জোনে (+250-এর উপরে) প্রবেশের মানে হল যে চলমান প্রবণতা বিপরীতমুখী হতে যাচ্ছে।