প্রযুক্তিগত দৃষ্টিকোণ থেকে, মূল্যের ঊর্ধ্বমুখী সংশোধন প্রত্যাশিত ছিল কারণ এই পেয়ারের মুল্য গত মাস জুড়ে হ্রাস পেয়েছে। অতএব, উল্লেখযোগ্য মৌলিক সমর্থন ছাড়াই মূল্যের সংশোধনমূলক উত্থানই যুক্তিসঙ্গত। যাইহোক, দুটি গুরুত্বপূর্ণ ইভেন্টের কথা মনে রাখা উচিত। প্রথমত, এই সপ্তাহে ফেডারেল রিজার্ভ (ফেড) এবং ইউরোপীয় সেন্ট্রাল ব্যাংকের (ইসিবি) বৈঠকের ফলাফল এবং মার্কিন মুদ্রাস্ফীতি প্রতিবেদন প্রকাশ করা হবে। অতএব, শক্তিশালী এবং অপ্রত্যাশিত মুভমেন্ট দেখা যেতে পারে। দ্বিতীয়ত, ইউরো এবং পাউন্ডের মূল্য ভিন্ন দিকে যাচ্ছে এবং কোনটি "জঙ্গলে পথ হারিয়েছে" তা স্পষ্ট নয়।

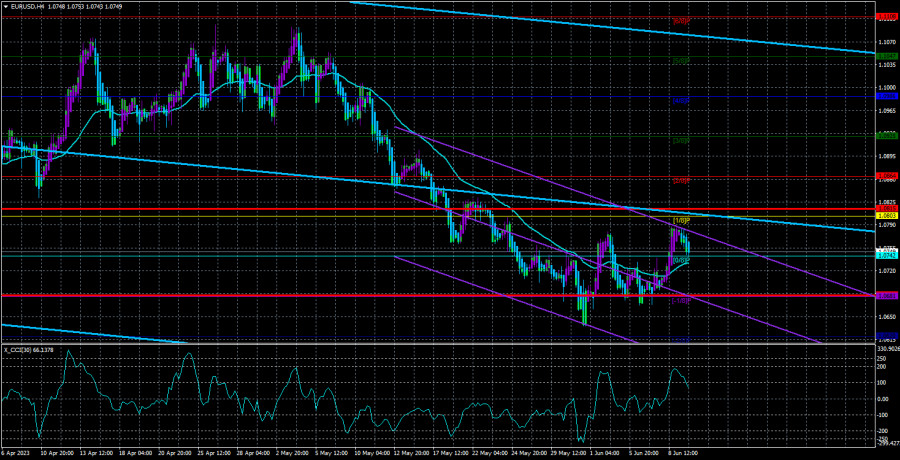

এটি ইউরোপীয় মুদ্রা হওয়ার সম্ভাবনা কম, কারণ এর সাম্প্রতিক মুভমেন্ট যৌক্তিকভাবে উপযুক্ত। ইউরো যথেষ্ট সময়ের জন্য অতিরিক্ত কেনা হয়েছে এবং উল্লেখযোগ্য কারণ ছাড়াই এটির মূল্য বেড়েছে। CCI সূচকের ওভারসোল্ড পরিস্থিতি বেশিরভাগই শেষ হয়ে গেছে, যা ইঙ্গিত করে যে এই পেয়ারের মূল্যের নিম্নমুখী প্রবণতা পুনরায় শুরু হতে কোনো কিছুই বাধা দিচ্ছে না। গত দেড় মাসে এই পেয়ারের সামগ্রিক দরপতন ডলার এবং ইউরোর মধ্যে ভারসাম্য ফিরিয়ে আনার জন্য অপর্যাপ্ত। 24-ঘন্টা টাইমফ্রেমের দিকে তাকালে, এটি স্পষ্ট হয়ে ওঠে যে এই পেয়ারের মূল্যের সংশোধন চলমান থাকা উচিত। COT রিপোর্টে কয়েক মাস ধরে ঊর্ধ্বমুখী প্রবণতা শেষ হওয়ার বিষয়ে সতর্ক করা হয়েছে এবং ইউরোজোন মুদ্রার আরও মূল্যায়নের কোনো ভিত্তি নেই। এইভাবে, সমস্ত সংকেত এই ইঙ্গিত দেয় যে এই পেয়ারের দক্ষিণমুখী মুভমেন্ট পুনরায় শুরু হওয়া উচিত।

নিঃসন্দেহে, এ সপ্তাহে কিছু উল্লেখযোগ্য ঘটনা ঘটবে যা অপ্রত্যাশিত প্রতিক্রিয়া সৃষ্টি করতে পারে। তদুপরি, ইসিবির বিপরীতে, আমরা এখনও নির্ধারণ করছি ফেডারেল রিজার্ভ কী সিদ্ধান্ত নেবে। অতএব, সপ্তাহের শেষে, এই পেয়ারের মূল্য যে কোনও জায়গায় যেতে পারে। যাইহোক, সামগ্রিকভাবে, এই পেয়ারের কোট হ্রাস অব্যাহত থাকা উচিত।

একমাত্র সম্ভাব্য "বিস্ময়" লাগার্ডের কাছ থেকে আসতে পারে।

ইউরোপীয় ইউনিয়নে, সত্যিই কিছু গুরুত্বপূর্ণ ঘটনা আছে। উল্লেখযোগ্য ঘটনাবলীর মধ্যে রয়েছে বুধবারে শিল্প উৎপাদন প্রতিবেদন, বৃহস্পতিবার ইসিবি সভা এবং শুক্রবার চূড়ান্ত মূল্যস্ফীতি প্রতিবেদন। যাইহোক, বাজারের ট্রেডারদের প্রতিক্রিয়া শুরু করার জন্য শিল্প উৎপাদনের একটি শক্তিশালী প্রতিবেদনের প্রয়োজন, এবং মুদ্রাস্ফীতি প্রতিবেদনটি দ্বিতীয় পূর্বাভাস, যা সাধারণত প্রথমটির থেকে উল্লেখযোগ্যভাবে আলাদা হয় না তাই এটি থেকে প্রতিক্রিয়া সৃষ্টি হওয়ার সম্ভাবনা কম। তাই, ট্রেডারদের মূল্য আগ্রহ ইসিবি বৈঠকের দিকে থাকবে।

ইসিবির কাছ থেকে অপ্রত্যাশিত কিছু আশা করার দরকার নেই। গত দুই সপ্তাহ ধরে, মুদ্রা কমিটির সকল সদস্য বক্তব্য দিয়েছেন, সর্বসম্মতিক্রমে বলেছেন যে সুদের হার বাড়ানো উচিত। এইভাবে, বাজারের ট্রেডারদের মনে কোন সন্দেহ নেই যে ইউরোপীয় নিয়ন্ত্রক সংস্থা জুন মাসে সুদের হার আরও 0.25% বাড়াবে এবং এই বৃদ্ধির উপর ভিত্তি করে এই পেয়ারের মূল্য কোন দিকে যেতে পারে তা অনেক আগেই নির্ধারণ করা হয়েছে। পরবর্তী সুদের হার বৃদ্ধির ক্ষেত্রেও একই কথা প্রযোজ্য, যা চূড়ান্ত হতে পারে। ইসিবির সুদের হার শুধুমাত্র 4.25% পর্যন্ত বাড়তে পারে, যখন ব্যাংক অফ ইংল্যান্ড এবং ফেডারেল রিজার্ভের সুদের হার ইতোমধ্যে অনেক বেশি। সাম্প্রতিক মাসগুলোতে ইউরোর মূল্যের দুর্বলতার কারণ হতে পারে এটি।

যাইহোক, এই অনুমানটি শুধুমাত্র আংশিকভাবে সঠিক, কারণ সর্বোচ্চ সুদের হার থাকা সত্ত্বেও মার্কিন ডলারের দর 9-10 মাস ধরে হ্রাস পেয়েছে। সুতরাং, ইসিবির সভার ফলাফল ট্রেডারদের মনোভাবকে ব্যাপকভাবে প্রভাবিত করবে না। ক্রিস্টিন লাগার্ড পরে প্রেস কনফারেন্সে কথা বলবেন এবং তিনি নির্দেশ দিতে পারেন যে কতদিন তাদের কঠোর অবস্থান অব্যাহত থাকবে। যাইহোক, এটি লক্ষ করা উচিত যে কিছু ইইউ দেশে মুদ্রাস্ফীতি ইতিমধ্যে উল্লেখযোগ্যভাবে হ্রাস পেয়েছে, যা ইঙ্গিত দিচ্ছে যে তাদের দেশে আর্থিক নীতিমালায় কঠোরতা আরোপ বন্ধ করা উচিত। ইসিবিকে জোটভুক্ত 27টি দেশের স্বার্থ বিবেচনা করতে হবে, তাই এর সুদের হার একই থাকতে পারে। 2007-2008 সালে, ইসিবি-এর সর্বোচ্চ হার ছিল 4.25%, ফেডারেল রিজার্ভের সুদের হার 5% ছাড়িয়েছিল, এবং ব্যাংক অব ইংল্যান্ডের সুদের হার প্রায় 6%-এ পৌঁছেছে। 2023 সালে অনুরূপ পরিস্থিতি ঘটতে পারে। অতএব, ইউরোপীয় মুদ্রার আরও মূল্য বৃদ্ধির আশা করা সহজ নয়।

24-ঘণ্টার টাইমফ্রেমে, এই পেয়ারের মূল্যকে অবশ্যই সেনকাউ স্প্যান বি লাইনের নিচে (ইচিমোকু ক্লাউডের নীচে) থাকতে হবে। এই শর্ত পূরণ হলে, নিম্নগামী মুভমেন্ট প্রায় নিশ্চিতভাবে পুনরায় শুরু হবে।

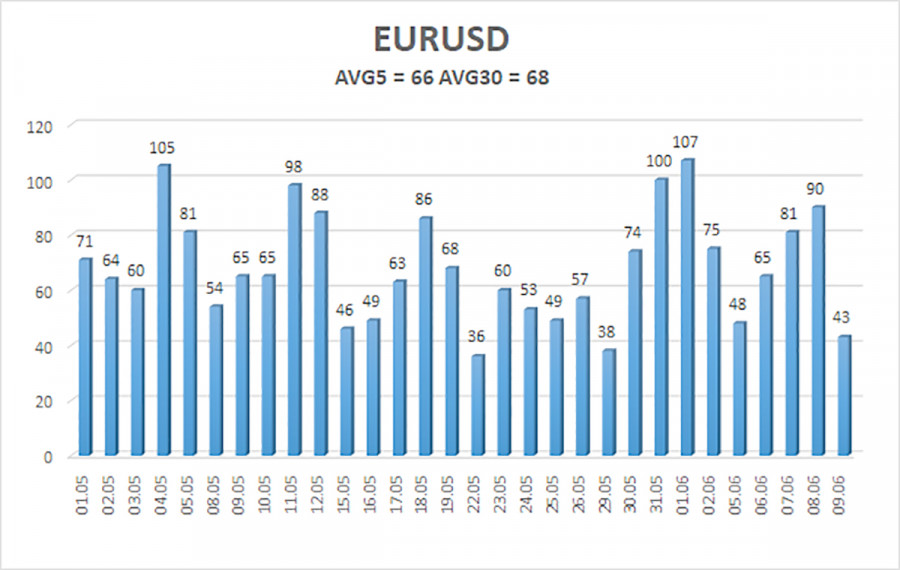

12 জুন পর্যন্ত, গত পাঁচ দিনের ট্রেডিংয়ে EUR/USD কারেন্সি পেয়ারের গড় অস্থিরতা ছিল 66 পিপসের এবং এটিকে "গড়" হিসাবে চিহ্নিত করা হয়। এইভাবে, আমরা আশা করি যে সোমবার এই পেয়ারের মূল্য 1.0683 এবং 1.0815 এর স্তরের মধ্যে চলে যাবে। হেইকেন আশি সূচকের বিপরীতমুখী হয়ে ঊর্ধ্বমুখী হলে সেটি এই পেয়ারের মূল্যের নতুন ঊর্ধ্বমুখী মুভমেন্টের ইঙ্গিত দেবে।

নিকটতম সাপোর্ট স্তর:

S1 - 1.0742

S2 - 1.0681

S3 - 1.0620

নিকটতম রেজিস্ট্যান্স স্তর:

R1 - 1.0803

R2 - 1.0864

R3 - 1.0925

ট্রেডিংয়ের পরামর্শ:

EUR/USD পেয়ারের মূল্য মুভিং এভারেজ লাইনের উপরে স্থির হয়েছে, কিন্তু এই অঞ্চলে মূল্যের অবস্থান স্বল্পস্থায়ী হতে পারে। হেইকেন আশি নির্দেশক ঊর্ধ্বমুখী হলে বা মুভিং এভারেজ থেকে মূল্যের বাউন্সের ক্ষেত্রে 1.0803 এবং 1.0815-এর লক্ষ্যমাত্রায় নতুন লং পজিশন বিবেচনা করা উচিত। 1.0681-এ লক্ষ্যমাত্রায় মূল্য দৃঢ়ভাবে মুভিং এভারেজ লাইনের নীচে চলে যাওয়ার পরেই শর্ট পজিশন আবার প্রাসঙ্গিক হয়ে উঠবে।

চার্টের সূচকসমূহ:

লিনিয়ার রিগ্রেশনের জন্য চ্যানেল - আমাদের বর্তমান প্রবণতা সনাক্ত করার সুযোগ দেয়। প্রবণতা এখন শক্তিশালী যদি এগুলো উভয় একই দিকে অগ্রসর হয়।

মুভিং এভারেজ লাইন (সেটিংস 20.0, স্মুথেদ): এই সূচকটি বর্তমান স্বল্প-মেয়াদী প্রবণতা এবং ট্রেডিংয়ের দিক চিহ্নিত করে।

মারে স্তরগুলো সমন্বয় এবং মুভমেন্টের জন্য সূচনা পয়েন্ট হিসাবে কাজ করে।

বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে, অস্থিরতার মাত্রা (লাল লাইন) প্রত্যাশিত মূল্য চ্যানেলের প্রতিনিধিত্ব করে যেখানে এই পেয়ার পরের দিন ট্রেড করবে।

যখন CCI সূচক ওভারবট (+250-এর উপরে) বা ওভারসোল্ড (-250-এর নীচে) জোনে প্রবেশ করে তখন প্রবণতার বিপরীতমুখী পরিবর্তন আসন্ন।