সোমবার, EUR/USD কারেন্সি পেয়ার আরও একবার ঊর্ধ্বমুখী প্রবণতায় ট্রেড করছিল, যা শুধুমাত্র একটা বিষয়ের উপর ভিত্তি করে যৌক্তিক হিসেবে বিবেচনা করা যায়। প্রযুক্তিগত বিষয়ই এই দর বৃদ্ধির মূল কারণ। আসল বিষয়টি হ'ল ইউরো মুদ্রাটি এখন বেশ কয়েক সপ্তাহ ধরে "সুইং" দেখাচ্ছে, যা মোটামুটি একই আকারের বিভিন্ন দিকে বিকল্প মুভমেন্ট দ্বারা চিহ্নিত করা হয়। ফলস্বরূপ, অন্যান্য সমস্ত বৃদ্ধির কারণ না থাকা সত্ত্বেও ইউরোপীয় মুদ্রা একইভাবে বৃদ্ধি প্রদর্শন করতে পারে। সোমবার আমরা ঠিক তাই দেখেছি। আজ বা আগামীকাল এই পেয়ারের মূল্যের নিম্নমুখী প্রবণতা দেখা যেতে পারে এবং এর জন্য কোনো মৌলিক বা সামষ্টিক অর্থনৈতিক কারণ না থাকলেও নিচের দিকে সমান শক্তিশালী বাঁক থেকে ধারণা করা যেতে পারে। এই পেয়ারের মূল্য সাম্প্রতিকতম স্থানীয় সর্বোচ্চ স্তরে পৌঁছেছে। "0/8"-1.0742 এর মারে স্তর থেকে একটি রিবাউন্ডও একই সময়ে বিপরীতমুখী প্রবণতা নিয়ে আসতে পারে। অতএব, বর্তমানে প্রযুক্তিগত পরিস্থিতি সম্পর্কে কোন নতুন সিদ্ধান্তে আসায় সম্ভব নয়। এখনও 4-ঘন্টার টাইমফ্রেমে এই পেয়ারের ট্রেড করা খুব চ্যালেঞ্জিং কারণ বিপরীতমুখী প্রবণতা খুব ঘন ঘন দেখা যাচ্ছে। আমরা প্রায়ই 24-ঘন্টার টাইমফ্রমে ফ্ল্যাট প্রবণতা দেখতে পাই থাকে। শুধুমাত্র লোয়ার টাইমফ্রেমের বিশ্লেষণ বাকি আছে, এবং 200-300 পয়েন্টের মুভমেন্টের প্যাটার্ন দেখা যেতে পারে।

এটি গুরুত্বপূর্ণ যে, আমাদের মতে, মূল্যস্ফীতি প্রতিবেদন বা গত সপ্তাহের শেষে ইসিবি বৈঠক ইউরোর মূল্যের সাম্প্রতিক বৃদ্ধির জন্য দায়ী নয়। বৈঠকের প্রভাব যতটা সম্ভব নিস্তেজ ছিল; ক্রিস্টিন লাগার্ড আর্থিক নীতি কঠোর করার গতিতে একটি সম্ভাব্য মন্দার ইঙ্গিত দিয়েছেন; এবং মুদ্রাস্ফীতি প্রতিবেদন সুদের হারে আরও বৃদ্ধির প্রয়োজনীয়তা প্রদর্শন করেছে, যার জন্য ইসিবি প্রস্তুত নাও থাকতে পারে। সুতরাং, ইউরোপীয় মুদ্রার বর্তমান বৃদ্ধির কোন যুক্তি নেই।

উচ্চ মুদ্রাস্ফীতির দীর্ঘ সময়ের জন্য থাকবে বলে ক্রিস্টিন লাগার্ডের হকিশ বক্তব্যের জন্য বাজারের ট্রেডাররা প্রস্তুত হচ্ছে।

ইউরোপীয় পার্লামেন্টে সোমবার ইসিবি সভাপতি অর্থনৈতিক ও মুদ্রা বিষয়ক কমিটিতে ভাষণ দেন। উত্থাপিত মূল বিষয়গুলোর মধ্যে একটি ছিল দীর্ঘমেয়াদী উচ্চ মুদ্রাস্ফীতির। যদিও লাগার্ডে এটি আগে বলেছে, তার মন্তব্যের সঠিক অর্থ বোঝা অত্যন্ত গুরুত্বপূর্ণ। আমরা মনে করি লাগার্ডে যদি মূল্যস্ফীতির স্থিতিশীলতা অর্জনের জন্য সুদের হার বৃদ্ধির জন্য প্রস্তুত থাকে তবে এই ধরনের ঘোষণা বিদ্যমান থাকবে না। কারণ সেগুলো অর্থহীন হয়ে যাবে। অন্যদিকে, ফেডের মতো ইসিবি যতদূর প্রয়োজন সুদের হার বাড়াতে প্রস্তুত নয়। ফলস্বরূপ, আমরা সম্পূর্ণরূপে অনুমান করি যে সুদের হার মে মাসে শুধুমাত্র 0.25% বৃদ্ধি পাবে এবং সামগ্রিকভাবে সর্বাধিক 0.75% হবে৷ এমনকি মধ্য মেয়াদে মুদ্রাস্ফীতি 2%-এ ফিরিয়ে আনার জন্য এটি অপর্যাপ্ত। মনে রাখবেন যে মার্কিন যুক্তরাষ্ট্রে, যেখানে ফেডের অসামঞ্জস্যপূর্ণ বিশাল সম্পদ রয়েছে, সেখানে মুদ্রাস্ফীতি 2%-এ দ্রুত প্রত্যাবর্তন প্রত্যাশিত নয়। যদি পূর্বোক্ত বিবৃতি সঠিক হয়, ইউরোপীয় মুদ্রা 2023 সালেও শক্তিশালী হবে না যেহেতু ইসিবির সুদের হার ফেডের সুদের হারের উপরে উঠবে না। ফলস্বরূপ, ফেডের সুদের হার ইসিবি হারের চেয়ে বেশি থাকবে; এমনকি ইসিবির সুদের হার ফেডের সুদের হারের কাছাকাছি যেতেও শুরু করবে না। তাই আমরা কীভাবে এই ধরনের একটি মৌলিক পটভূমিতে ইউরো বৃদ্ধির পূর্বাভাস দিতে পারি?

ঊর্ধ্বমুখী মুভমেন্টের শেষ বাঁকটি 24-ঘন্টার টাইমফ্রমে দেখা গেছে যা সামান্য নিম্নমুখী সংশোধনের সাথে ছিল। এটি ইঙ্গিত দেয় যে ঊর্ধ্বমুখী প্রবণতা পুনরায় শুরু করার জন্য ইউরো যথেষ্ট পরিবর্তিত হয়নি। এমনকি বর্তমানে "সুইং" থাকলেও এটি ইঙ্গিত দেয় না যে শীঘ্র বা পরে ক্রেতারা সক্রিয় হবে এবং আবার ইউরো কেনার জন্য ছুটে যাবে। এবং কি ঘটবে? প্রযুক্তিগতভাবে আরও দরপতনের পূর্বাভাস এই ইঙ্গিত দেয়; ইউরো মুদ্রা বৃদ্ধির কোন কারণ আছে। সেটি ক্রেডিট সুইসের উদ্ধারকার্যের পর ইউরো শক্তিশালী হয়েছিল, কিন্তু এই পেয়ারের বৃদ্ধি শুধুমাত্র একটি বিষয়ের উপর কতটা নির্ভর করবে? এই সপ্তাহে, বাজারে ফেডের বৈঠকের সিদ্ধান্ত প্রকাশিত হবে এবং কোন অপ্রত্যাশিত ফলাফল দেখা যাবে কিনা তা আগাম ভবিষ্যদ্বাণী করা অসম্ভব। যদি ফেড মার্চ মাসে সুদের হার না বাড়ায় বা জেরোম পাওয়েল অত্যধিক "ডোভিশ" অবস্থান গ্রহণ করে, তাহলে ডলারের দাম কমতে পারে। এ থেকে কেউ নিরাপদ নয়। ডলারের অবশ্য স্থানীয় ও বৈশ্বিক দরপতন অব্যাহত রাখা উচিত নয় যদি আমরা ধরে নিই যে বৈঠকের ফলাফল নিরপেক্ষ হবে।

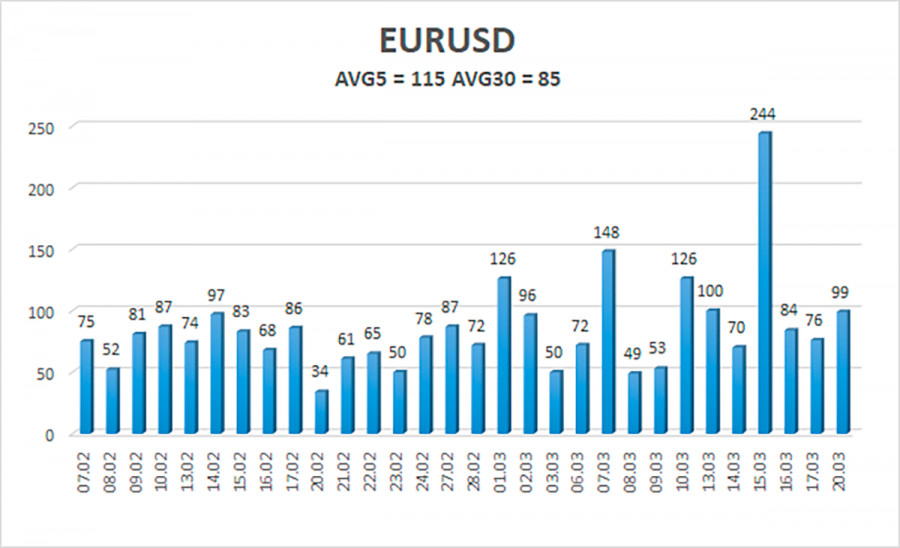

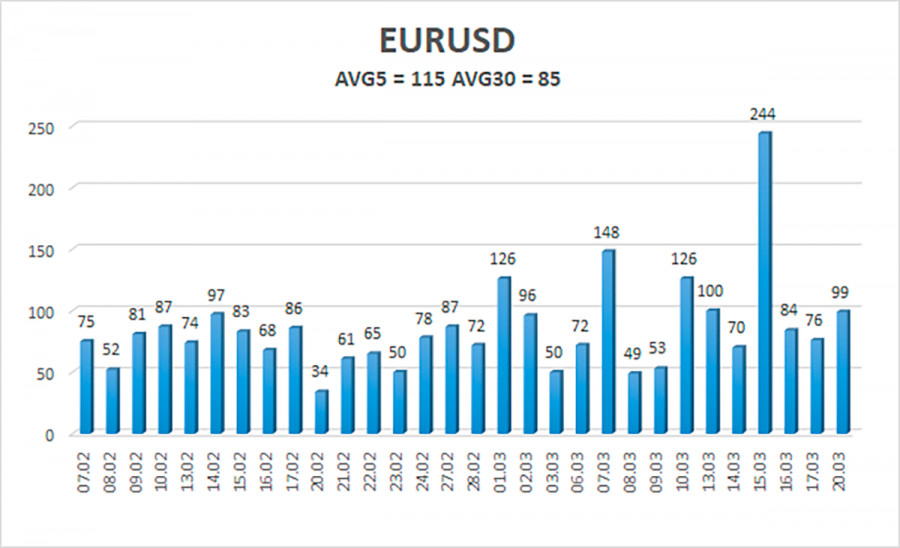

21 মার্চ পর্যন্ত, ইউরো/ডলার কারেন্সি পেয়ারের আগের পাঁচটি ট্রেডিং দিনের গড় অস্থিরতা ছিল 115 পয়েন্ট, যা "উচ্চ" বলে বিবেচিত হয়। তাই, মঙ্গলবার, আমরা আশা করি এই পেয়ারের মূল্য 1.0609 এবং 1.0839-এর মধ্যে চলে যাবে। "সুইং" এর মধ্যে নিম্নমুখী মুভমেন্টের একটি নতুন রাউন্ড হেইকেন আশি সূচকটি নিচের দিকে ফিরে যাওয়ার দ্বারা নির্দেশিত হবে।

নিকটতম সাপোর্ট স্তর

S1 - 1.0620

S2 - 1.0498

নিকটতম রেজিস্ট্যান্স স্তর

R1 - 1.0742

R2 - 1.0864

R3 - 1.0986

ট্রেডিংয়ের পরামর্শ:

EUR/USD পেয়ারের মূল্যের গতিপথ আরও একবার পরিবর্তন করার পর বর্তমানে মুভিং এভারেজের উপরে রয়েছে এবং হেইকেন আশি সূচকটি নিম্নমুখী না হওয়া পর্যন্ত, আপনি 1.0742 এবং 1.0839 লক্ষ্যমাত্রায় লং পজিশন ধরে রাখতে পারেন। মুভিং এভারেজ লাইনের নিচে মূল্য স্থির হওয়ার পর, 1.0498 লক্ষ্যমাত্রায় শর্ট পজিশন খোলা যাবে।

চিত্রের ব্যাখ্যা:

লিনিয়ার রিগ্রেশনের জন্য চ্যানেল - আমাদের বর্তমান প্রবণতা সনাক্ত করার সুযোগ দেয়। প্রবণতা এখন শক্তিশালী যদি এগুলো উভয় একই দিকে অগ্রসর হয়।

মুভিং এভারেজ লাইন (সেটিংস 20.0, স্মুথেদ): এই সূচকটি বর্তমান স্বল্প-মেয়াদী প্রবণতা এবং ট্রেডিংয়ের দিক চিহ্নিত করে।

মারে স্তরগুলো সমন্বয় এবং মুভমেন্টের জন্য সূচনা পয়েন্ট হিসাবে কাজ করে।

বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে, অস্থিরতার মাত্রা (লাল রেখা) প্রত্যাশিত মূল্য চ্যানেলের প্রতিনিধিত্ব করে যেখানে এই পেয়ার পরের দিন ট্রেড করবে।

যখন CCI সূচক ওভারবট (+250-এর উপরে) বা ওভারসোল্ড (-250-এর নীচে) জোনে প্রবেশ করে তখন প্রবণতার বিপরীতমুখী পরিবর্তন আসন্ন।