বুধবার, EUR/USD কারেন্সি পেয়ার বেশি লেনদেন করছিল এবং

বেশ কিছু সময়ের মধ্যে প্রথমবারের মতো চলমান গড় লাইন ব্রেক করেছে। ফলস্বরূপ, প্রবণতা এখন আনুষ্ঠানিকভাবে ঊর্ধ্বমুখী। "আনুষ্ঠানিকভাবে" - যেহেতু মুভিং এভারেজকে কাটিয়ে উঠা নিজেই একটি উল্লেখযোগ্য সংকেত নয়। এটি শুধুমাত্র একটি সতর্কতামূলক নোট যে প্রবণতা পরিবর্তন হতে পারে। প্রবণতা পরিবর্তন নিশ্চিত করার সংকেত এখন প্রয়োজন। উপরন্তু, এই ধরনের সংকেত নাও থাকতে পারে। USA থেকে শক্তিশালী পরিসংখ্যান বা ইউরোপীয় ইউনিয়নের দুর্বল পরিসংখ্যানের কারণে এই জুটি আগামীকাল মুভিং এভারেজের নিচে বন্ধ হতে পারে। এখানে, 24-ঘন্টার টাইম-ফ্রেমে এবং মৌলিক পটভূমিতে উভয় চিহ্নের প্রতি গভীর মনোযোগ দেওয়া গুরুত্বপূর্ণ।

উপরন্তু, আমি উল্লেখ করতে চাই যে আমরা ইউরোর মান হ্রাসের প্রত্যাশা অব্যাহত রাখছি। সত্যি কথা বলতে কি, এটা বলা উচিত যে ইউরোর মান প্রতিদিন কমবে তা ভাবা ক্রমশ কঠিন হয়ে উঠছে। আমরা নিচে আরও বিশদভাবে ECB-এর সমস্যাগুলি নিয়ে আলোচনা করব, কিন্তু আপাতত, আসুন মৌলিক বিষয়ের উপর ফোকাস করা যাক: মুদ্রাস্ফীতি 2%-এ ফিরিয়ে আনার জন্য প্রদত্ত কেন্দ্রীয় ব্যাংকের সুদের হার কতটা বাড়ানো উচিত তা কেউ জানে না। সম্ভবত, এই প্রশ্নের কোন প্রতিক্রিয়া নেই কারণ অর্থনীতির একটি জটিল কাঠামো রয়েছে যা এই ধরনের ঘটনার পূর্বাভাস দেওয়া কঠিন করে তোলে। সমস্ত কেন্দ্রীয় ব্যাংক, তাই, "নাটকের সময়" পরিচালনা করার চেষ্টা করে। এবং এই প্রেক্ষিতে, আগামী দুই থেকে তিন মাসে এই জুটি কোন পথে যাবে তা অনুমান করা বেশ চ্যালেঞ্জিং। আগামীকাল, ক্রিস্টিন ল্যাগার্ড ঘোষণা করবেন যে ECB সুদের হার আরও তিনবার 0.5% বাড়িয়ে দেবে। অবশ্যই, ইউরো তাত্ক্ষণিকভাবে শক্তিশালী বৃদ্ধি অনুভব করবে। জেরোম পাওয়েল ঘোষণা করবেন যে ফেড আগামীকাল পরশু আর্থিক নীতি কঠোর করার গতি বাড়াবে এবং ডলার ইতিমধ্যেই আরও ব্যয়বহুল হবে। ফলস্বরূপ, ব্যবসায়ীদের এখন পদক্ষেপ নিতে হবে এবং ইভেন্টের সময় যেকোনো পরিবর্তনের জন্য প্রস্তুত থাকতে হবে। 24-ঘন্টার টাইম-ফ্রেমে (এখন পর্যন্ত) সেনক্যু স্প্যান বি লাইনকে অতিক্রম করতে এই জুটির ব্যর্থতা নিম্নগামী সংশোধনের সম্ভাব্য সমাপ্তির বিষয়ে গুরুতর লাল পতাকা উত্থাপন করে। উপরে, একটি কিজুন-সেন লাইন আছে যা ঊর্ধ্বমুখী প্রবণতা পুনরায় শুরু করার জন্য অবশ্যই অতিক্রম করতে হবে। এখন পর্যন্ত, দামের পতন এখনও এমন কিছু যা আমরা আশা করতে পারি, কিন্তু এখন ইউরোর অবমূল্যায়নের জন্য শক্তিশালী কারণগুলির প্রয়োজন।

গতকালের একটি উল্লেখযোগ্য ঘটনা মনে থাকবে। একটি বক্তৃতায়, জার্মান কেন্দ্রীয় ব্যাংকের প্রধান জোয়াকিম নাগেল সতর্ক করেছিলেন যে মার্চ মাসে ECB-এর 0.5% হার বৃদ্ধির পরে আর্থিক নীতিতে আরও অনেক অতিরিক্ত কঠোরতা প্রয়োজন হতে পারে। এছাড়াও, তিনি উল্লেখ করেছেন যে জার্মানিতে, 2023, 2024 বা 2025 সালে মুদ্রাস্ফীতি 2% এর নিচে নামবে না। নাগেল কী বোঝাতে চেয়েছিলেন তা এখনও স্পষ্ট নয়। বাস্তবতা যে মুদ্রাস্ফীতি দীর্ঘ সময়ের জন্য লক্ষ্যের উপরে থাকবে কারণ ECB শুধু একটি বর্ধিত সময়ের জন্য আর্থিক নীতি কঠোর করতে প্রস্তুত নয়? নাকি মূল্যস্ফীতির হার যতই বাড়ানো হোক না কেনো বাড়তেই থাকবে? আমরা মনে করি যে নাগেলের বিবৃতি বর্তমানে শুধুমাত্র তার দৃষ্টিকোণ প্রতিফলিত। যেহেতু ECB একটি গোষ্ঠীর কেন্দ্রীয় ব্যাংক, তাই ECB-এর আর্থিক কমিটি শুধু উপস্থিত নয়, এবং এর অন্যান্য সদস্যদের ভিন্ন মতামত থাকতে পারে। এছাড়াও, প্রতিটি দলের স্বার্থ বিবেচনা করা প্রয়োজন। আমাদের মতে, ইউরোপীয় নিয়ন্ত্রক রেট 5 বা 6% বৃদ্ধি করতে প্রস্তুত হবে না। অন্য কথায়, ভোক্তা মূল্য সূচকটি কাঙ্ক্ষিত স্তরে পুনরুদ্ধার করতে কিছুটা সময় লাগতে পারে, অন্তত আগামী বছরগুলিতে।

যাইহোক, জার্মানির মুদ্রাস্ফীতি আবারও বাড়তে শুরু করেছে। শুধু জার্মানিতে নয়। আজ, একটি ইউরোপীয় মুদ্রাস্ফীতি সূচক জারি করা হবে, যা বাজারকে হতাশ করতে পারে। কিন্তু এটা তাদের হতাশ করবে কিভাবে? নাগেলের বিবৃতির আলোকে, ইউরো উল্লেখযোগ্যভাবে প্রশংসা করেছে কারণ দীর্ঘায়িত হার বৃদ্ধির সম্ভাবনা একাধিকবার বেড়েছে। ইউরো বাড়তে পারে যদি আজ মুদ্রাস্ফীতি শুধুমাত্র সামান্য মন্থরতা দেখায় বা একেবারেই কোন পতন না দেখায় কারণ সম্ভাবনা শুধুমাত্র বৃদ্ধি পাবে। তাই উচ্চ মুদ্রাস্ফীতি ইউরো মুদ্রার জন্য ক্ষতিকারকের চেয়ে বেশি উপকারী। ইউরো আরও কয়েকদিন এই ফ্যাক্টর দ্বারা সমর্থিত হতে পারে, তারপরে ফেড এবং মার্কিন মুদ্রাস্ফীতি সবকিছু নিয়ন্ত্রণ করবে। ফেডারেল রিজার্ভ, একটি আরও সক্রিয় কেন্দ্রীয় ব্যাংক, যদি মার্কিন যুক্তরাষ্ট্রে ভোক্তা মূল্য সূচক বাড়তে শুরু করে তবে তার বক্তব্যকে আরও শক্ত করতে পারে। এছাড়াও, ব্যবসায়ীরা ফেড সদস্যদের বক্তৃতায় ECB সদস্যদের অনুরূপ বিবৃতিগুলির চেয়ে অনেক বেশি উত্সাহের সাথে প্রতিক্রিয়া জানায়। ফলস্বরূপ, এই ধরনের "সুইং" খুব শীঘ্রই বাজারে উপস্থিত হতে পারে। তবে আপাতত ইউরোর মান কমবে বলে আমরা মনে করছি।

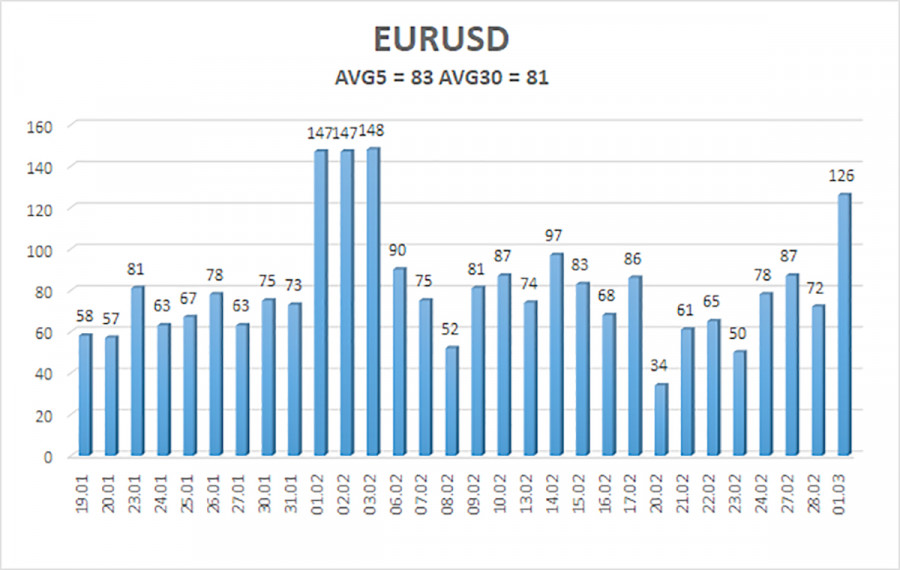

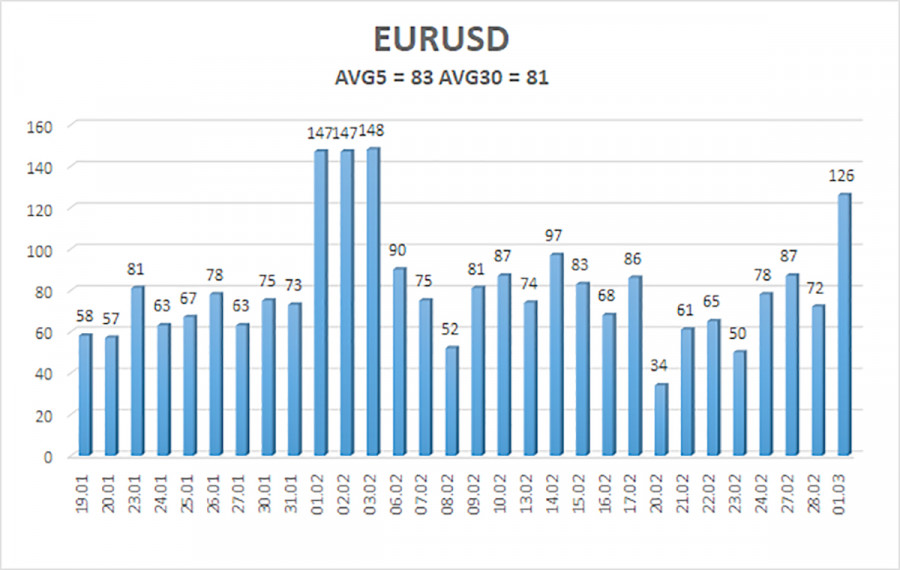

2 মার্চ পর্যন্ত, EUR/USD কারেন্সি পেয়ারের সবচেয়ে সাম্প্রতিক পাঁচটি ট্রেডিং দিনের গড় অস্থিরতা ছিল 83 পয়েন্ট, যা "স্বাভাবিক" বলে বিবেচিত হয়। সুতরাং, বৃহস্পতিবার, আমরা আশা করি এই জুটি 1.0566 এবং 1.0732 স্তরের মধ্যে ওঠা-নামা করবে। হাইকেন আশি সূচকের নিম্নগামী বাঁক নিম্নগামী আন্দোলনের একটি সম্ভাব্য ধারাবাহিকতার সংকেত দেবে।

নিকটতম সাপোর্ট লেভেল

S1 - 1.0620

S2 - 1.0498

S3 - 1.0376

নিকটতম রেজিস্ট্যান্স লেভেল

R1 - 1.0742

R2 - 1.0864

R3 - 100986

ট্রেডিং পরামর্শ:

EUR/USD পেয়ার দ্বারা একটি ঊর্ধ্বমুখী প্রবণতা শুরু করার প্রচেষ্টা শুধুমাত্র একটি প্রযুক্তিগত সংশোধনী হতে পারে। হাইকেন আশি সূচকটি নিচে না নামা পর্যন্ত, আপনি 1.0732 এবং 1.0742 টার্গেট সহ লং পজিশন ধরে রাখতে পারেন। মুভিং এভারেজ লাইনের নিচে দাম ফিক্সড হওয়ার পর, 1.0566 এবং 1.0498 এর টার্গেট নিয়ে শর্ট পজিশন খোলা যেতে পারে।

চিত্রের বিশ্লেষণ:

লিনিয়ার রিগ্রেশন চ্যানেল - চলমান প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে পরিচালিত হয়, তবে প্রবণতাটি শক্তিশালী হবে।

মুভিং এভারেজ লাইন (সেটিংস 20.0, মসৃণ) - স্বল্প মেয়াদী প্রবণতা এবং এখন কোন দিকে ট্রেড করা উচিত তা নির্ধারণ করে।

মারে স্তর - প্রবণতা এবং সংশোধনের লক্ষ্যমাত্রা।

অস্থিরতার মাত্রা (লালরেখা) - বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে, সম্ভাব্য মূল্য চ্যানেল যেখানে মুদ্রা- জোড়া পরের দিন অবস্থান করবে।

CCI সূচক - এটির ওভার-সোল্ড এলাকায় (-250-এর নিচে) বা ওভার-বট এলাকায় (+250-এর উপরে) প্রবেশের মানে হলো যে একটি বিপরীতমুখী প্রবণতা বেশ নিকটবর্তী।