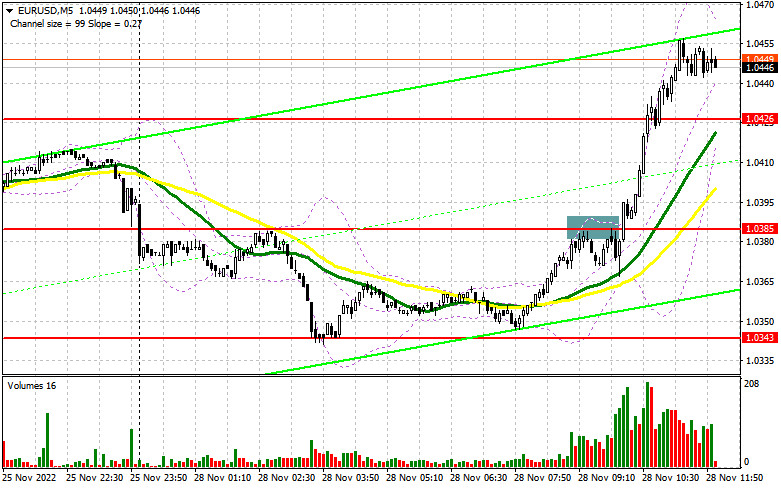

আমার সকালের পর্যালোচনাতে, আমি 1.0385 এর স্তর উল্লেখ করেছি এবং সেখান থেকে বাজারে এন্ট্রির পরামর্শ দিয়েছি। আসুন 5 মিনিটের চার্টে এই পেয়ারের মূল্য প্রবণতা বিশ্লেষণ করা যাক। এই স্তরে দর বৃদ্ধি এবং এর মিথ্যা ব্রেকআউট দিনের প্রথমার্ধে একটি বিক্রয় সংকেত তৈরি করেছিল। যাইহোক, এই পেয়ার সঠিক নিম্নমুখী প্রবণতা বিকাশ করতে ব্যর্থ হয়েছে। সুতরাং, তৃতীয় প্রচেষ্টার পরে, ক্রেতারা আরও বেশি ব্রেক করে যেতে সক্ষম হয়, এইভাবে ট্রেডারদের লোকসান হওয়া ট্রেড বন্ধ করার আহ্বান জানায়। সকালে অন্য কোনো এন্ট্রি পয়েন্ট তৈরি হয়নি। বিকেলে, ঠিক কৌশলের মতোই প্রযুক্তিগত পরিস্থিতি পরিবর্তন হয়েছে।

EUR/USD পেয়ারের লং পজিশনের জন্য:

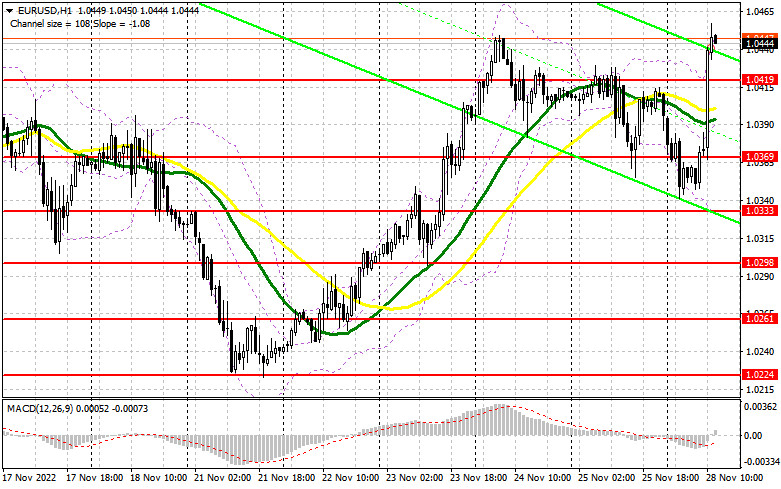

আজ, এটি সাইডওয়েজ চ্যানেলের মধ্যে ট্রেড করার পরামর্শ দেয়া যাচ্ছে, কারণ মার্কিন যুক্তরাষ্ট্রের ফেড সদস্যদের বিবৃতি ছাড়া বিকেলে উপস্থাপন করার মতো কোন মৌলিক প্রতিবেদন নেই। যদি জন সি. উইলিয়ামস এবং জেমস বুলার্ড নতুন বিবৃতি দেন, উদাহরণস্বরূপ, যে ফেড সুদের হার বৃদ্ধির গতি কমাতে যাচ্ছে না, তাহলে ইউরো চাপের মধ্যে পড়বে এবং দিনের দ্বিতীয়ার্ধে এই পেয়ারের দরপতন হবে। যদি তাই হয়, ইউরোপীয় সেশনে গঠিত 1.0419-এ নিকটতম সাপোর্টের উপর নজর রাখা ভাল। একটি মিথ্যা ব্রেকআউট 1.0475 এর মাসিক সর্বোচ্চে আরও অগ্রসর হওয়ার সম্ভাবনা সহ একটি ক্রয় সংকেত তৈরি করবে। এই পরিসরের একটি ব্রেকআউট এবং এর নিম্নমুখী পুনঃপরীক্ষা বুলিশ প্রবণতা শক্তিশালী করবে এবং 1.0525-এ পরবর্তী লক্ষ্যে যাওয়ার পথ প্রশস্ত করবে। যদি মূল্য এই স্তরের উপরে উঠে যায়, তাহলে এটি 1.0568 এর দিকে একটি শক্তিশালী ঊর্ধ্বমুখী মুভমেন্ট গড়ে তুলতে পারে যেখানে আমি টেক প্রফিট বা মুনাফা নেওয়ার পরামর্শ দিই। নিউ ইয়র্ক সেশনে EUR/USD পেয়ারের দর কমে গেলে এবং ক্রেতারা 1.0419 এ নিষ্ক্রিয় থাকলে, ইউরো দুর্বল হয়ে যাবে এবং এই পেয়ারের মূল্য আবার কমে যাবে। যদি তাই হয়, 1.0369 এ সাপোর্ট স্তরের একটি মিথ্যা ব্রেকআউটের পরেই এই পেয়ার কেনা সম্ভব হবে যেখানে ক্রেতাদেরকে সমর্থনকারী মুভিং এভারেজ পাওয়া যায়। দিনের মধ্যে 30-35 পিপসের সম্ভাব্য ঊর্ধ্বমুখী সংশোধনের কথা মাথায় রেখে শুধুমাত্র 1.0333 স্তর থেকে বা এমনকি 1.0298-এর নিম্ন স্তর থেকেও EUR/USD পেয়ারে লং পজিশন খোলার পরামর্শ দেওয়া হচ্ছে।

EUR/USD পেয়ারের শর্ট পজিশনের জন্য:

যদি ফেডারেল ওপেন মার্কেট কমিটির কর্মকর্তারা এই বিষয়ে একমত হন যে ফেডকে আর্থিক কঠোরতা আরোপের গতি কমিয়ে দিতে হবে, ইউরো মাসিক সর্বোচ্চ স্তরের উপরে ব্রেক করে যেতে পারে, এইভাবে এই পেয়ারের একটি নতুন উর্ধ্বমুখী চক্র শুরু হবে। পেয়ারটি বিক্রি করার সেরা মুহূর্তটি 1.0475 এ একটি মিথ্যা ব্রেকআউট হবে যা একটি এন্ট্রি পয়েন্ট হিসাবে কাজ করবে। এই স্তরে, ইউরোর মূল্য 1.0419-এ সাপোর্টের দিকে কমতে শুরু করতে পারে যা দিনের প্রথমার্ধে গঠিত হয়েছিল। এই স্তরের কাছাকাছি কনসলিডেশন এবং পুনরায় এটির ঊর্ধ্বমুখী পরীক্ষা একটি অতিরিক্ত বিক্রয় সংকেত তৈরি করবে যা ক্রেতাদের দ্বারা সেট করা স্টপ-লস অর্ডারগুলিকে ট্রিগার করবে। যদি তাই হয়, ইউরো 1.0369 এ নেমে পারে যেখানে আমি টেক প্রফিট বা মুনাফা গ্রহণের পরামর্শ দিই। পরবর্তী নিম্নমুখী লক্ষ্য হবে 1.0333 এর স্তর যেখানে বুলিশ প্রবণতা স্থবির হয়ে যেতে পারে এবং মূল্য সাইডওয়েজ চ্যানেলে আটকে যেতে পারে। যদি উত্তর আমেরিকার সেশনের সময় EUR/USD পেয়ারের মূল্য বেড়ে যায় এবং 1.0475 এ বিক্রেতারা নিষ্ক্রিয় থাকে, তাহলে অনুমানমূলক বিক্রেতারা বাজার ছেড়ে যেতে শুরু করবে। এটি বুলিশ পরিস্থিতির উপস্থিতিকে শক্তিশালী করবে এবং তাদের 1.0525-এর পথ খুলে ঊর্ধ্বমুখী প্রবণতা পুনরায় শুরু করতে সাহায্য করবে। এই সময়ে, এই পেয়ার বিক্রি শুধুমাত্র একটি মিথ্যা ব্রেকআউটের পরে করা উচিত. 1.0568-এর উচ্চ থেকে রিবাউন্ডের ঠিক পরেই EUR/USD পেয়ারে শর্ট পজিশন খোলা বাঞ্ছনীয়, দিনের মধ্যে 30-35 পিপসের নিম্নমুখী সংশোধনের কথা মাথায় রেখে এটি করতে হবে।

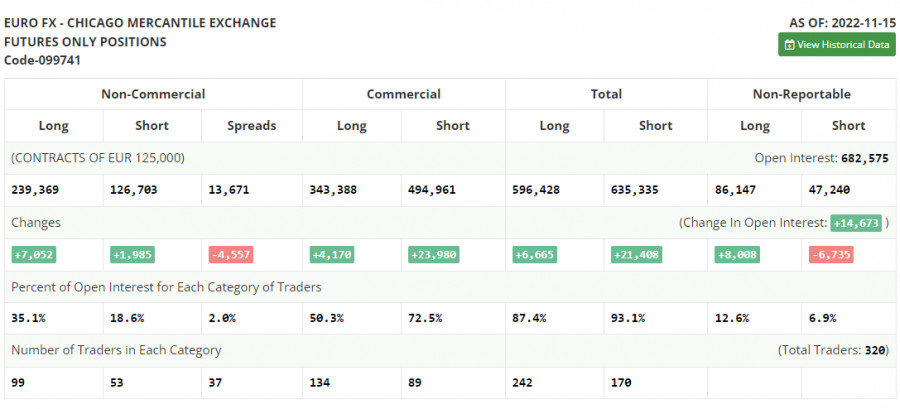

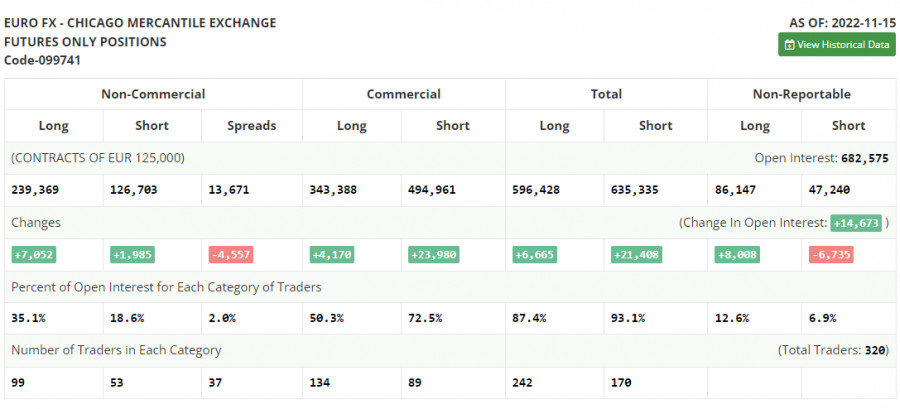

COT প্রতিবেদন

15 নভেম্বরের কমিট্মেন্ট অব ট্রেডার্স প্রতিবেদনে শর্ট এবং লং উভয় পজিশনে বৃদ্ধি দেখা গেছে। ইদানীং জল্পনা চলছে যে ফেড এই ডিসেম্বর থেকে বর্তমান আক্রমনাত্মক আর্থিক নীতি নমনীয় করতে পারে। একই সময়ে, এই অনুমানগুলি সাম্প্রতিক মার্কিন খুচরা বিক্রয় প্রতিবেদনের বিপরীতে যা প্রকাশ করে যে অক্টোবরে সূচকটি বৃদ্ধি পেয়েছে। তদুপরি, প্রতিবেদনটি সমস্ত পূর্বাভাসকে ছাড়িয়ে গেছে, যা স্পষ্টভাবে নির্দেশ করে যে বছরের শেষে মুদ্রাস্ফীতির চাপ শক্তিশালী থাকবে। অতএব, মার্কিন যুক্তরাষ্ট্রের সাম্প্রতিক CPI রিপোর্টে দামের মন্দা দেখানো হয়েছে, যা সতর্কতার সাথে নেওয়া উচিত। স্পষ্টতই, মার্কিন ফেডারেল রিজার্ভ তাদের পরিকল্পনায় অটল থাকবে এবং সুদের হার বাড়াতে থাকবে। ইউরোর কথা বলতে গেলে, ঝুঁকিপূর্ণ সম্পদের চাহিদা প্রকৃতপক্ষে বৃদ্ধি পেয়েছে। যাইহোক, ইউরোজোনের সাম্প্রতিক জিডিপি প্রতিবেদন অনুযায়ী, বছরের শেষ পর্যন্ত ইউরো/ডলারের পেয়ারের শক্তিশালী ঊর্ধ্বমুখী মুভমেন্ট হওয়ার সম্ভাবনা খুবই কম। COT প্রতিবেদন অনুযায়ী, ব্যবসায়ীদের নন-কমার্শিয়াল লং পজিশন 7,052 বেড়ে 239,369 হয়েছে এবং শর্ট পজিশন 1,985 বেড়ে 126,703 হয়েছে। নন-কমার্শিয়ালনেট পজিশন ইতিবাচক রয়ে গেছে এবং এক সপ্তাহ আগে 107,599 এর তুলনায় 112,666-এ দাঁড়িয়েছে। এটি ইঙ্গিত দেয় যে বিনিয়োগকারীরা সস্তা ইউরোর সুবিধা নিচ্ছেন এবং এটি ক্রয় চালিয়ে যাচ্ছেন যদিও এটির মূল্য সমতা স্তরের উপরে রয়েছে। তারা হয়ত লং পজিশন খুলছে এই আশায় যে এই পেয়ারের মূল্য শীঘ্রই বা পরে পুনরুদ্ধার করতে শুরু করবে। সাপ্তাহিক ক্লোজিং প্রাইস 1.0104 থেকে 1.0390 এ অগ্রসর হয়েছে৷

সূচকের সংকেত:

মুভিং এভারেজ

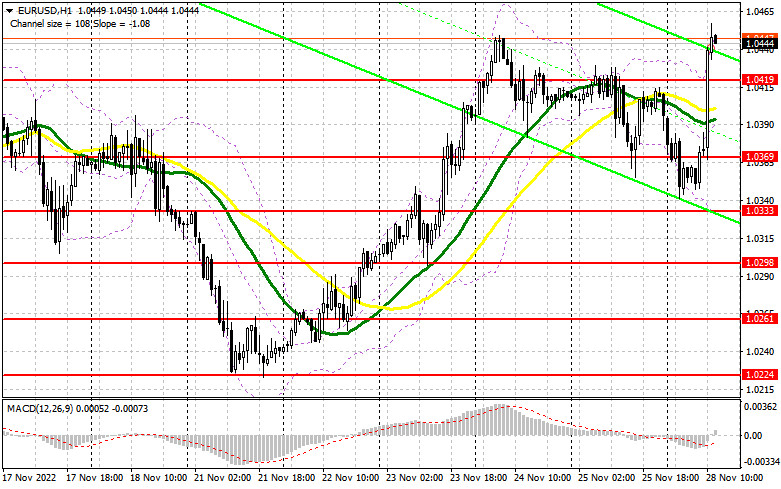

30- এবং 50-দিনের মুভিং এভারেজের উপরে ট্রেডিং এই ইঙ্গিত দেয় যে ক্রেতারা বাজার নিয়ন্ত্রণ করছে।

দয়া করে মনে রাখবেন যে মুভিং এভারেজের সময়কাল এবং স্তরগুলি শুধুমাত্র H1 চার্টের উপর ভিত্তি করে বিশ্লেষণ করা হয়, যা D1 চার্টে ক্লাসিক দৈনিক মুভিং এভারেজের সাধারণ সংজ্ঞা থেকে আলাদা৷

বলিঙ্গার ব্যান্ড

দরপতনের ক্ষেত্রে, 1.0333-এ সূচকের নিম্ন ব্যান্ড সাপোর্ট হিসাবে কাজ করবে।

সূচক সমূহের বর্ণনা:

- 50-দিনের মুভিং এভারেজ মসৃণ অস্থিরতা এবং শব্দ দ্বারা বর্তমান প্রবণতা নির্ধারণ করে, যা চার্টে হলুদে চিহ্নিত করা হয়েছে

- চার্টে হলুদে চিহ্নিত; 30-দিনের সময়কালের মুভিং এভারেজ অস্থিরতা এবং শব্দ মসৃণ করে বর্তমান প্রবণতা নির্ধারণ করে; যা চার্টে সবুজে চিহ্নিত করা হয়েছে.

- MACD সূচক (মুভিং এভারেজ কনভারজেন্স/ডাইভারজেন্স) 12-দিনের মেয়াদ সহ দ্রুত EMA; 26 দিনের সময়কালের সাথে ধীর EMA। 9 দিনের সময়সীমা সহ SMA।

- বলিঙ্গার ব্যান্ড (বলিঙ্গার ব্যান্ড)। পিরিয়ড 20।

- নন-কমার্শিয়াল ট্রেডাররা হল স্পেকুলেটর যেমন স্বতন্ত্র ট্রেডার, হেজ ফান্ড এবং বৃহৎ প্রতিষ্ঠান যারা ফিউচার মার্কেটকে অনুমানমূলক উদ্দেশ্যে ব্যবহার করে এবং নির্দিষ্ট প্রয়োজনীয়তা পূরণ করে।

- লং নন-কমার্শিয়াল পজিশন নন-কমার্শিয়াল ট্রেডারদের খোলা লং পজিশনের মোট সংখ্যার প্রতিনিধিত্ব করে।

- শর্ট নন-কমার্শিয়াল পজিশন নন-কমার্শিয়াল ট্রেডারদের খোলা শর্ট পজিশনের মোট সংখ্যার প্রতিনিধিত্ব করে।

- নন-কমার্শিয়াল নেট পজিশন হল নন-কমার্শিয়াল ট্রেডারদের শর্ট এবং লং পজিশনের পার্থক্য়ের প্রতিনিধিত্ব করে।