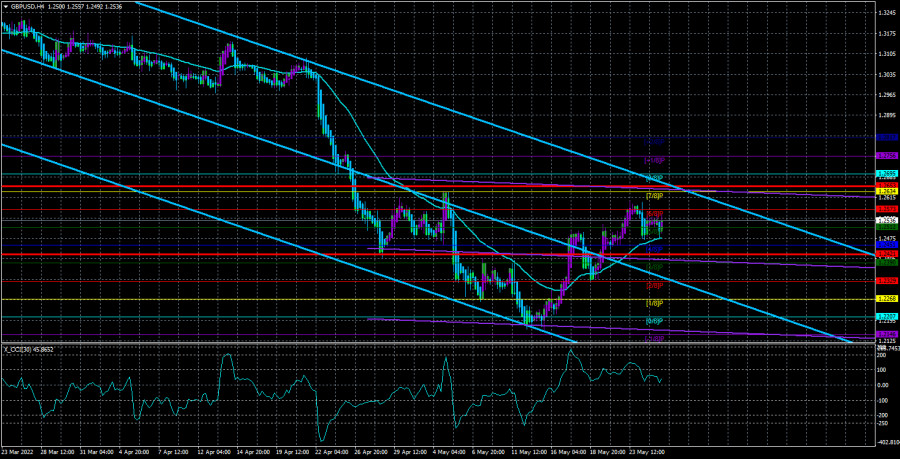

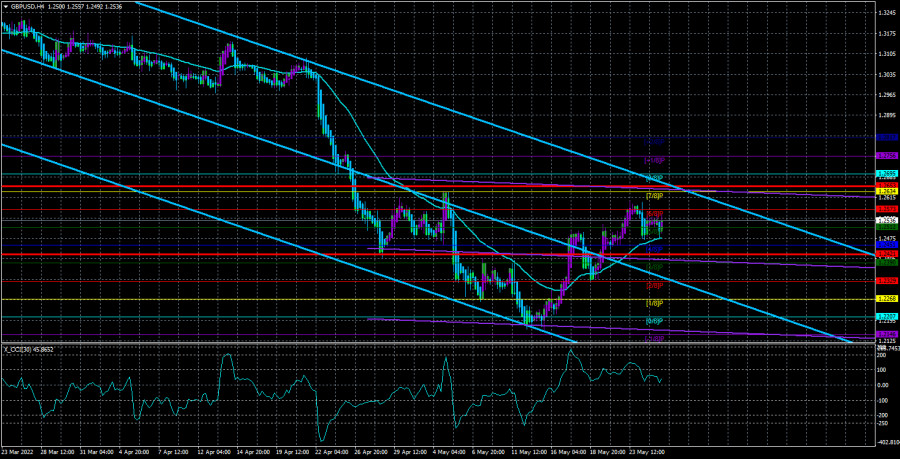

বুধবার GBP/USD কারেন্সি পেয়ার মুভিং এভারেজ লাইনে সামঞ্জস্য করা হয়েছে। এই মুভমেন্ট মোটেও বিবেচনার যোগ্য নয়, যেহেতু এটি খুবই দুর্বল। পাউন্ড স্টার্লিং তার ২ বছরের সর্বনিম্ন থেকে বেশ কাছেই ট্রেড চালিয়ে যাচ্ছে, এবং এটি মারে স্তর "7/8"-1.2634-এর কাছাকাছি মে 4 মের শেষ স্থানীয় সর্বোচ্চ স্তরে পৌছতে ব্যর্থ হয়েছে। অতএব, যদি ইউরো মুদ্রার জন্য আরও বৃদ্ধির সম্ভাবনা 60 শতাংশ হয়, তবে পাউন্ডের জন্য পতনের সম্ভাবনা 40 শতাংশ। আমরা বলতে পারি না যে ইইউ অর্থনীতির অবস্থা এখন যুক্তরাজ্যের অর্থনীতির অবস্থার চেয়ে অনেক ভালো। বরং উল্টো। যুক্তরাজ্য দ্বিতীয় ত্রৈমাসিকে উচ্চ জিডিপি প্রবৃদ্ধি রেকর্ড করেছে, এবং প্রথম ত্রৈমাসিকে আরও উচ্চতর জিডিপি, এবং ব্যাংক অফ ইংল্যান্ড ইতিমধ্যেই তার মূল হার চারবার বাড়িয়েছে। দুর্ভাগ্যক্রমে, ব্রিটিশরা নিজেদের জন্য সমস্যা তৈরি করতে খুব পছন্দ করে এবং বিশ্বাস করে যে ইউরোপীয় ইউনিয়ন তাদের সুরে নাচবে। স্বাভাবিকভাবেই, আমরা "উত্তর আয়ারল্যান্ড প্রোটোকল" উল্লেখ করছি, যার আলোচনা সাম্প্রতিক সপ্তাহগুলিতে আবার শুরু হয়েছে। সুতরাং এখন ব্রিটেন ইউরোপীয় ইউনিয়নের সাথে বাণিজ্য যুদ্ধের দ্বারপ্রান্তে এবং অনুমান করুন যে এটি শুরু হলে কার বড় ক্ষতি হবে? এছাড়াও যুক্তরাজ্যে, পরিষেবা খাতে ব্যবসায়িক কার্যকলাপের সূচক উল্লেখযোগ্যভাবে হ্রাস পেয়েছে, তাই ব্রিটিশ পাউন্ড গত কয়েকদিনে স্থানচ্যুত বোধ করছে।

আলাদাভাবে, আমরা ব্রিটিশ মুদ্রাস্ফীতির উল্লেখ করতে পারি, যা ইতোমধ্যে 9% -এ পৌছেছে এবং মার্কিন মুদ্রাস্ফীতিকে ছাড়িয়ে গেছে। একদিকে, ২০২২ সালে ব্যাংক অফ ইংল্যান্ডের হার বৃদ্ধি অব্যাহত রাখার জন্য একটি নতুন কারণ হতে পারে। অন্যদিকে, ব্রিটিশ নিয়ন্ত্রক সংস্থা কি এটি বাড়াতে এবং অর্থনৈতিক প্রবৃদ্ধি বলি দিতে প্রস্তুত? গত কয়েক সপ্তাহে, ব্যাংক অফ ইংল্যান্ডের পরবর্তী বৈঠকে হার বাড়াতে অস্বীকার করার বিষয়টি বৈদেশিক মুদ্রার বাজারে সক্রিয়ভাবে আলোচিত হয়েছে। যাইহোক, এমনকি এটি কোন ব্যাপার না, কারণ মুদ্রাস্ফীতি 1% বৃদ্ধির হারে মোটেও প্রতিক্রিয়া দেখায়নি। সুতরাং, পাউন্ড স্টার্লিং আগামী দিনে মুভিং এভারেজের নিচে পড়ে যেতে পারে, যার অর্থ নিম্নগামী আন্দোলনের পুনঃসূচনা হবে।

ফেড তার বক্তব্য পরিবর্তন করেনি, তবে আর্থিক নীতির উপর চাপ কিছুটা কমিয়ে দিয়েছে।

গত কয়েক দিনে, হার বৃদ্ধিতে ফেডের সম্ভাব্য বিরতির নিয়ে খুব জনপ্রিয় আলোচনা চলছে, যেটি এই শরতের আগেই হতে পারে। এই ধরনের কথোপকথনের কারণ ছিল আর্থিক কমিটির বেশ কয়েকজন সদস্যের বক্তব্য, যারা স্বীকার করেছেন যে সেপ্টেম্বরে নিয়ন্ত্রক হার বাড়াবে না, তবে সক্রিয়ভাবে মুদ্রাস্ফীতি নিরীক্ষণ করবে এবং সেই সময়ের মধ্যে গৃহীত কঠোর নীতির ইতিবাচক প্রতিক্রিয়ার জন্য অপেক্ষা করবে। আমাদের দৃষ্টিকোণ থেকে, এর অর্থ ডলার এবং বাজারের জন্য একেবারে কিছুই নয়। স্মরণ করুন যে ফেড এই হারকে 3.5% এ উন্নীত করার পরিকল্পনা করেছে, যা কমিটির প্রায় সকল সদস্যই বারবার বলেছেন। গতকাল, কমিটির সবচেয়ে "হাকিস" সদস্য জেমস বুলার্ড বলেছিলেন যে যত তাড়াতাড়ি সম্ভব এই হারকে 3.5% এ নিয়ে আসা উচিত যাতে পরের বছর যখন মূল্যস্ফীতি কমতে শুরু করে, নিয়ন্ত্রক এটি কমানোর সুযোগ পায়।

সম্ভবত, এর অর্থ হলো হারকে পুণরায় 2.5% নিরপেক্ষ স্তরে হ্রাস করা। অর্থাৎ, নিম্নলিখিত চিত্রটি দেখা যাচ্ছে: ফেড রেট বাড়াতে চলেছে 3.5%, এবং তারপর ২০২৩ এবং ২০২৪ সালে ক্রমান্বয়ে এটিকে 2.5%-এ নামিয়ে আনবে। এছাড়াও, সেন্ট লুইস ফেডারেল রিজার্ভের প্রধান উল্লেখ করেছেন যে এখনই একটি সভায় 0.75% হার বৃদ্ধি বেশ উপযুক্ত সিদ্ধান্ত হতে পারে। এইভাবে, ফেড সদস্যদের সাধারণ বক্তব্য সাম্প্রতিক সপ্তাহগুলিতে খুব বেশি পরিবর্তিত হয়নি। অবশ্যই, বুলার্ড "সবচেয়ে হকিশ" ছিলেন এবং কমিটির বাকি সদস্যরা এমন কঠোর অবস্থান নেন না। কিন্তু এর মানে এই নয় যে নিয়ন্ত্রক এখন তার পরিকল্পনা ও লক্ষ্য পরিত্যাগ করবে। আর যদি তাই হয়, তাহলে চলতি বছরের শেষ পর্যন্ত মৌলিক প্রেক্ষাপট মার্কিন ডলারের অনুকূলে থাকবে। যদি ইতোমধ্যেই ট্রেডাররা এর উপরে অগ্রিম কাজ না করেত হাকে, যা সম্পূর্ণরূপে বাদ দেওয়া যায় না। অতএব, আমরা বিশ্বাস করি যে মাঝারি মেয়াদে ডলারের বৃদ্ধির আশা এখনও রয়েছে, এবং পাউন্ডের শক্তিশালীকরণ একটি "প্রযুক্তিগত সংশোধন" এর মতো হতে পারে।

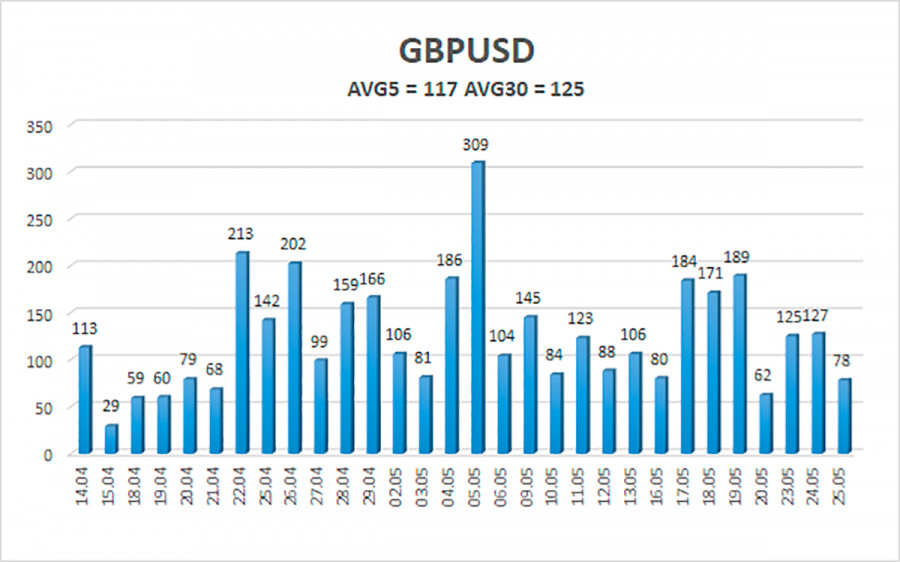

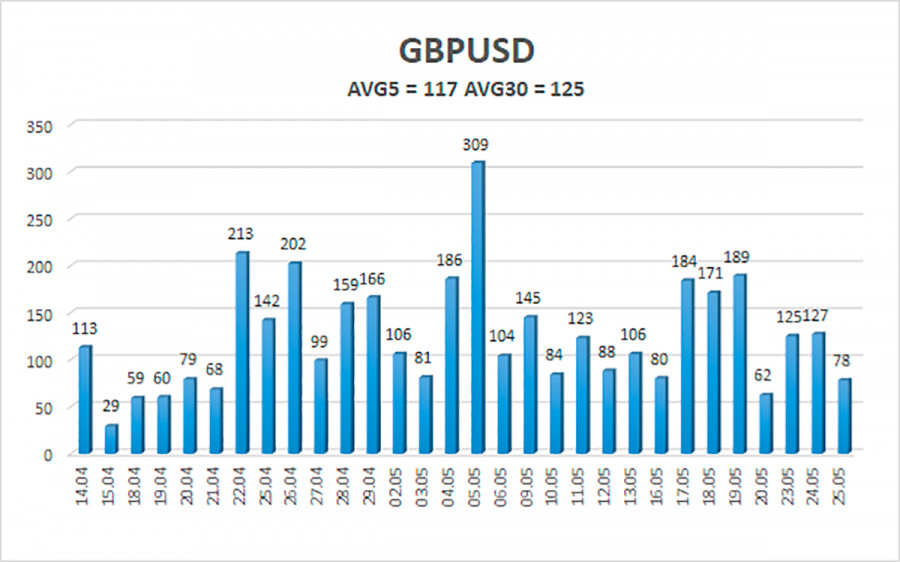

২৬ মে পর্যন্ত গত পাঁচ ট্রেডিং দিনে GBP/USD কারেন্সি পেয়ারের গড় অস্থিরতা ছিল 117 পয়েন্ট যা "উচ্চ" হিসাবে চিহ্নিত করা হয়েছে। সুতরাং, আমরা আশা করি আজ বৃহস্পতিবার, ২৬ মে পেয়ার 1.2421 এবং 1.2653 স্তরের সীমিত চ্যানেলের ভিতরে অবস্থান করবে। হাইকেন আশি সূচকের ঊর্ধ্বমুখী রিভার্সাল ঊর্ধ্বমুখী মুভমেন্ট পুনরায় শুরুর সংকেত দেবে।

নিকটতম সমর্থন স্তর:

S1 - 1.2512

S2 - 1.2451

S3 - 1.2390

নিকটতম প্রতিরোধ স্তর:

R1 - 1.2573

R2 - 1.2634

R3 - 1.2695

ট্রেডিং পরামর্শ:

চার ঘন্টার টাইম-ফ্রেমে, GBP/USD পেয়ার একটি নতুন ঊর্ধ্বমুখী প্রবণতা তৈরি করে চলেছে। সুতরাং, এখন, হাইকেন আশি সূচকের রিভার্সাল বা মুভিং এভারেজ লাইন থেকে রিবাউন্ডের ক্ষেত্রে 1.2634 এবং 1.2653 টার্গেট সহ নতুন ক্রয় অর্ডার বিবেচনা করা উচিত। মূল্য মুভিং এভারেজের নিচে স্থিতিশীল হলে 1.2421 এবং 1.2390 লক্ষ্যমাত্রা সহ শর্ট পজিশন বিবেচনা করা সম্ভব হবে।

চিত্রের বিশ্লেষণ:

লিনিয়ার রিগ্রেশন চ্যানেল - বর্তমান প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে পরিচালিত হয়, তবে প্রবণতাটি শক্তিশালী হবে।

মুভিং এভারেজ লাইন (সেটিংস 20.0, মসৃণ) - স্বল্পমেয়াদী প্রবণতা এবং এখন কোন দিকে ট্রেড করা উচিত তা নির্ধারণ করে।

মারে স্তর - প্রবণতা এবং সংশোধনের লক্ষ্য মাত্রা।

অস্থিরতার মাত্রা (লাল রেখা) - বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে, সম্ভাব্য মূল্য চ্যানেল যেখানে মুদ্রা-জোড়া পরের দিন অবস্থান করবে।

CCI সূচক - এটির বেশি বিক্রি হওয়া এলাকায় (-250-এর নিচে) বা অতিরিক্ত কেনা এলাকায় (+250-এর উপরে) প্রবেশের মানে হল যে একটি বিপরীতমুখী প্রবণতা বেশ নিকটবর্তী।