يتعزز الدولار منذ بداية جلسة التداول اليوم. يذكر أن مسألة الحد الأقصى للدين الحكومي الأمريكي تم حلها، كما كنا نتوقع. في يوم السبت، وقع الرئيس الأمريكي بايدن "قانون المسؤولية الضريبية لعام 2023" الذي يعلق سريان الحد الأقصى للدين الحكومي حتى 1 يناير 2025. وفي الوقت نفسه، سيتم رفع الحد الأقصى بدءًا من 2 يناير 2025. وفقًا لتوقعات الاقتصاديين، يمكن أن يرتفع الدين الحكومي الأمريكي الآن خلال عشر سنوات من 31.4 تريليون دولار إلى 52.3 تريليون دولار.

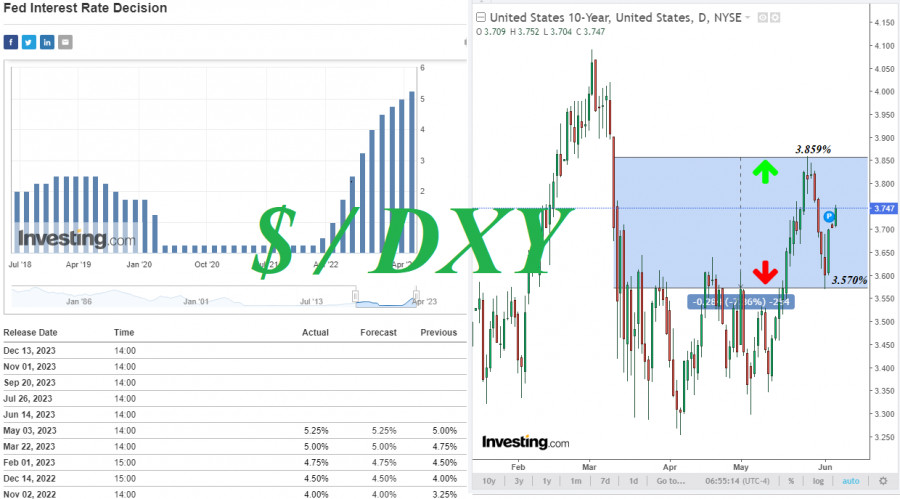

وكيف ردت الأسواق المالية الأمريكية على ذلك؟ على الأقل في سوق السندات الحكومية الأمريكية، بدأت بيع هذه الأدوات من جديد، وارتفعت عوائدها، مما دفع أيضًا أسعار الدولار للارتفاع. يبدو أن المستثمرين يفضلون الدولار مرة أخرى كملاذ آمن للأصول.

يتفاعل مشترو الدولار أيضًا مع نشر تقرير غير واضح من وزارة العمل الأمريكية يوم الجمعة بشأن بيانات شهر مايو. وفقًا للتقرير، تباطأ نمو الأجور المتوسطة بنسبة 0.3٪ (من 0.4٪) (من 4.4٪ إلى 4.3٪ على أساس سنوي)، وزاد معدل البطالة من 3.4٪ إلى 3.7٪ (مقابل التوقعات التي بلغت 3.5٪). سعدت المادة التقريرية بعدد الوظائف الجديدة خارج القطاع الزراعي. حيث تم تسجيل زيادة حادة: 339،000 وظيفة جديدة في مايو بعد قيمة الشهر السابق 294،000 وظيفة ومقابل التوقعات التي بلغت 190،000 وظيفة. تعكس هذه البيانات سوق العمل المتوتر، على الرغم من أن الأجور لا تزال تنمو بوتيرة أبطأ، والبطالة تبقى على أدنى مستوياتها، أقل من 4٪. من المرجح أن تسمح هذه البيانات لمجلس الاحتياطي الفيدرالي بمواصلة تنفيذ سياسة صارمة، ورفع أسعار الفائدة، التي تبقى في الغالب أعلى من أسعار الفائدة للبنوك المركزية الأخرى الكبرى في العالم.

اليوم يتم تركيز اهتمام أعضاء السوق على إحصائيات النشاط التجاري في قطاع الخدمات في الولايات المتحدة الأمريكية (لمزيد من المعلومات حول الأحداث الهامة للأسبوع ، انظر أهم الأحداث الاقتصادية للأسبوع 05.06.2023 - 11.06.2023).

يتوقع الاقتصاديون أن ينخفض مؤشر نشاط الأعمال PMI من معهد إدارة التوريدات (ISM) في الولايات المتحدة الأمريكية في مايو إلى 51.5 (من 51.9 في أبريل) ، في حين بقي المؤشر المماثل من S&P Global عند 55.1.

سيعقد اجتماع الاحتياطي الفيدرالي الأمريكي في 13 و 14 يونيو، وقد تجعل التقارير الضعيفة من ISM و S&P Global حول النشاط التجاري القادة في البنك المركزي الأمريكي يمتنعون عن رفع معدل الفائدة. في الوقت الحالي، يتوقع الاقتصاديون الحفاظ على معدل الفائدة دون تغيير عند مستوى 5.25٪ بمعدل احتمال يصل إلى حوالي 66.0٪، على الرغم من وجود العديد من التوقعات بمزيد من تشديد السياسة النقدية للفيدرالي. على الأقل، يسمح السوق العمل القوي في الولايات المتحدة بذلك. على أي حال، لا يزال التضخم غير مقبول (بالنسبة للفيدرالي) مرتفعًا، مع مستوى هدف يبلغ 2٪، ويظل معدل البطالة عند أدنى مستوياته لعدة سنوات.

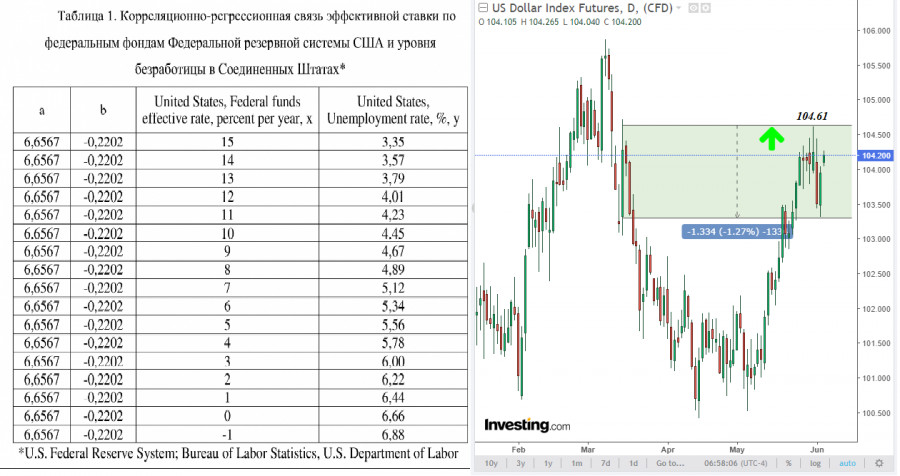

في إحدى مراجعاتنا الأخيرة، قمنا بالفعل بدراسة العلاقة بين معدل الفائدة ومعدل البطالة في الولايات المتحدة. وفيما يلي جدول مأخوذ من مصادر مفتوحة.

بناءً على البيانات المذكورة في الجدول، يمكن أن تصل معدل الفائدة إلى 10% (نظريًا) عند مستوى البطالة الحالي الذي يقل عن 4.0٪. وبمعنى آخر، لا يزال لدى الاحتياطي الفيدرالي مجال واسع للحركة.

من الناحية التقنية، اخترق مؤشر DXY (CFD #USDX في منصة MT4) مستوى المقاومة المتوسط المهم على المدى المتوسط 103.76 (EMA200 على الرسم البياني اليومي) ويستمر في تطوير الديناميكا الصاعدة نحو الذروة المحلية لمدة 11 أسبوعًا 104.65، كما يبقى في منطقة السوق الثورية الطويلة الأجل، فوق مستويات الدعم الرئيسية 100.00، 99.40 (EMA200 على الرسم البياني الأسبوعي).

فقط عند كسر هذه المستويات الرئيسية للدعم سيعني كسر اتجاه الصعود الطويل الأجل لـ DXY.

وسيؤدي كسر المستوى المحلي للمقاومة عند 104.65 إلى تعزيز احتمالات المزيد من الصعود لـ DXY مع الهدف القريب عند مستويات المقاومة المحلية 105.85 و 106.00.

مستويات الدعم: 103.85، 103.76، 103.00، 102.00، 101.50، 101.00، 100.60، 100.00، 99.40، 99.00

مستويات المقاومة: 104.65، 105.00، 105.85، 106.00، 107.00، 107.80

*) نسخ الإشارات في إنستافوركس -

https://www.ifxteam.com/ru/forexcopy_system?x=P...**) نظام PAMM في إنستافوركس -

https://www.ifxteam.com/ru/pamm_system?x=PKEZZ***) فتح حساب تداول في إنستافوركس -